文新眸,作者|李小东

这个看法源于一个观察,国内在协同办公领域过度强调 AI,但实际应用中,像飞书、钉钉等工具的主要功能(如在线文档、多维表格、打卡签到等),实际上与 AI 关系并不大。

这两年软件领域新生众多,大多创业公司都是奔着 AI 去的,无论是搜索类、生成类、对话类,不一一列举,产品一般都是基于某个大模型去发挥应用价值,这些公司因此被抬上了很高的估值。

不过在协同办公领域,当前的 AI 应用似乎多作为噱头,而非实际卖点。因为对于大多数协同办公场景,AI 并未带来显著的效率提升或成本降低,现实中接触到的客户公司也表示,他们对 AI 的实际需求有限,很多所谓的 AI 功能并未被广泛接受或认可。

试想一下,在某些情况下,引入 AI 反而使工作流程变得更复杂,如使用 AI 进行信息检索后仍需人工验证其正确性。由于 AI 的智能性取决于原始数据的准确程度,用户对 AI 的信任度有限,这就限制了 AI 在协同办公中的广泛应用。

事实上,我们也对国外的协同办公领域进行了一番研究,发现国内外所面临的问题,一定程度上都有共性。

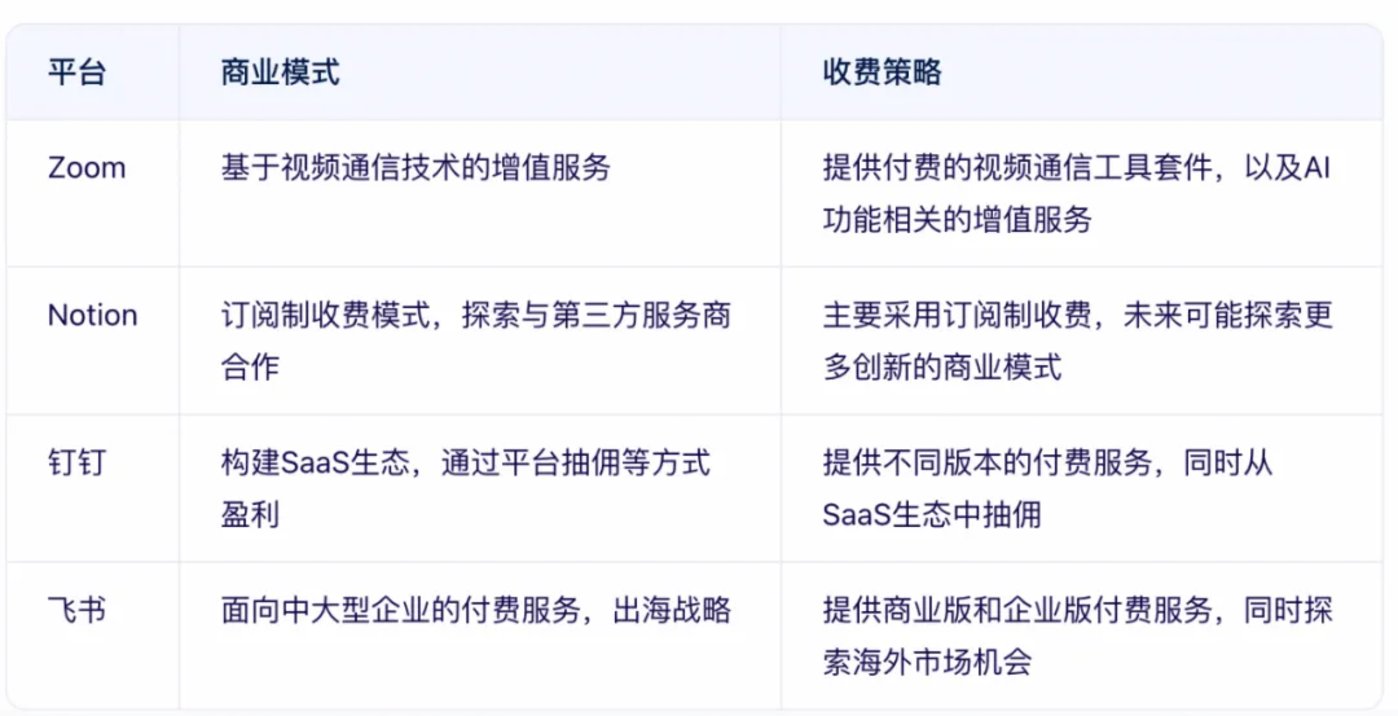

比如 Zoom,放在三四年前,这是一家不折不扣的明星公司。全球范围内的疫情爆发使得人们的生活和工作方式发生巨大变化。Zoom 主打线上视频会议,功能极简、易用、小而美,成为了远程办公、学习和社交的首选工具,市值一度逼近 1600 亿美元。

Zoom 的成功让市场看到了协同办公的想象力,同期的 Microsoft Team、Slack、钉钉等国内外同行也迎来了上升期。

不过高光期之后,Zoom 的发展曲线并不性感:

截至目前,股价、市值,和以往对比明显,有游资曾评价,“几天前,Zoom 出现了反弹趋势,我认为它可能会卷土重来。然而经过几天的观察,它并没有真正改变之前的下降趋势。”

Zoom 为什么会呈现颓势?原因可以归结为疫情红利消退、市场竞争加剧、客户增长放缓以及营销和研发费用增加等方面共同作用的结果,但也让人逐渐认识到,决定一家公司增长曲线的,不仅仅是产品如何,也取决于它的商业化路径。

有意思的是,对于疫情期间的疯狂增长,袁征并不觉得是好事,为了应对激增的用户,Zoom 不得不快速扩招,但影响了公司的文化。竞争对手在疫情期间也加速了对远程办公和视频会议的支持,给 Zoom 带来了更大的竞争压力。

“如果没有疫情,现在的 Zoom 可能会发展更好”,对于这家公司来说,当下的境遇也并不意味着回到了合理区间。产品小而美,但护城河低,Zoom 的创始人袁征将希望寄托于 AI,这点和国内玩家殊途同归。

据媒体报道,这款原先聚焦视频会议的产品,如今却呼吁大家不要用视频会议了,目前 AI 已应用到几乎所有产品线,终极目标是提倡用 AI 分身来代替人处理大部分工作,参加会议、决策,甚至是回邮件。袁征还打算将 Zoom 进行综合化发展,推出协作平台 Workplace,以及文档、电子邮件和其他工具。

在他看来,AI 对 Zoom 的护城河起到了重塑的作用,关键词在于:完全免费、不使用用户数据训练 AI、低成本,他们的 AI 战略不仅关注当前的性能和成本,通过结合多种技术来源、针对不同场景与不同第三方模型互换使用,以及推理过程,在不断变化的 AI 领域中保持竞争力。

Zoom 推出包括 Zoom AI Companion 和 Zoom Docs 在内的多项生成式 AI 功能,这些功能嵌入在 Zoom 的各种工具中,如 Zoom Meetings、Team Chat 和 Whiteboard 等,旨在提高企业生产力和企业间团队协作效率。

从这些例子来看,大多数 AI 功能起到的是对原有功能的辅助作用,但“免费”却帮助 Zoom 建立更深的护城河。

一方面,在竞争激烈的 SaaS 市场中,提供额外且免费的功能可以增加用户粘性;另一方面,免费提供 AI 功能可以让用户无门槛地尝试和使用这些新功能,长期吸引更多用户,进而通过其他方式(如增值服务、企业订阅等)实现盈利。

以 Zoom 的 Contact Center 为例,这是一种现代化的客户服务解决方案,与其他产品的最大区别在于其结合了视频通话和 AI 技术。购买 Contact Center 的决策者与之前购买视频会议产品的人不同,但由于他们本身也是 Zoom 的用户,对 Zoom 的信任有助于 Contact Center 的销售。

再看一个例子,明星软件 Notion 近期也有重大更新,特别是其在 AI 功能方面的全面重构。升级的板块主要在三个方面,对话机器人的交互改进、写作辅助功能优化,以及盘活知识库,使 AI 助理与用户的交互更自然。

新升级的 Notion AI 能够在不同页面和应用间调取知识库,这种跨应用的调取能力,使用户可以更便捷地获取和利用各种资源,从而提升整体的生产效率。

作为较早一批接入 ChatGPT 的产品,Notion AI 在今年初完全开放给所有用户,并正式将 AI 功能作为单独的付费产品。其定价策略是每人每月 10 美元,包年则每月 8 美元。Notion AI 可以协助用户完成写作、编辑、总结等多种任务,还提供了跨平台搜索功能,可以无缝连接 Slack、Google Drive 等应用,快速从多个来源汇总信息。

据报道,截至 2023 年,Notion 的用户量达到了 3000 万,其中约 400 万为付费用户。内部一开始的评估是 Notion AI 一年会带来额外的 1000 万到 3000 万美金 ARR,但这个目标只用一个月就完成了,意味着最终 Notion AI 一年可能会带来 1 亿美金的 ARR。此外,Notion AI 在推出后也迅速吸引了大量用户,短时间内就突破了 400 万。

不得不说,这个商业化增长幅度,国内大多数办公软件都望尘莫及。

典型的例子,尽管钉钉拥有庞大的用户基数(截至 2023 年末,用户数达 7 亿,企业组织数达 2500 万),但真正付费的用户数量其实很少,此前 CEO 叶军表示,企业用钉钉真正付费的可能连1% 都不到。

为了推动商业化进程,钉钉通过接入阿里的“通义千问”大模型,通过 AI 将产品重做一遍,完成了多条产品线和功能的 AI 化。

例如,一键输入“/”,就会智能生成职场中大部分工作内容,包括文档创作、聊天摘要生成等。钉钉在提供免费的标准版之余,也推出了专业版、专属版和专有版等年费服务选项。钉钉引入 AI 功能,主要是想给这些付费版本增值,好让用户觉得高级功能更值得花钱。

另外,钉钉还通过平台分佣和硬件开放的 License 授权模式来增加收入。借助 AI 技术为企业带来个性化服务,比如智能分析企业数据、定制工作流程等,钉钉认为这样企业更愿意付费,并且关系也会更紧密。

但从内部人士了解到,实际愿意为此买单的客户,规模还并不算庞大,目前钉钉仍未实现盈利。

另一边的飞书,同样在多个产品中融入了 AI,如多维表格、字段捷径、仪表盘等,以提升产品的智能化水平。最直接的体现是推出了自家的 AI 助手“My AI”(飞书智能伙伴),用户可以让它写工作总结、会议记录,在办公时唤醒进行协作问答。

而在具体的商业化方面,随着 AI 功能的不断补充,或许会推出基于 AI 功能的增值服务或订阅模式。例如,为用户提供更高级别的 AI 助手,飞书更倾向通过提供专业化的服务和定制化的解决方案来吸引客户。

整体来说,国外协同办公工具多采用按功能付费的模式,用户可以根据自己的需求选择相应的功能并支付费用。而在国内,尽管钉钉、飞书等工具也在积极探索商业化路径,但面临的商业化难题依然不少。这背后,既有国内外市场环境的差异,也有用户对协同办公工具价值认知和付费意愿的不同。

根据现有报道,在国外市场,用户的隐私问题对 Zoom 布局 AI 产生了显著影响。然而,随着 Zoom 采取了一系列措施来确保用户数据的安全和隐私,这个问题得到了一定程度的缓解。

Zoom 是否因 AI 实现了更大的增长?根据多方数据,我们发现,AI 技术的融入的确提升了其企业端销售额,例如,在 2024 财年第三季度,Zoom 的总营收同比增长 3.2%,企业端营收规模同比增长 7.5% 至 6.61 亿美元,嵌入 AI 技术后,Zoom 的季度客户流失率明显收窄,显示出更高的客户留存率。

为什么同样布局 AI,国内外的协同办公领域,Zoom、Notion、飞书和钉钉的商业化差距这么大?是国产软件的 AI 功能还不够强大,还是市场对 AI 的期待过高?

这只是一方面。对比发现,AI 的确是一种强大的技术,但它在协同办公中的作用并非万能,当下的使用场景还很有限,更多是作为智能助手的形式出现。其实就像袁征所说的,一款好的产品不一定能够对应好的商业价值,研发成本、商业模式、付费环境也会起到决定性的作用。

很多协同办公公司投入了大量成本去研发 AI,但并没有可观的 ROI,反而成为给企业客户提供数智化解决方案的项目商,或是软件外包。

回到商业的本质,客户需求和市场定位依然是决定产品成功的关键因素。尽管 AI 技术迅猛发展,为行业带来了前所未有的变革,但商业的核心原则并未发生变化。然而,过度的 AI 投入有时的确会让企业迷失方向,对“究竟应该做什么”产生疑惑。