《科创板日报》10 月 4 日讯(记者徐赐豪),同城货运企业货拉拉再次递交向港交所招股书,并更新财报数据。

此次,上市主体名称为“拉拉科技”(英文名:Lalatech),高盛、美银证券与摩根大通担任联席保荐人,这是其 2021 年 6 月份赴美 IPO 计划搁浅后,第四次港股 IPO。

在此之前,货拉拉曾于 2023 年 3 月 29 日、9 月 28 日以及 2024 年 4 月 2 日申请在港交所上市。

“货拉拉 IPO 是在融资数年之后的必然结果。”快递物流专家、贯铄资本 CEO 赵小敏称,虽然货拉拉拥有市占率优势,但满帮集团、快狗打车已经率先上市,因此前者不得不加快自身的上市脚步来应对资本要求。

今年上半年赚了 2.13 亿美元

货拉拉的商业模式主要是通过平台模式连接及服务商户及司机,实现了从线上下单到智能订单匹配、自动播单再到售后服务的闭环交易,价格主要由平台拟定,采纳轻资产业务模式。

招股书显示,2023 年,货拉拉平台促成的已完成订单超过 5.884 亿笔,全球货运 GTV(总交易额)达 87.36 亿美元。于 2023 年,货拉拉有平均月活商户约 1340 万个,平均月活司机约 120 万名。

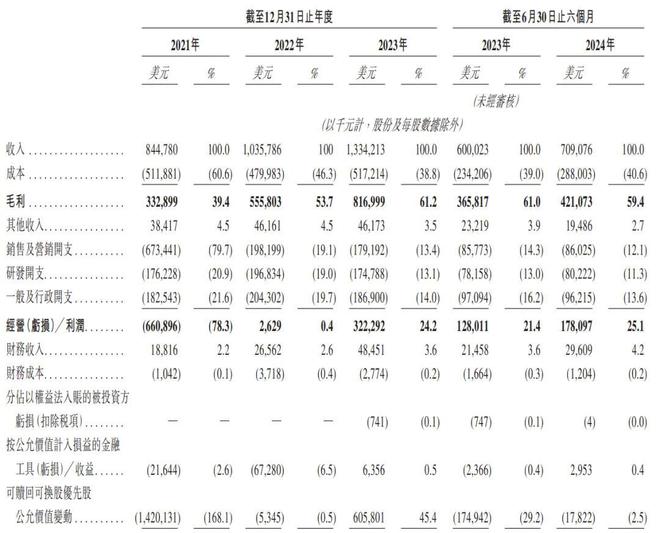

招股书显示,2021 年、2022 年、2023 年以及截至 2024 年 6 月 30 日,货拉拉营收分别为 8.45 亿美元、10.36 亿美元、13.34 亿美元和 7.09 亿美元。

同期内的利润分别为-20.86 亿美元、-4909 万美元、9.73 亿美元和 1.84 亿美元;经调整利润分别为-6.51 亿美元、-1210 万美元、3.91 亿美元和 2.13 亿美元。

货拉拉的收入来源主要可以分为货运平台服务业务、多元化物流服务业务和增值服务业务三部分,其中,货运平台服务业务为第一大创收业务,2023 年占比接近 60%,而该业务收入又可以进一步细分为司机缴纳的会员费和司机完成货运订单后的佣金。

值得注意的是,佣金收入正逐年上涨,会员费在下降。

招股书显示,2021 年、2022 年、2023 年以及截至 2024 年 6 月 30 日,佣金收入分别为 0.48 亿美元、2.90 亿美元、4.44 亿美元和 2.22 亿美元,占总营收的比例分别为 5.7%、28%、33.3% 和 31.4%;而会员费为 3.56 亿美元、2.71 亿美元、3.25 亿美元和 1.56 亿美元,占总营收的比例分别为 42.1%、26.1%、24.4% 和 22.2%。

寻找新增长曲线

“我们一直拓展服务至新领域,例如跨城货运、综合企业服务和搬家服务,我们在中国内地试点两轮车的送货上门,以复制我们在东南亚的成功经验。”货拉拉在招股书上表示。

2023 年 3 月份,货拉拉正式宣布跑腿业务的开放注册。另据招股书透露,货拉拉正利用车辆租赁服务取得的专门知识开拓新商机,比如电动商用车的造车计划,目前尚未落地。

从货拉拉当前的具体业务布局来看,其第二增长曲线的构建更多聚焦于海外市场与数字化转型两大领域,这也是其 IPO 募资的主要投向。

对于上市之后的下一步,货拉拉招股书内容显示,筹得资金将主要用于三个方面:拓展内地核心业务、全球业务扩张、研发投入。

据招股书披露,货拉拉从 2014 年将业务拓展至东南亚,并进军拉美等其他境外市场。截至到 2024 年 6 月 30 日,货拉拉的业务遍布泰国、菲律宾、新加坡等全球 11 个市场超过 400 个城市。

从财务数据来看,货拉拉的境外业务虽在总营收中的占比尚处较低水平,但呈现出稳步增长的趋势。招股书上显示,2021 年、2022 年、2023 年以及截至 2024 年 6 月 30 日,境外业务贡献的营收分别为,0.92 亿美元、1 亿美元、1.17 亿美元和 0.66 亿美元;同期在总营收的占比分别为 10.9%、9.6%、8.8%、9.3%。

根据招股书中弗若斯特沙利文提供的数据显示,2022 年,境外同城公路货运市场规模约为国内同类市场的 3 倍,2022 年东南亚及拉美市场共录得的 GTV 为 1155 亿美元,预计从 2022 年至 2027 年,还将以 4.9% 的复合年增长率增长。

对此,快递物流专家、贯铄资本 CEO 赵小敏在接受《科创板日报》记者采访时表示,货拉拉自香港创立之初便已在东南亚等地布局,从市场增量角度看,其在全球市场的布局仍具备较大的增长空间,境外货运平台服务市场尚存红利,且境外公路货运行业的线上渗透率仍有较大提升空间。

融资超 26 亿美元,腾讯、高瓴资本、红杉中国皆为背后股东

据招股书显示,截至目前,货拉拉完成多达 11 轮融资,总融资金额达 26.62 亿美元, 并吸引到了一些知名的大型投资公司的青睐,在 2023 年胡润全球独角兽榜单中以大约 900 亿美元估值入榜。

创始人周胜馥曾坦言,2015 年、2016 年是货拉拉最困难的时候,“那时市场还没有人接受,没有人用 APP。” 随着货拉拉的发展,周胜馥起初以为在香港投 200 万港币足够了,但实际需求却接近 1 亿美金。

转机出现在 2015 年,货拉拉获得了 1000 万美元首轮融资,由清流资本领投,零一创投、概念资本、Sirius Venture Capital、Aria Group 及其他个人投资者联合参投。

随后在 2017 年 1 月,货拉拉宣布已完成B轮 3000 万美元融资,由襄禾资本领投,原有股东概念资本、清流资本,以及新股东黑洞资本等跟投。

同年 10 月,货拉拉又迅速完成了C轮 1 亿美元融资,由顺为资本领投,襄禾资本、概念资本等原有投资机构跟投。

2019 年,货拉拉宣布完成了由高瓴 D1 轮领投、红杉中国 D2 轮领投的融资,此轮融资额合计为 3 亿美元,钟鼎资本、PV Capital 跟投,顺为资本、襄禾资本、概念资本、零一创投等老股东也持续跟投。

行至 2020 年,突如其来的新冠疫情曾重创物流行业,而货拉拉则依然获得了一众老股东的鼎力支持——完成了 5.15 亿美元的E轮融资,由红杉中国领投,高瓴、顺为资本等老股东跟投。

不久后,又有媒体报道称,货拉拉总金额达 15.68 亿美金的F轮融资也即将完成。

据招股书显示,货拉拉于 2022 年 2 月又完成了 2.3 亿美元的G轮融资。

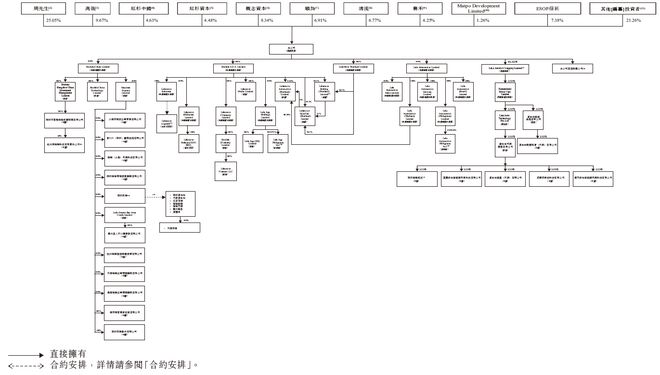

股东结构上,招股书显示,货拉拉采用不同投票权架构,A类股每股可投 10 票,B类股每股可投 1 票,其在上市前的股东架构中,周胜馥通过直接及家族信托间接持有所有的A类股,占全部已发行股份的 25.05%;高瓴资本合计持股 9.67%;红杉中国合计持股 4.63%;红杉资本合计持股 4.48%;顺为资本合计持股 6.91%。

此外,腾讯通过 Rhododendron Investment 持股 2.63%;美团通过 Two Hearts Investments 及 Joyness Service Global Holdings Limited 持股 0.50%;博裕资本通过 Crescent Ocean Limited 持股 1.00%;老虎环球基金通过 Internet Fund VI Pte. Ltd. 持股 1.00%。