文智行驾道

2024 年行至过半,造车新势力们也到了“期中考试”交卷的时候。

3 月,理想 MEGA 上市后风波不断,理想汽车迎来大调整;华为系动作不断,5 月问界 M9 登顶 50 万元以上豪华车销量第一;5 月极氪美股上市,6 月哪吒汽车提交港股招股书,剩下的新势力们正在排队冲击越来越急迫的上市机会。

2024 年真正的“流量之王”非小米莫属。3 月小米 SU7 上市,40 天豪取 10 万辆订单,雷军也在互联网上一度“封神”。

在不断内卷的汽车市场,“流量”成为了共同的焦虑,车企高管们纷纷下场直播、打造个人 IP 成为风尚。但所有的“流量”最终还是得转化成销量,在各种“车企第一”的复杂定语下,究竟谁在掉队,谁会突围成功?

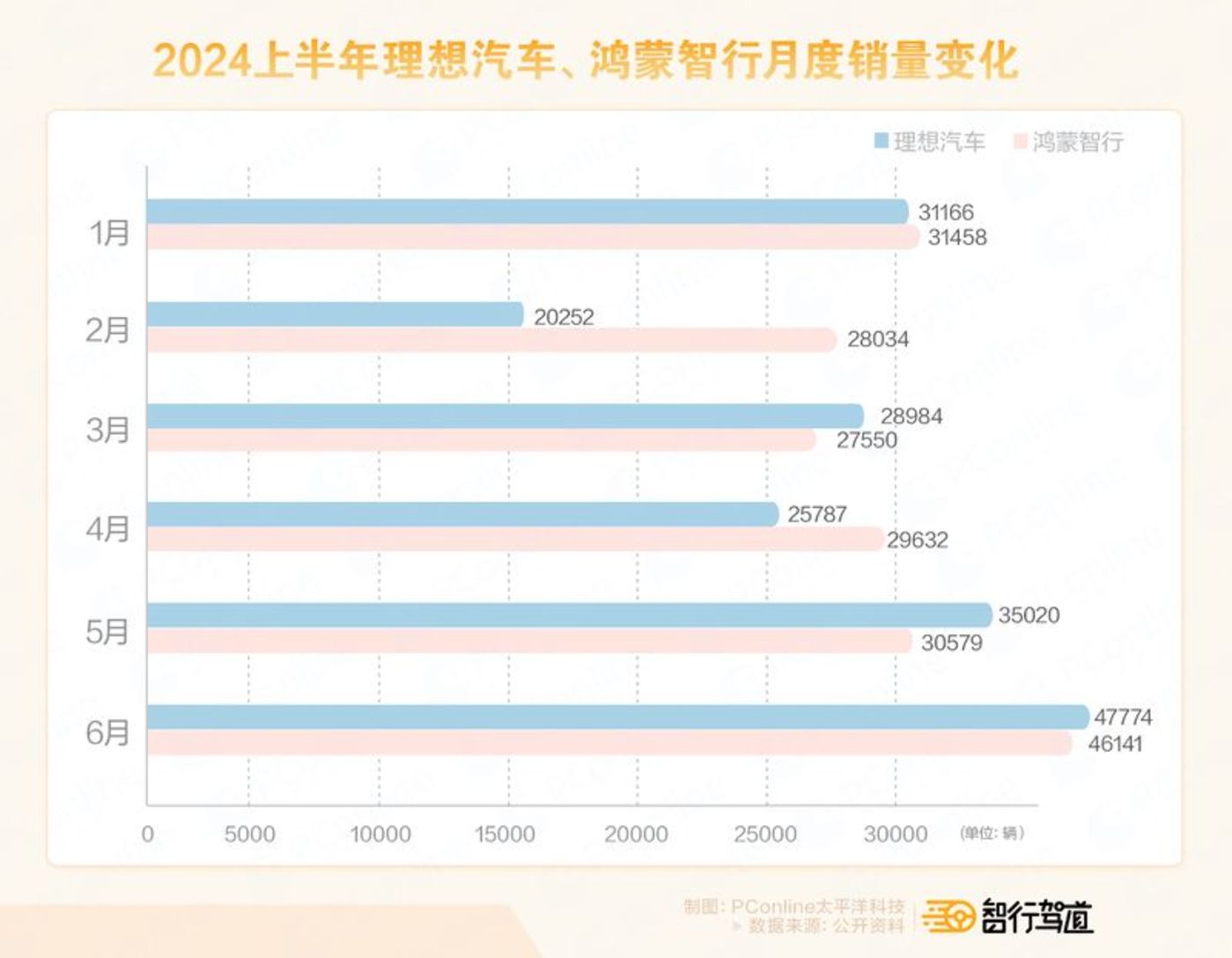

理想和鸿蒙智行:竞争白热化,互有胜负

今年年初,华为将智选车模式下的多个品牌合而为一,与赛力斯合作的问界品牌,与奇瑞合作的智界品牌,以及与北汽合作的享界品牌,都被整合进“鸿蒙智行”。

在华为的强力推动下,鸿蒙智行也是今年增长最快的新势力品牌。

进入 2024 年,理想汽车与华为鸿蒙智行的正面竞争越来越多,两家品牌也是新势力销量第一的直接竞争者。3 月开始大规模交付的问界 M9,同时对理想 L9 和理想 MEGA 造成威胁;另一边,在问界 M7 销量持续走高的情况下,理想 L6 在 4 月出击,销量同样大涨。

具体来看,今年上半年,鸿蒙智行累计交付 194207 辆,力压理想,登顶上半年新势力销量第一。其中,问界 M9 本月交付 17241 辆,连续两个月位居 50 万元以上车型销量第一。

增长之外,鸿蒙智行也有隐忧。在刚刚过去的 6 月,鸿蒙智行共交付 46141 辆,其中问界品牌占总销量的 94%,而智界 S7 的销量只有 2995 辆,环比下滑超 2000 辆。

此前,智界 S7 曾遭遇产能问题,于是今年 4 月华为重新发布了智界 S7,并全系降价 2 万元。但目前看来,问界 M7 起死回生的销量密码并没能复制到智界 S7 上。因此,对华为鸿蒙智行来说,能否成功开拓问界品牌之外的第二增长点,依然非常重要。

根据目前曝光的信息,华为与奇瑞合作的智界品牌第二款车型智界 R7,华为与北汽合作的行政级轿车享界 S9 都将在下半年亮相。其中,智界 R7 定位纯电轿跑 SUV,主要竞争对手将是特斯拉 Model Y;享界 S9 的预售价为 45 万-55 万元,主要对手皆是 BBA 的当家车型:奔驰E级、宝马 5 系和奥迪 A6。

Model Y是中国乃至全球纯电车销量冠军,而 BBA 的“56E”则是全球最成功的传统豪华车型之一,华为要同时在两个领域与行业最强的对手竞争,难度可想而知。

今年上半年,理想汽车累计交付 188983 辆,同比增长 35.8%,完成了年度销量目标 56 万-64 万辆的 33.7%。

需要一提的是,“56 万-64 万辆”的目标还是经过下调后的,但即便如此,如果要完成最低 56 万辆的目标,下半年理想汽车月均销量必须达到 6.1 万辆,是上半年月均销量的近 2 倍,比 6 月 4.7 万的交付量也高出 1.4 万辆。

好消息是,4 月发布的理想 L6 正在快速上量,6 月交付量就超过 2 万辆。如果理想能持续挖掘理想 L6 的增长潜力,有望减轻下半年的销量压力。

坏消息是,理想 L6 的上市似乎正在挤压理想 L7 的市场。自理想 L6 发布后,4-5 月理想 L7 连续两个月销量出现同比下滑。

此外,理想已经宣布原定今年发布的三款纯电车型,推迟至明年发布。这意味着,下半年理想将没有新车上市。届时,理想汽车要面临的挑战才会真正到来。

理想和鸿蒙智行虽然打得有来有回,但它们也要面对共同的难题。

过去几年,国内豪华车市场一直处在增长中,2021-2023 年同比增长达到 5.6%、6% 和 10.5%,是少数几个不断增长的细分品类。但到了今年,情况变了。

根据乘联会公布的销量数据显示,今年1-5 月,国内豪华车零售销量为 108.95 万辆,同比下滑 2.6%,其中 5 月下滑幅度加大,同比下滑 6.9%。

另一方面,传统豪华品牌在新势力的挤压下,不断降价换量,抵御冲击;比亚迪、吉利等传统车企也在全力冲击高端市场。

作为豪华车市场的新贵,理想和鸿蒙智行还未成长到 BBA 的体量,就必须面对市场收缩和同行的激烈竞争,要想突围而出,将持续考验两家品牌。

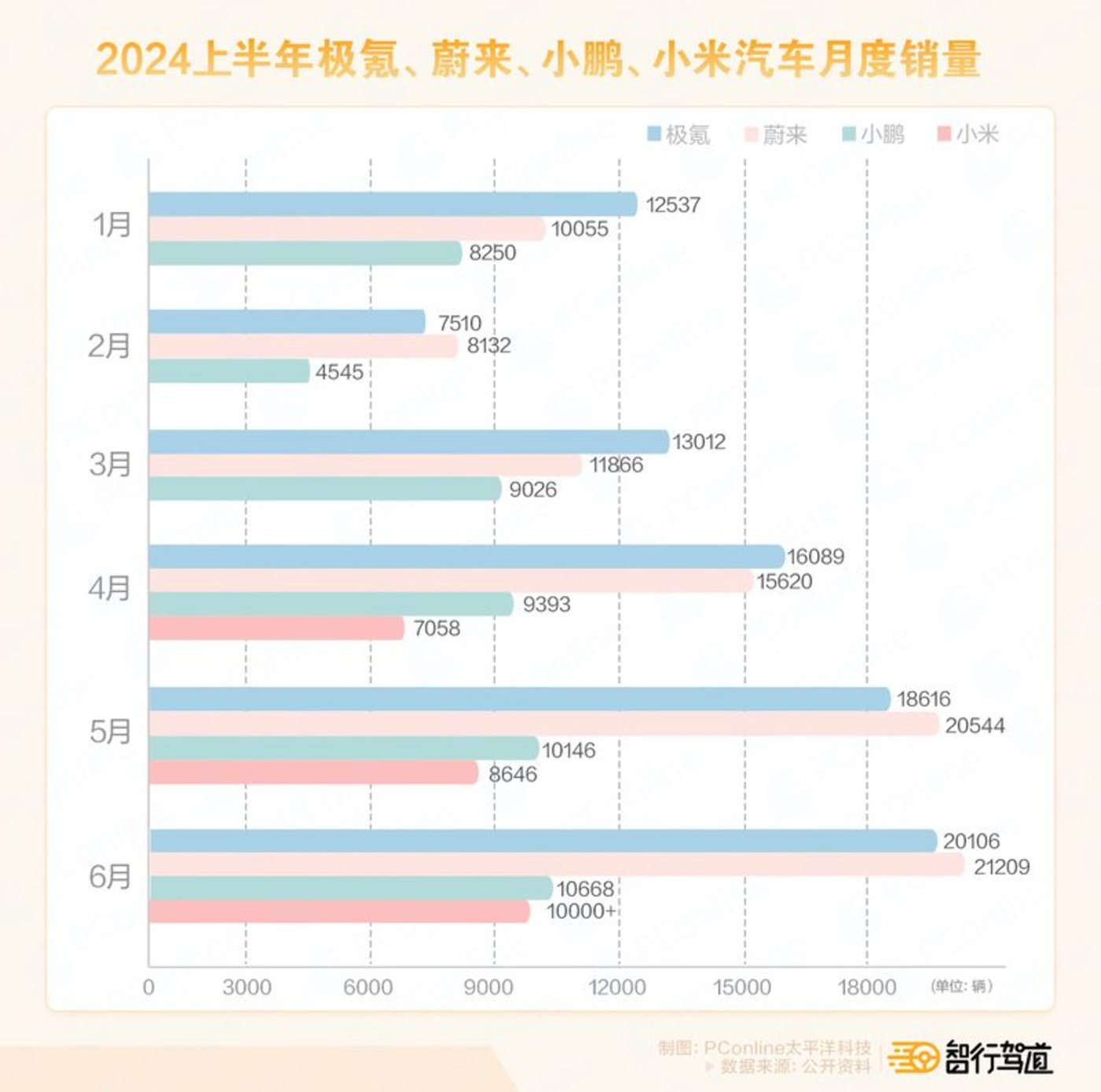

小米、极氪、蔚来、小鹏:众人皆欢喜,小鹏独失意

作为今年上半年异军突起的新势力品牌,小米一人霸占的热搜话题可能比其他车企加起来还多,在“滔天”的流量加持下,小米首款纯电车小米 SU7 自然表现不俗。

7 月 1 日,小米汽车微博表示,6 月小米 SU7 交付量超 10000 台。7 月交付量将依然超 1 万台。

如今,小米 SU7 依然手握超过 10 万个订单,最忧愁的事不再是怎么卖车,而是如何提升交付。

智行驾道(ID:carviews)在小米汽车 App 上看到,如果现在下单小米 SU7,全系均要等到 26 周-34 周才能交付,也就是近 7 个月后,已经排到了 2025 年。

国际智能运载科技协会秘书长张翔曾对智行驾道(ID:carviews)表示,在价格战不断、车企更新换代加快的背景下,过于漫长的交付周期很可能造成用户流失。

小米显然意识到了这一点,从 5 月开始改造生产线,于是刚刚过去的 6 月终于首次交付破万。

小米的计划是今年保底交付 10 万辆,冲刺交付 12 万辆。上半年三个月共交付了约 2.5 万辆,即便是完成保底目标,也需要在剩下半年里月均交付 1.25 万辆,这将持续考验小米的交付能力,以及车主们的耐心。

除了小米,纯电车市场的另外两个重要品牌蔚来和极氪也表现不错。

上半年蔚来累计交付 87426 辆,同比增长 60.2%,完成年度目标 23 万辆的 38%。如果要达成年度销量目标,下半年蔚来月均销量需要达到 2.4 万辆,刚刚过去的 6 月蔚来交付量达到 2.1 万辆,如果下半年能维持这一势头,完成目标的可能性很大。

和理想一样,蔚来主品牌今年也不会有新车上市,不一样的是,蔚来还有个子品牌乐道,其首款车型乐道 L60 将在 9 月上市,预售价 21.99 万元起,主要竞争对手包括小鹏 G6、特斯拉 Model Y等。

蔚来汽车创始人、董事长李斌此前在蔚来一季度财报电话会上表示,蔚来第三品牌“萤火虫”定位精品小车,价格 10 万元级别,萤火虫首款产品计划明年上半年正式交付,但发布时间尚未确定。

乐道 L60 和萤火虫的最大优势是支持蔚来的换电体系,而它们也将是支撑蔚来走向更大市场的最重要组成部分。

今年 5 月,极氪美股上市,成为近两年唯一一家上市的造车新势力。支撑极氪上市的是不断走高的销量,今年上半年,极氪累计交付 87870 辆,同比大增 106%,完成年度目标 23 万辆的 38.1%。其中,6 月交付量达到 20106 辆,极氪首次月度销量破两万。

但在大涨的销量之下,极氪的问题和鸿蒙智行类似,都是单一车型撑起了整个品牌的大部分销量。例如,5 月极氪 001 的销量占据整个极氪品牌的 72.4%,极氪X、极氪 007 和极氪 009,三款车型合计销量占比不到 30%。

被称为“宝宝巴士”的极氪 MIX 上半年已亮相北京车展,可能将于下半年上市,如何打造第二增长点,同样是极氪必须考虑的问题。

纯电品牌中,情况最糟的可能要数小鹏汽车了。

今年上半年,小鹏累计交付 52028 辆,同比增长 26%,完成年度销量目标 28 万辆的 18.5%。

去年上半年,小鹏汽车处在密集挑战期,年中上市的小鹏 G6 在 800V 架构和高阶智能驾驶的加持下,被小鹏汽车寄予厚望。小鹏汽车 CEO 何小鹏在接受采访时表示:“在 20-25 万区间上非常有信心做到销量第一”。

但如今上市一年,小鹏 G6 月销量未曾突破过 1 万辆,并且进入 2024 年以来,其销量一再下滑,今年前 5 个月,月均销量仅为 2000 辆左右。曾经的当家车型小鹏 P7 也逐渐沦为市场边缘,今年前五个月,月均销量均为 1500 辆左右。

在这种情况下,小鹏把希望寄托在即将上市的小鹏 MONA 系列上。7 月 3 日,MONA M03 将发布上市,该车定位纯电动紧凑型轿车,价格区间在 10-20 万元。

但这款车面临的处境也不太好,此前小鹏表示该车型由滴滴和小鹏共同打造,除了面向普通消费者,还会卖给网约车公司等营运车辆需求方。但后来小鹏官方人士又表示,MONA M03 将主打C端市场,隐去了其潜在的“网约车”标签。

另一方面,此前何小鹏为 MONA M03 定下的亮相时间是“6 月份”,虽然名义上只推迟了数天,但从中也能看出这款车型将要面临的复杂环境。

主力车型接二连三遭遇挫折,小鹏汽车要想真正“起死回生”,单靠一辆车型拯救恐怕还不够。

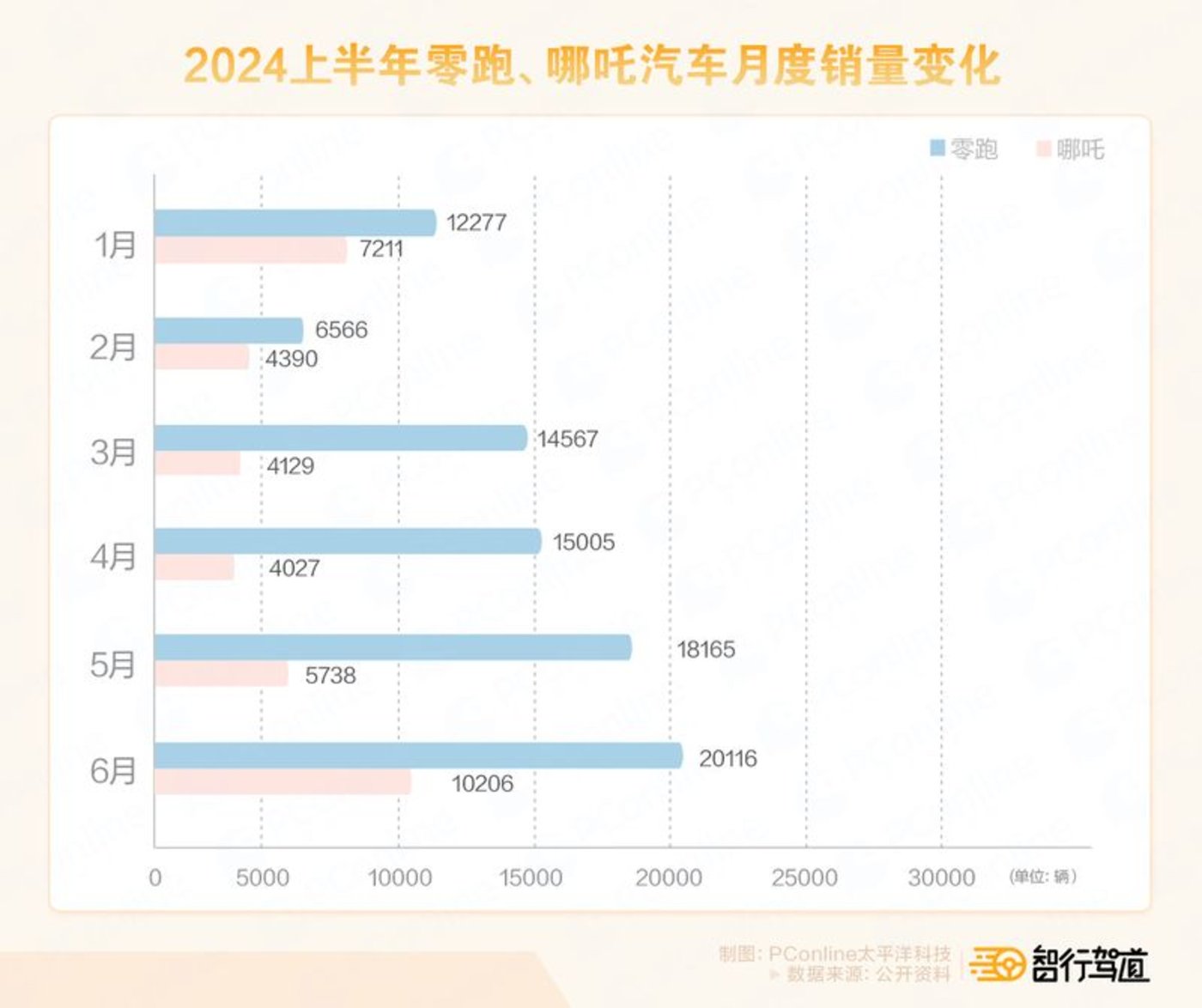

零跑和哪吒:争做“小号理想”

在 20 万元以内的新势力中,零跑汽车和哪吒汽车是最突出的两个品牌,在纯电车型增长放缓的背景下,他们都不约而同地涌入增程的怀抱,并且在产品策略上越来越接近理想汽车的“沙发、彩电、冰箱”,因此这两家品牌也被网友调侃为“小号理想”。

不过,零跑和哪吒的实际感受,却冷暖不同。

今年上半年,零跑累计交付 86696 辆,同比大增 94.8%,完成年度目标 25 万辆的 34.6%。其中,6 月交付 20116 辆,这也是零跑首次月交付破两万辆。

零跑是最早从纯电转向增程的新势力品牌,从去年的零跑 C1 和 C01 增程版发布后,就长期稳居新势力销量榜前五。

今年以来,零跑又推出了零跑 C10 和零跑 C16 两款家用 SUV,纯电版和增程版同时上市,售价 13 万-19 万元。这是国内汽车销量最高的价格区间,也是竞争最为激烈的价位段,如果零跑能突围成功,其意义不言自明。

不过,这两款新车表现都不温不火,零跑 C10 自 3 月开始大规模交付以来,月均销量在 5000 辆左右;零跑 C16 上市 48 小时大定 5208 辆。放在零跑的序列里,这两款车的表现都不算差,但放在整个新能源市场,就有点不够看了。

另一个“小号理想”哪吒汽车的日子就没那么好过了。

今年上半年,哪吒累计交付 35701 辆,同比下滑 35.6%,这也是哪吒连续两年录得同比下滑。从销量上看,哪吒上半年仅完成年度目标 30 万辆的 12%。

今年 4 月,哪吒L增程版上市,这款车型和零跑 C10、C16 类似,主打理想 L6“平替”,售价 12.99-15.99 万元。根据官方公布的信息,哪吒L在 4 月 22 日至 5 月 26 日期间累计订单破 3 万台,算是把哪吒从悬崖边缘拉了回来。

前不久,哪吒母公司合众新能源汽车提交了港股上市申请,根据申请材料,其 2023 年营收 135.55 亿元,亏损达 68.67 亿元。到了今年,合众亏损扩大,如今不到半年,年内净亏损就已达 68.7 亿元。

在国内竞争形势严峻的情况下,哪吒把目光投向了海外。在招股书中,合众将销量和交付下滑的主要原因,归结为花费了更多精力推进海外市场。

目前,哪吒已在泰国、印尼、马来西亚建立起海外工厂,同时登陆南美、西亚等市场。根据乘联会和灼识咨询数据,在 2023 年东南亚市场新能源乘用车销量排行榜中,哪吒汽车的销量为约 1.3 万辆,排名第 3 位,占东南亚市场份额的 10.5%。

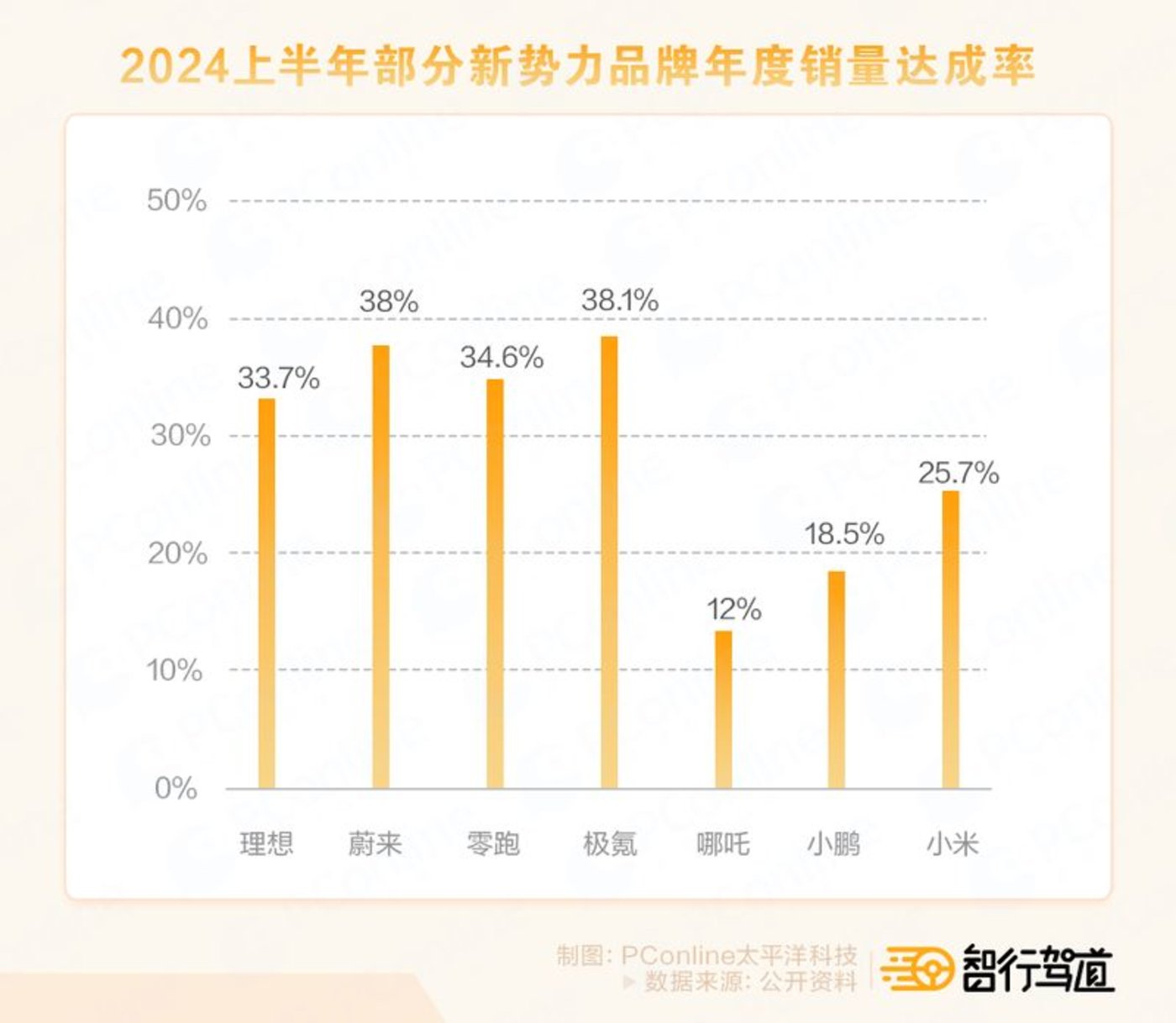

总结:年度销量都很高,达成有难度

总的来说,新势力们的年度销量目标都不低,但上半年整体完成度都不算高,即便表现最好的极氪和蔚来,销量目标完成率也不超过 40%。

但另一边,鸿蒙智行、极氪、蔚来、零跑、小米都在 6 月创造了单月销量新高,显示出市场仍在快速扩张,其中占据优势的品牌将吃下更多的增长。

国内车市价格战短期内依然看不到结束的迹象,车企们必须一刻不停,避免成为下一个威马或者高合。不断滚动的销量数字既是每月的“战报”,也是车企们的命脉。