文霞光社李小天编辑韦伯

美团出海,最近又有新动作。

近期,据接近美团的消息人士透露,美团仍在考察中东市场,或更关注沙特地区。

出海,将成为美团下一阶段的业务重点。2024 年 2 月 2 日,美团创始人王兴在内部信中宣布了组织架构的重大调整,将美团平台、到店、到家、基础研发等业务交由王莆中负责,SaaS、骑行、充电宝等业务由张川管理,而自己则考虑直接掌舵无人机送货和境外业务。这一变动被外界视为美团自成立以来最大的组织结构变革。

王兴亲自带队、剑指海外市场,意味着科技与国际化业务的优先级得到提升。在国内消费疲软、移动互联网流量红利日趋见顶的成熟期,出海,无疑成为美团开辟全新增长势能的关键性战略。美团的战略方向调整也印证了这一点。目前,美团的业务战略已经从 2021 年提出的"零售+科技"进化为"本地、零售、科技与国际化"四个关键词。

与国内其他头部互联网大厂相比,在出海领域,美团一直分外谨慎。直到 2023 年 5 月,美团旗下品牌 KeeTa 登陆中国香港,才正式迈出探索海外市场的第一步。

而根据 36 氪此前的报道,2022 年 10 月到 2023 年年中,美团战略投资海外部负责人朱文倩曾多次到访中东地区,除了了解当地的营商政策外,"最核心的就是调研当地外卖业务的竞争现状"。期间王兴、王莆中等多位核心高层也到访过中东,美团也曾尝试组建中东团队,考虑将首个试点城市落在利雅得,但随后这一项目又被搁置。

如今,美团再度探索中东市场,将会面对怎样的竞争环境与本土挑战?中东地区,又为何能够吸引到美团入局呢?

"2018 年年底,中东海湾国家快递的市场均价是 13 美元一单,而某些奢侈品电商的平台客单价竟然达到了 280 美元,这样的数据让我们闻到了不寻常的气息。"易达资本管理合伙人 Jessica Wong,曾向霞光社分享她所观察到的中东消费市场潜力。

中东地区,堪称"流淌着奶与蜜"的富庶之地。其中海湾六国的人均 GDP 在 4.22 万美元-12.48 万美元之间,均位于发达国家基准线(人均 GDP 两万美元)之上。超强的人均消费能力,让高 ARPU(每付费用户平均收入)用户所带动的社交泛娱、电商零售、金融科技等互联网商业模式,在中东极具发展潜力。

在游戏领域,据游戏市场调研公司 Newzoo 统计,沙特游戏用户的 ARPU 高达 270 美元,高居全球首位,12% 的用户会在手游中进行重度消费,付费玩家接近 2900 万。"北京甚至有一些游戏工作室会为中东‘土豪’玩家特别定制一些游戏,可能只有几十几百个玩家,但每个玩家都出手阔绰,也足够养活一个工作室了。"长期在中东做游戏本土化运营的郑先生告诉霞光社。

在金融科技领域,致力于新兴市场支付解决方案的 PayerMax,则向霞光社分享说,中东海湾国家的人均 GDP 比肩欧美、银行卡持有率与消费能力颇高;中东的"新兴",在于其线上支付的渗透率还比较低(其电商货到付款比例占整个市场的 70%-80%),与欧美市场大相径庭。跨境支付在这里的真正机会在于如何把线下消费行为转移到线上来,这远比从竞争对手中抢份额大得多。

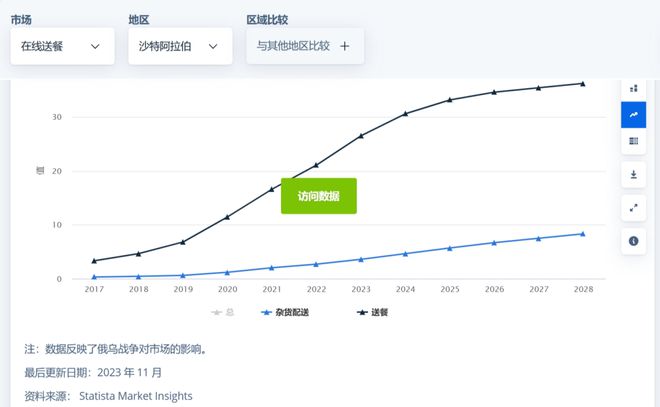

高 ARPU 用户稠密,同样让中东外卖市场颇具吸引力与想象空间。以中东第一大经济体沙特为例,根据数据平台 Statista 的估算,2024 年沙特外卖市场的总收入预计将达到 117.4 亿美元,外卖市场的用户渗透率将达到 44.2%,而沙特杂货配送市场的每用户平均收入为 627.00 美元;而中国作为全球最大的外卖市场,用户渗透率预计为 54.5%。相较之下,沙特外卖市场依然有较大的增长潜力。

对此,在阿联酋提供外卖等本地生活服务的温超线上平台业务负责人郑佳乐告诉霞光社:"目前,中东的本地生活平台还处于发展的初期阶段,并且用户的消费能力较强,是一个相对来说容易盈利的市场。而美团之前考察过的东南亚,因为毗邻中国,中国互联网公司已经验证有效的玩法都会先去东南亚试水,当地外卖竞争已经相当激烈,并且用户消费能力有限,仅凭外卖很难短期内盈利。我个人判断美团选择先去中东,是做出了一个正确的选择。"

并且,在数字化基建方面,海湾国家中最具活力的两大经济体沙特、阿联酋的互联网渗透率超过 99%,分别位居全球第三、第四位;而疫情更急剧加速了中东日常消费与生活方式的线上迁移。Statista 的数据显示,在疫情开始的 2020 年,沙特的外卖收入开始加速增长,目前正以 6.02% 的复合年增长率迅速扩大市场。

"在疫情之后,订外卖已经成为诸多中东人日常生活的一部分了。"郑佳乐介绍说。

除此之外,沙特等中东国家由政府推动的世俗化与经济多元化转型,也为外卖等本地生活赛道的爆发提供契机。

2021 年,沙特通信和信息技术委员会与社会发展银行签署了一项协议,将资助自雇工人购买私家车进行配送服务。

2023 年 10 月,美团无人机系统正式在阿联酋完成首次海外公开测试。对此,阿联酋外贸国务部长 Thani Al Zeyoudi 称:"美团决定在我们的市场开展业务,突显了我们为尖端公司创造的友好环境,我们期待与他们合作,将他们的物流系统完全整合到我们现有的基础设施中,为阿联酋及其人民提供真正有益的技术。"

而从自然环境与气候角度来说,中东地处热带及亚热带沙漠气候区,夏季最高气温有时会达到 50℃,酷热难忍,中东消费者线上订餐的需求更远甚于其他地区,目前仍处于亟待开发的增长红利期。

在中东做外卖,首先要面临的一个关键性问题,就是 COD(货到付款)比例极高。由于基建不完善,平台、商户等服务不到位以及消费者对数字支付的不信任等原因,中东地区只有大约三分之一的零售交易是通过电子支付的方式进行的。因此很多情况下,只有骑手将配送食品交付到顾客手中,顾客支付现金给骑手,订单才算完成。

郑佳乐向霞光社介绍说,骑手可以在完成一天的配送后再跟公司结算餐费,但是公司一般也不敢预支太多现金给骑手,"这个尺度不容易掌握";并且中东几乎没有国内比比皆是的智能外卖柜,外卖配送的时效颇受影响。

除 COD 外,在中东经营外卖业务也需要注意伊斯兰清真饮食戒律,斋月等传统习俗甚至当地气候条件也会对外卖配送的履约与执行造成影响。在斋月期间,穆斯林在日出与日落之间禁止进食饮水,伊斯兰餐厅也在这一时间段歇业,骑手的配送状态相应受到影响。

并且中东时常有沙尘暴发生,如果干旱时间过长,政府则会安排人工降雨,而城市的排水系统不够完善,积水会导致外卖配送系统的坍塌。"中东地区突发性的气候状况,或者伊斯兰文明自身的一些规则,会给外卖和电商平台带来挑战,这是中东市场的独特之处。"郑佳乐说。

中东地区人口结构的复杂性也是其区别于中国市场之处,这无疑对中国出海企业提出更高的本地化要求。以阿联酋为例,在将近一千万人口中,本国公民占比约为 11.6%;占比最大的族裔是来自印度、巴基斯坦、孟加拉国的南亚人,占阿联酋总人口的 59.4%;此外另两个比较大的族裔是埃及人与菲律宾人,分别占比 10.2% 与 6.1%。

复杂的人口结构,为本地协作带来挑战。郑佳乐介绍说,在中东,很少有公司会自建物流和配送团队,更多是与第三方配送团队合作。而本地的外卖骑手以巴基斯坦人和印度人为主,中国公司的管理文化与在宗教文化背景下成长起来的劳动者适配性不高,中国公司在跟他们的协同和管理方面,需要逐步的磨合与优化。

昂贵的用工成本,对在中东运营外卖平台来说,也是个不小的挑战。"因为中东的生活成本较高,骑手配送费用也相应较高。印巴骑手每个月需要缴纳大概 1500-2000 人民币的管理费(包括签证、服装、装备等费用),生活成本在 3000 人民币左右,另外还需要存 3000 人民币左右寄给家里,每月收入需要达到 7000-8000 人民币。"郑佳乐说。

相较于阿联酋,沙特的用工成本相对较低。知情人士透露,沙特用工成本相对低廉,对美团外卖薄利多销的商业模式更为有利,也是美团关注沙特地区的关键原因。

并且,为了实现经济多元化与创造更多就业机会,沙特在 2021 年 2 月正式宣布"地区总部计划",从 2024 年开始,政府机构将限制与没有在该国设立地区总部的外国公司开展业务,旨在减少经济外流和吸引外国投资。"地区总部"计划等措施的影响可谓立竿见影,2023 年 11 月 8 日,据沙特投资部长 Khalid Al-Falih 透露,沙特已向 180 家国际企业发放牌照。要想拿下中东第一大经济体沙特的市场份额,将团队真正落地沙特地区,也是中国企业的现实选择。

中东处于全球"十字路口"的战略位置,移民众多、文化多元,而来自不同国家的移民都有各自的饮食与生活习惯。因此,单一外卖平台很难兼顾所有消费者,更可能聚焦于某个细分赛道深耕细作。比如温超外卖、拜托拜托是迪拜聚焦于华人群体的两大外卖平台。

正如人类学家彭兆荣在《饮食人类学》一书中所说:食物具有文化认同的指标价值,可以和可能作为"我是谁"的判断和说明;反过来,人们也在特定的饮食体系中表现和表达某种集体意识,这种集体意识又连带性地产生出一种对所属文化的忠诚。

这种认同与忠诚在中东线下生活空间中可以得到更为直观的展现。迪拜作为中东地区的国际金融中心,其本地阿拉伯人、印巴人、菲律宾等东南亚人,以及华人,都有各自的生活空间与社交购物场所,彼此独立,并行不悖。

基于中东族裔多元性与文化异质性的状况,郑佳乐预测,中东地区的外卖市场,不会像中国一样,仅剩美团、饿了么两大巨头分庭抗礼;更可能是每个平台深耕各自的用户群体,多方割据、并驾齐驱的状态。

"因为中东市场足够有钱,能够养得起多个平台。我个人判断,随着不同玩家的入场,竞争会愈来愈激烈,但不会像中国市场那样特别的惨烈。中东外卖市场还处于各平台逐步发展、各自进化的过程。这个进化一方面会围绕提供更多服务、做深业务发展,一方面会围绕扩展更多族裔市场发展。中东的人口面临快速增长,尽快掌握拓展多元用户的方法非常重要。"

回溯中东外卖发展史,早在 2004 年,中东本土的在线食品订购公司 Talabat 就在科威特成立;2016 年,Talabat 被欧洲外卖巨头 Delivery Hero 收购,成为中东最大的在线食品订购公司。Delivery Hero 还陆续收购 Zomato 阿联酋业务、Carriage 等小平台,在中东地区建立了自己的外卖王国。

除了 Delivery Hero 外,中东地区的其他外卖玩家,还有来自英国的全球性外卖平台 Deliveroo,网约车平台 Careem 和 Uber 也分别推出自己的食品配送服务 Careem Now 与 Uber Eats,中东本土崛起的电商巨头 Noon 也推出 Noonfood 外卖、NoonGrocery 生鲜杂货配送服务。而在市场规模最大的沙特,诞生了一家本土外卖巨头——Jahez,目前已经覆盖了包括沙特 50 多个城市,用户超过 130 万。

由此可见,中东外卖市场的另一独特之处在于,外卖平台大概率不会仅专注于外卖业务,而会逐渐延伸到本地生活、电商零售等综合性服务。这是因为中东的市场体量有限,比较富有的海湾国家人口大约 5000 万-6000 万,难以与中国的市场规模等量齐观。这样的"低天花板"决定了平台很难单纯深耕单一领域,需要尽可能挖掘用户的多元需求。

而美团的入局,无疑会把经由中国市场验证过的成熟运营经验和履约能力带入中东。在其观望已久的中东地区,美团能够真正落地,甚至后来居上吗?霞光社也将持续关注美团在海外的最新动态。