摘要

当新能源汽车的资格赛进入冲刺阶段,竞争的焦点也发生了变化。

近日,随着小鹏财报发布,蔚小理都交出了 2022 年的「答卷」。整体来看,这三个代表中国新能源汽车产业新势力的明星公司,去年的表现都只能说差强人意。

2022 年,蔚小理都完成了产品的升级迭代。蔚来从 866(ES8、ES6、EC6),切换到 NT2.0 平台的 775(ET7、ES7、ET5);理想继 8 月底开始交付全尺寸 SUV 理想 L9 后,又于 9 月底发布了理想 L8;小鹏汽车在 9 月,发布了战略车型 G9。

但换代后蔚小理的表现,却是大相径庭。坚信「爆款法则」的理想汽车,再次验证了自己的方法论;蔚来则在糟糕的数个季度后,实现销量的触底反弹;而 2021 年的「销冠」小鹏则遭遇了重大挑战,新车发布后销量、营收大幅下滑。

同时,三家新势力的节奏和行业爆炸性的增长出现了一个错配。去年,蔚小理的增速在 23% 到 47% 之间,远低于行业平均增速(93.4%)。这一方面是因为汽车是一个长周期的行业,很多积累需要时间;另一方面,三家新势力原本计划在三季度发布第二代产品,但是因为各种原因延到了四季度,影响了全年的销量增长。

前有比亚迪、特斯拉,后面哪吒、华为都在虎视眈眈。2022 年,蔚小理不再讲自己中国特斯拉的故事,务实、活下去,并且留在牌桌上,成了这一年里三家车企最重要的工作。

01 蔚来:野心最大,表现中等

如果复盘蔚来 2022 年的表现,只能用「一般」来形容。

李斌在 2023 年 1 月的内部信中表示,「2022 年,我们有苦劳,有功劳,但是我们要清醒地认识到,不少同行的同期表现比我们更加出色。」

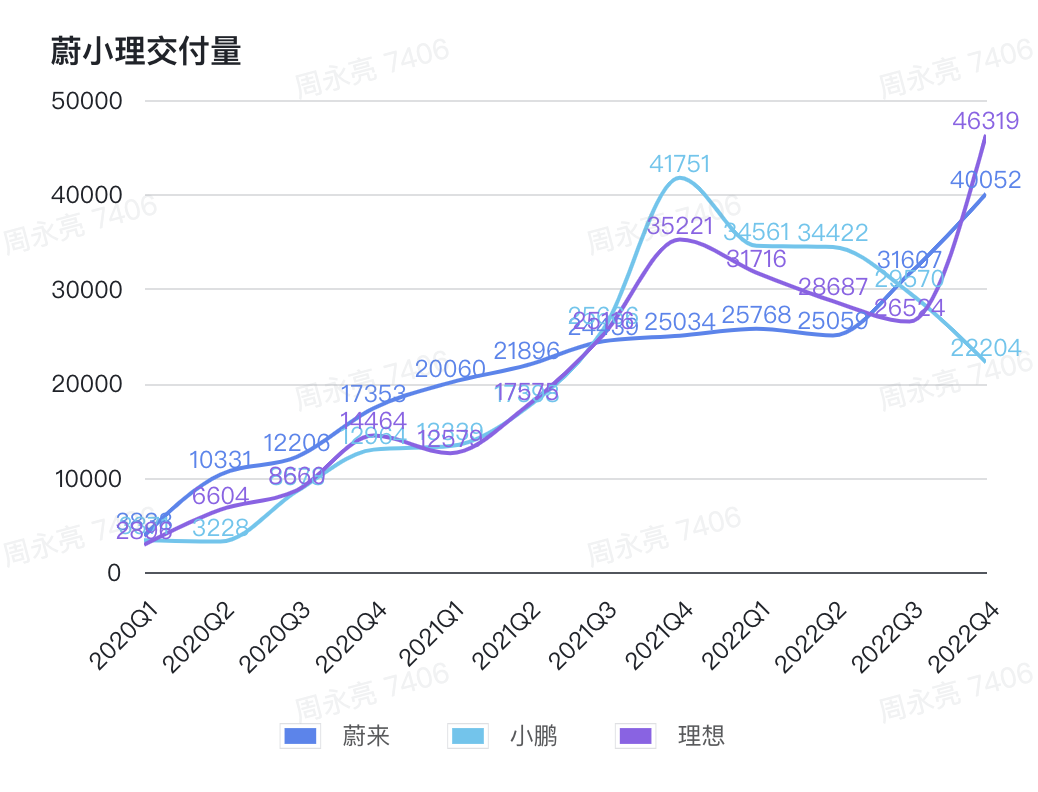

从数据上看,蔚来全年总交付 12.25 万辆,同比增长 34%。同时,蔚来平稳地完成产品换代,基于 NT2 的三款全新车型 ET7、ES7、ET5 交付。这个数据低于理想的 13.32 万辆,高于小鹏的 12.08 万辆。

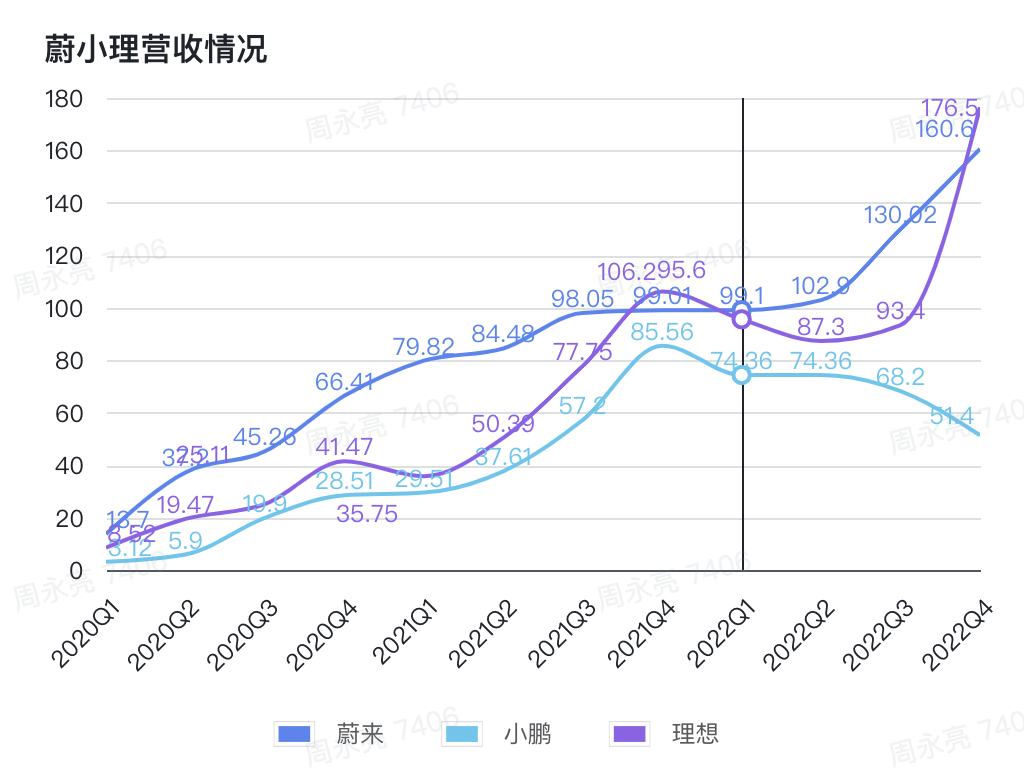

蔚小理营收情况极客公园

仅从这个数字来看,三家的差距并不悬殊,但反映到营收,却有着不小的差距。在收入方面,2022 年,蔚来收入 493 亿元,在蔚小理中是最高的。理想、小鹏分别是 453 亿元、269 亿元。

汽车销量差别不大,收入却拉开差距,原因是车辆售价不同。过去一年,蔚来和理想的单车平均售价分别为 37.3 万元和 33.1 万元,而小鹏则为 20.7 万元。

在过去一年,三家都经历了车型大换代带来的「阵痛期」。蔚来是最早遭遇的新势力,如果把视线拉长,从 2021 年 Q3 开始到 2022 年 Q2,蔚来连续 4 个赛季的交付量都保持在 2.5 万辆,虽然并未下滑,但增速大幅放缓。

不过,蔚来也是最早实现突破瓶颈的新势力。从 2022 年 Q3,蔚来新产品开始推出,进入新的增长周期。最近两个季度,蔚来的销量分别是 3.16 万辆和 4 万辆,同比增长 29.3% 和 60%。

销量、营收正在转好,毛利率却急转直下。数据显示,蔚来去年的汽车毛利率为 13.7%,而 2021 年为 20.1%,同比下降 6.4 个百分点。相比之下,理想只是从 20.6% 微降到 19.1%,小鹏则从 11.5% 降到 9.4%。

其中,第四季度,蔚来的汽车毛利率更是出现了较大幅度的下滑,仅为 6.8%。相比之下,蔚来在 2021 年四季度和 2022 年三季度分别为 20.9%、16.4%。对此,蔚来解释称,由于现有 ES8、ES6 及 EC6 车型相关的存货拨备、生产设施加速折旧与购买承诺损失,对四季度的汽车毛利率影响了 6.7 个百分点。

不过,李斌在财报电话会议上表示,有信心在 2023 年第四季度,车辆毛利率将回到 18% 到 20%。这个判断主要基于三个因素:首先是产品组合,蔚来将从第二季度开始交付车辆毛利率更高的车型;其次,近期原材料成本的下降也将有助于今年车辆毛利率的提高;最后,从 2023 年第三季度开始,交付量将会明显上升,固定成本的摊销率也将提高。

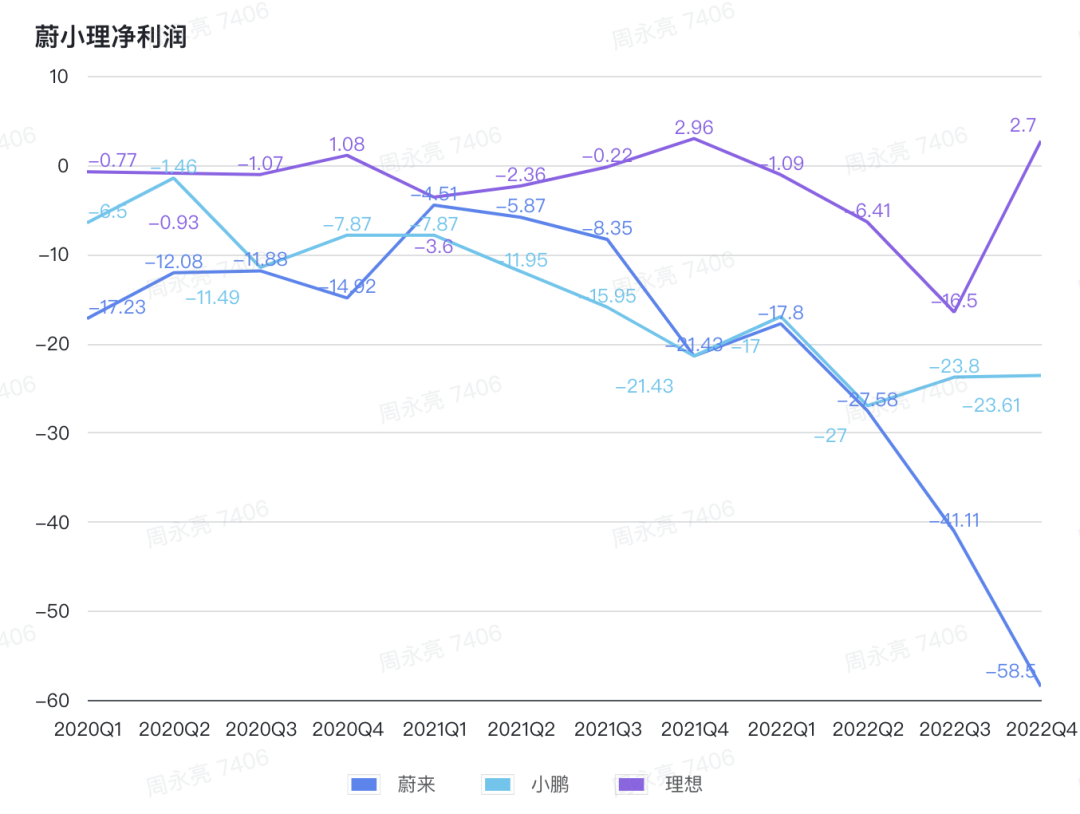

蔚小理净利润情况极客公园

随着毛利率下滑,蔚来 2022 年的亏损也在放大。数据显示,2022 年蔚来经营亏损 156.4 亿元,同比增长 248%;净亏损 144.4 亿元,同比增长 259%,经调整净亏损 121.4 亿元,较上一年增长 304%。这是自蔚来成立以来最大年度亏损。

与此同时,蔚来的现金储备在迅速消耗。截至 2022 年底,蔚来的现金及现金等价物、受限制现金、短期投资及长期定期存款结余为 455 亿元,较 2021 年末减少约 100 亿元。这虽然比小鹏的 382.5 亿元还多 70 亿元,但如此快速的现金流消耗确实需要值得警惕。

这背后是,蔚来的庞大布局,在垂直整合思路中形成了一条独特的长产业链布局。加速自研自动驾驶系统和芯片,自建电池产线,收购澳洲锂矿股权;在主品牌 NIO 之外,谋划阿尔卑斯和萤火虫两个价位更低的子品牌,高调进入欧洲市场,还想让用户用上蔚来牌手机。

总体来看,蔚来想做的事情太多,各条战线投入太大,长期来看或许不是坏事,但短期势必面临更大压力。

02 小鹏「深蹲」,等待重新起飞

相比蔚来的平稳,小鹏在去年的表现则是「高开低走」。小鹏曾经是 2021 年的新势力销冠,但在 2022 年销量被蔚来、理想、哪吒反超。

如果拆分来看,四季度最为糟糕。数据显示,小鹏在去年最后三个月,销量为 2.22 万辆,大幅低于同期的理想(4.6 万辆)和蔚来(4 万辆)。

这主要是小鹏的主力在售产品销量不及预期。四季度,小鹏主力车型 P7 仅销售 6880 辆,相比去年同期(2.13 万辆)下滑了 2/3;被小鹏汽车寄予厚望的旗舰 SUV G9,交付量仅为 6189 辆;小鹏 P5 四季度销售 5945 辆,跟曾经的月销 6000 辆下滑不少,小鹏 G3 销售 3190 辆。

进入 2023 年后,蔚小理的差距还在逐渐拉大。根据财报预估数据,小鹏 2023 年一季度交付量在 1.8-1.9 万辆,同比下降 45%-47.9%。相比之下,理想预计销量 5.2 万-5.5 万辆,蔚来为 3.1 万-3.3 万辆,同比增长 20.3% 至 28.1%。

汽车行业的底层逻辑之一,就是规模效应。销量增速放缓,车辆售价偏低,都影响到了小鹏的毛利率。2022 年,小鹏毛利率从 2021 年的 12.5% 下滑至 11.5%,同期蔚来和理想分别为 10.4% 和 19.4%。在汽车毛利率方面,2022 年小鹏汽车为 9.4%,相比 2021 年的 11.5% 下降 2.1 个百分点。

这也给小鹏汽车带来了上市以来的最大亏损。财报显示,小鹏汽车 2022 年实现营业收入 268.6 亿元,同比增长 28%。但小鹏汽车 2022 年净亏损却同比扩大 87.92%,达到 91.4 亿元。其中,经营亏损为 87.06 亿元,较上年亏损扩大 32.31%。

所有的问题,表面上看上去是产品问题、销售问题、配合问题、招聘问题、协同问题,但归根到底都是组织的问题。

不过,改变已经在发生。2022 年底,小鹏汽车开始进行战略复盘和调整,推进组织架构的优化,并且核心补强综合能力的短板,进行二次创业。2023 年 1 月底,小鹏汽车宣布,王凤英正式加入小鹏汽车,出任总裁一职。

近日,何小鹏在 2022 财报电话会上表示,目前小鹏汽车所有研发、生产和供应链体系直接向他汇报。总裁王凤英已全面负责产品规划与销售服务体系,大幅提升了销售服务的能力和效率,并在品牌营销上进一步强化。未来两年,将进一步通过销售网络的扁平化管理,加强网络布局和提高一线销售人员战斗力。

同时,何小鹏表示,王凤英对小鹏汽车最大的批评,分别在规划和营销方面,都没有做好。王凤英现在是两手抓,而并不是先 a 后 b。王凤英一周工作 7 天,卷的他们现在一周干 7 天的活了。从这次改款车型 P7i 的推出,可以看出小鹏背后的不少变化,不管是组织、产品、营销等层面都有了进步。

接下来,小鹏最大的依仗可能是新车 G6,这是小鹏自己的「Model Y」。「我们相信 G6 会成为这一个市场销量排名前列的爆款,在量产爬坡后会取得 P7 2-3 倍的月销售目标。」据了解,G6 将在上海车展亮相,在今年的二季度末正式发布跟启动交付。

何小鹏表示,「从今年的三季度开始,小鹏汽车的销量将会看到同比和环比的大幅度增长,并且较大比例的高于行业增速。」

目前来看,资本市场对与小鹏近期的调整还是比较认可,股价也从财报发布前的 8.33 美元,上涨 16% 到到 9.7 美元。

03 理想:外界很兴奋,内部不满意

三年来,理想一直被认为是新势力的「老三」。但如今,理想不仅完成了从 0 到 1,还完成了对蔚来和小鹏的反超,无论在股价还是在销量上,都成为「大哥」。

从交付量上来看,2022 年理想汽车的交付了 13.32 万辆汽车,较 2021 年同期增长 47.2%,在新势力中仅次于哪吒(15.2 万辆),高于蔚来(12.25 万辆)和小鹏(12.08 万辆);市值方面,截至发稿,理想汽车最新总市值为 242.54 亿美元,是蔚来(151.85 亿美元)和小鹏(83.69 亿美元)之和。

不过,去年底李想立下的两个 Flag,只完成了一个。2022 年 11 月,理想汽车发布 10 月交付数据后,李想在微博表示,「理想争取 2022 年内实现单月收入过百亿。L9、L8 两款产品同时交付的时刻,也是时候该和连续七年的亏损经营说再见了。」

目前来看,理想汽车确实实现了年度盈利,但并未实现单月收入过百亿。2022 年,理想再次实现盈利,这在国产新能源中实属难得。财报显示,2022 年理想汽车全年营收 452.9 亿元,同比增长 67.7%。其中,四季度实现营收 176.5 亿元,同比增长 66.2%;全年净亏损 20.3 亿元,非美国通用会计准则(Non-GAAP)净利润为 0.21 亿。其中,四季度的净利润为 2.65 亿元,Non-GAAP 净利润 9.68 亿。

蔚小理车辆毛利率极客公园

这背后很重要的原因,是处于行业第一梯队的毛利率。数据显示,理想汽车全年毛利率 19.1%,相较于 2021 年全年 20.6% 的毛利率,小幅下跌了 1.5 个百分点,但依然处于行业头部水准。其中,理想在四季度的车辆毛利率为 20.2%,环比三季度(12%)提高了 8 个百分点,只比 22.4% 的高点跌了 2 个百分点。

理想汽车去年虽然拿到了不错的成绩单,但高层似乎对此并不满意。据了解,理想汽车员工的年终奖有所折扣,部分员工到手只有月薪的一半,少数为 13 薪。往年,理想汽车的年终奖在 14 薪至 16 薪左右。

这背后的主要原因是:没能完成年初制定的销售目标。按照 2022 年年初规划,理想汽车的目标是交付 17 万辆,但从年底数据来看,理想交付 13.32 万辆汽车,完成率为 78.38%。

当然,蔚来和小鹏也并没有完成。蔚来销售目标为 15 万辆,小鹏汽车为「保 25 万辆,冲击 30 万辆」。但最终的结果,定得最低的蔚来完成了目标的八成,而 2021 年的销冠小鹏汽车,甚至没有完成「保底」的一半。

值得一提的是,理想汽车已经连续三年,实现自由现金流为正,成为三家中现金储备最多的。截至 2022 年底,理想汽车现金储备达 584.5 亿元,全年经营现金流入 73.8 亿,资本支出 51.3 亿,全年自由现金流 22.6 亿。

这意味着,从现金和现金流角度看,理想汽车已完全实现自我造血能力,即使在外界环境不好的情况下,依然能依靠自身造血能力保持健康发展。

如今,智能电动汽车的竞争,已经进入到资格赛的后期阶段。如果前两年,新能源汽车还可以依靠精准定位、造型独特设计、智能化高配等差异化获得市场;如今,蔚小理已经走过了从 0 到 1,竞争的焦点变成了场景的丰富度和使用体验,以及背后的体系化能力。