文价值研究所

北京时间 3 月 20 日,两轮电动车品牌小牛电动公布了 2022 财年四季度及全年财报。受经济大环境不佳、供应链原材料涨价等因素影响,小牛电动的财报也难言出色:营收持续下跌、净利润由正转负、销量同比滑坡……

虽然早已降低心理预期,资本市场还是对这份成绩单很不满意。财报公布后小牛电动股价低开低走,收跌 9.05%,盘后还续跌逾2%。

小牛电动是两轮电动车高端化的主要参与者和发起人,其业绩和股价也是整个行业的缩影。高端化受挫、销量遭遇天花板,是其他很多品牌要面临的共同难题。

改变势在必行,小牛电动们能走出一条全新的增长曲线吗?

营收骤降、由盈转亏,小牛电动被迫降速

从营收、利润、销量、成本等各个角度看,小牛电动四季度的表现都不容乐观。

先看营收的状况。财报显示,小牛电动四季度总营收为 6.12 亿元,同比大跌 37.9%,环比也下降了 47%;全年总营收则录得 31.69 亿元,同比下滑 14.5%。从增长曲线来看,小牛电动营收已经连续三个季度出现负增长,且跌幅持续扩大。

小牛电动的营收结构很简单,两轮电动车销售业务贡献近九成收入,配件销售和其他服务收入占比仅在 10% 左右。两轮电动车销量的下滑,则直接导致其营收下跌。四季度,小牛电动整车销量为 138279 辆,同比下降了 41.9%。对比三季度的 19.2%,销量同比跌幅进一步扩大。

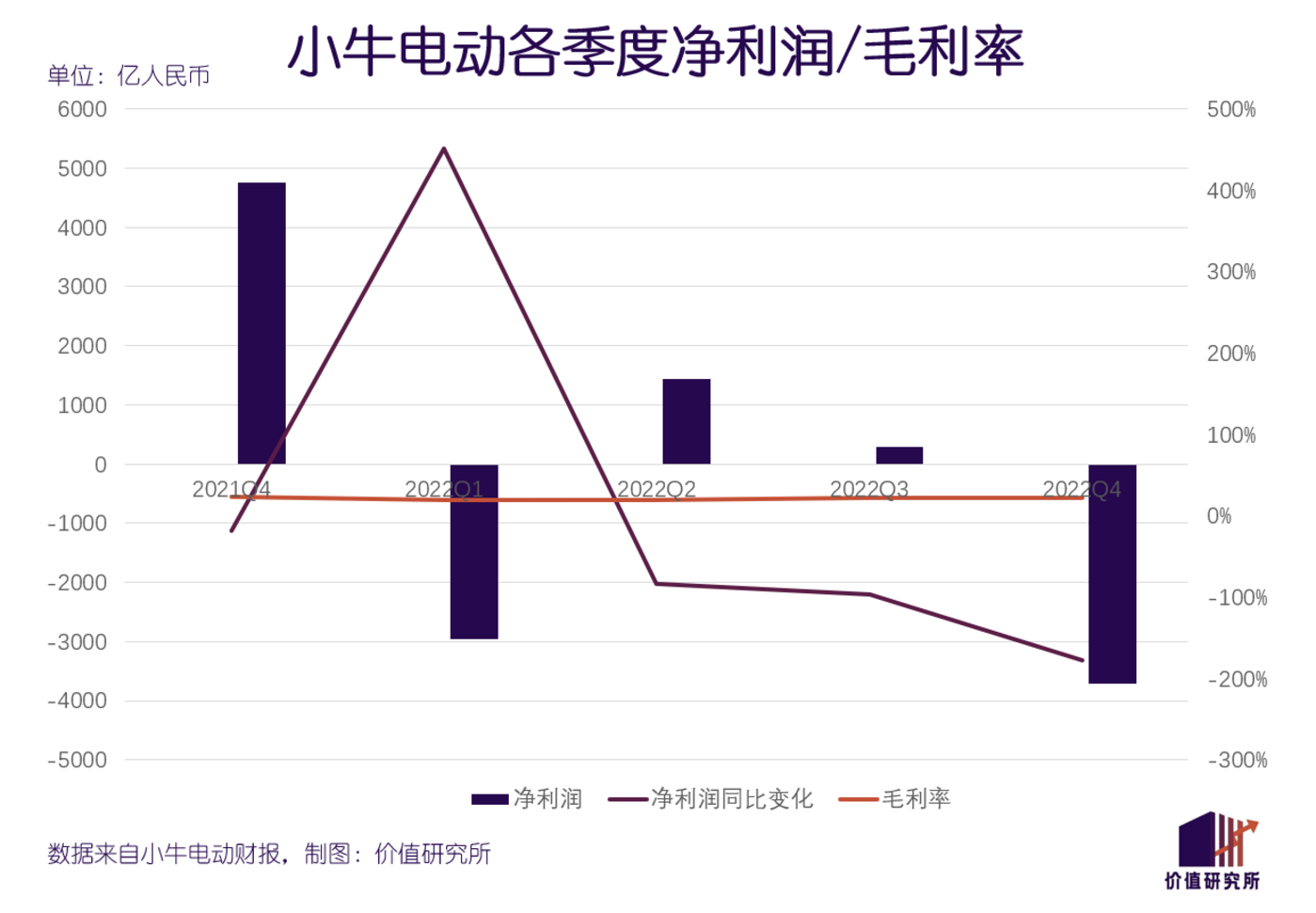

其次,利润端的情况也不理想。四季度,小牛电动归母净利润为-3713 万元,同比大跌 177.08%,继去年一季度后再度转负;2022 财年全年净利润则为-4946.31 万元,同比跌 121.9%。如果看增长曲线的话,情况更加糟糕:截止四季度末,小牛电动的净利润已经连续八个季度环比下滑。

稍感欣慰的是,四季度毛利率录得 22%,较 2021 年同期略微下滑1%,和三季度基本持平,水平尚算稳定。不过 1.38 亿元的毛利润,较三季度的 2.55 亿和 2021 年四季度的 2.23 亿大幅减少,情况不容乐观。

接着看支出数据。成本结构和过往保持一致,总费用虽仍有增长,但增速已在放缓,全年营业成本甚至出现下降。四季度,小牛电动总成本为 1.96 亿,同比增长4%,增幅远低于三季度的 72% 和 2021 年同期的 57%。

然而,从分项数据中我们能看出一些问题。小牛电动四季度销售与市场费用、管理费用分别为 1.08 亿元和 4780 万元,同比分别增长 7.7% 和 9.4%。增幅不算夸张,但也表明营销对小牛电动的重要性。反倒是该季度研发费用仅为 4030 万元,同比减少 10.4%。

这样的研发支出,似乎并不符合小牛电动一贯引以为豪的高端定位。

数据显示,去年四季度小牛电动在售车型 ASP 同比上涨7%。作为主力的 SQi 系列,长期位列线上销量榜前列,还是国内首个线上销量破千万的两轮电动车系列车型。而在这个大热系列中,售价 5000 元以上的高端车型占比超过 80%。

展望未来,小牛电动暂时无意改变高端战略。小牛电动 CEO 李彦在财报电话会上表示,公司全新高端产品的研发、测试工作正在推进中,预计今年二季度将对外发布。随着高端新品的上市,小牛电动有信心在今年重拾销售额增长势能。

然而,缩水的研发支出和持续上涨的营销成本,难免让小牛电动背上“重营销、轻研发”的争议。衰退的业绩、下滑的销量则表明,小牛电动的高端策略正在失效。

跟随小牛电动涌向高端市场的其他品牌,也应该好好思考自己的前程。

高端化策略,怎么就不灵了?

两轮电动车越卖越贵,不是什么新鲜事,助长高端化趋势的也绝不止小牛电动。

作为国内两轮电动车行业的老大,雅迪早在 2015 年就提出了“更高端”战略,对智能系统、安全性、电池和生产工艺等各个环节进行升级。在发力高端后,雅迪的业绩增速也是有目共睹的。尤其是毛利率的提升,证明了高端市场的潜力。

2020-2021 年,是雅迪高端化从量变到质变的关键时期。2020 年雅迪研发投入达到 6.05 亿元,同比暴涨 56%;次年推出的 VFLY 系列,以 6000 元-20000 元的售价区间,成为雅迪高端车型的代表。

投入带来的回报肉眼可见。数据显示,2020 财年雅迪营收、净利润同比分别激增 61.8% 和 89.6%。同一时期的小牛电动业绩增长也相当迅速,给其他品牌带来了鼓舞。后来进入市场的哈啰等新玩家,还有爱玛、台铃等老品牌,就争先恐后涌向高端市场。

靠出行服务发家的哈啰,在 2021 年 4 月宣布加入两轮电动车混战,首次亮相便一口气推出三款新品。主打的哈啰 A80 系列,共提供青春版、超能版和探索版三个版本,售价普遍在 4000 元以上。

另一个新玩家九号公司,比哈啰更加大胆:2019 年底发布的E系列电动摩托车和C系列电动自行车最高售价分别达到 16999 元和 5599 元。随后两年,九号公司坚持高端路线,去年 4 月春季发布会上发布的远行者F系列和机械师 MMAX 系列,甚至打出了“超跑配置”的口号。

高售价能带来高毛利,这在两轮电动车行业是黄金定律。尝到甜头后,小牛、雅迪们甚至开始沉迷涨价。

去年二季度以来,各大头部品牌都经历了不同程度的涨价,部分车型的涨幅高达千元以上。朝着高端市场一路狂奔的雅迪高端车型越来越多,最夸张的是拿到红点奖的雅迪 VFLY G100MAX,最高售价达到 19990 元。虽然加入了语音助手、全场景 AI 语音导航等新功能,这个售价还是超出了大多数消费者的想象。

看到这不禁要问:早些年顺风顺水,怎么这些高端两轮电动车突然就卖不动了?

很多人第一时间将锅甩给大环境:经济下行,消费者钱包缩水了,自然要学会精打细算。价值研究所认为这个观点没错,但并非问题的全部。

一方面,智能化、高端化两轮电动车能崛起,确实和大环境息息相关——甚至可以高端市场是被大环境和政策捧出来的。2019 年 4 月正式实施的新国标,就将大量不符合上路要求的入门级车型清除出市场,释放了新需求。

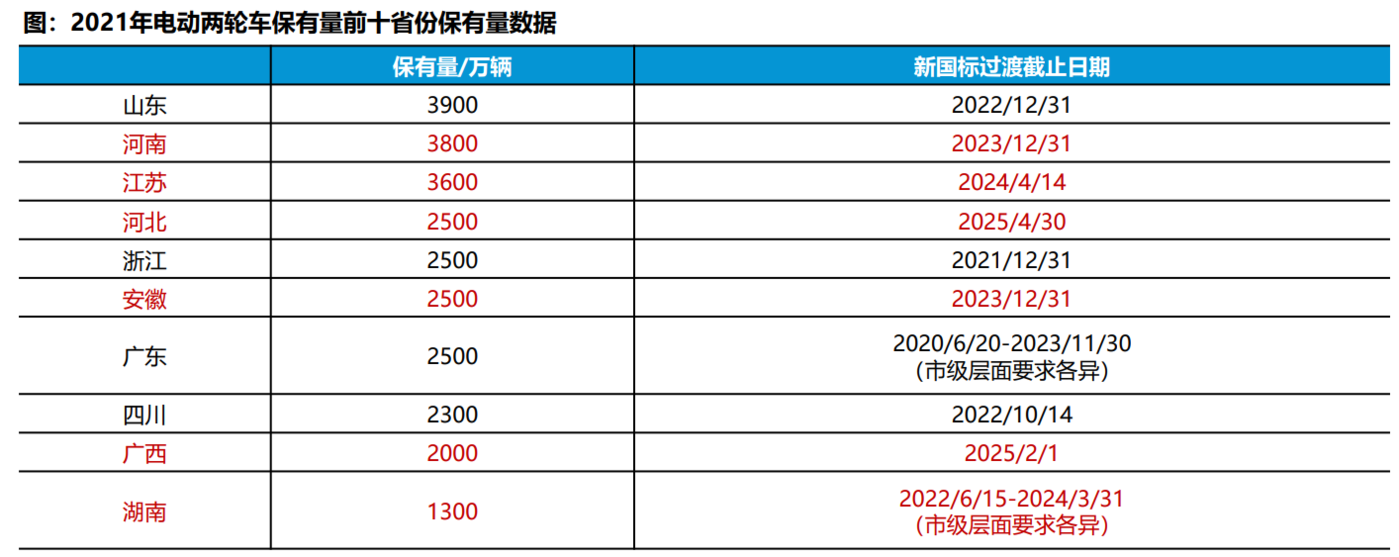

然而,经过三年的过渡,这部分需求已经基本被消化殆尽。东吴证券的研报统计过一组数据:2022 年结束新国标过渡期的省份两轮电动车保有量占全国的 42%。由新国标实施带来的第一波换车高峰,已在 2022 年结束,有需要换车的用户大多购置了新车。没有迫切换车需求的消费者,自然不会冲动消费。

(图片来自东吴证券)

另一方面,随着高端车型售价越来越夸张,消费者对质量、功能的要求也越来越高。

小牛电动最早承接新能源车行业的技术溢出,通过锂电池开创续航革命,雅迪刚投身高端智能两轮电动车市场那几年相继推出 TTFAR2.0 增程系统、石墨烯 3 代电池,都曾令业界侧目。但在任何一个技术领域,研发越深入,突破就越来越难。

现在,消费者已经很难被这些简单的技术升级打动了。加上各大品牌技术上趋同,谁也不敢说自己具备压倒性优势。这样一来,国内的高端市场就陷入了无休止的内耗。

高端市场这座新时代围城,让各大厂商疲惫不堪。和智能手机、新能源车等行业一样,为了突破瓶颈,小牛电动们想到了一条万能公式——出海。

不过和这些行业相似,两轮电动车的出海历程注定不会一帆风顺。

出海救得了两轮电动车吗?

客观地说,和内卷严重的本土市场相比,海外市场的确充满想象力。华经产业研究院统计的数据显示,2019-2021 年期间中国出口两轮电动车数量年均复合增长率达到 45.82%。

以东南亚为例,极高的用户认知度、优越的地理位置和当地政府的政策扶持,吸引了大量中国两轮电动车品牌进驻。2018 年,爱玛进驻了中国-东盟新能源车生产基地,次年雅迪越南工厂宣布投产,年产能超过 20 万辆/年。

小牛电动也一早将触角伸向海外,并度过了一段蜜月期。

去年一季度,是小牛电动海外业务的高光时期:单季度海外销量达 14672 辆,同比暴涨 193.7%;海外经销体系也不断扩张,在全球 51 个国家和地区和 43 家不同的经销商建立了合作,当中不乏 Leclerc、Saturn、Boulanger 等知名渠道商。

然而,蜜月期来早去得也快。进入 2022 年下半年后,小牛电动海外业务增速猝然回落,陷入和国内一样的境况。数据显示,四季度小牛电动国际市场电动踏板车销售收入为 8670 万元,同比下滑 54.2%,占电动踏板车业务总收入的比例也下降至 6.3%;四季度海外市场整车销量则录得 20214 辆,同比跌幅为 38.7%。

小牛电动虽然坚称不会放弃国际化路线,并将加速在海外的布局,但身体更加诚实,已经开始调整策略。

首先作出改变的,是经销渠道。截止 2022 年底,小牛电动海外直营旗舰店和授权经销店分别为 180+ 家和 1100+ 家,扩张速度也慢了下来。倒是电商渠道布局更加完善,自运营的亚马逊旗舰店已经先后进驻九国站点。小牛电动的思路很明确,尽量控制海外运营成本,采取轻资产为主的运营模式。

不过在价值研究所看来,这些改变还是治标不治本。归根结底,小牛电动要突破技术瓶颈、提高产品附加值,才能让用户接受其高端定位和超高定价。

高端两轮电动车的技术突破,聚焦在性能和智能化两个环节。性能上,电机、电池、能量回收系统是重点突破口。在这几个技术环节,小牛电动、雅迪、爱玛都有自己的核心技术,只不过无法和对方拉开差距。

比如最核心的电池,小牛是锂电池两轮电动车的开创者,早期的确拥有技术优势。但从本质上讲,两轮电动车的锂电池革命是承接来自新能源车的技术溢出红利,并没有太大的技术壁垒。小牛电动早期的技术王牌:电池续航能力、智能驾驶能力,如今已经被大多数竞品学去。

再比如能量回收,雅迪的 TTFAR 回收控制器、爱玛的 CES 专利制动能量回收系统和小牛电动的 EBS 动能回收系统都围绕下坡、滑行、涉车制动这几个方向做文章。短时间内,这几个头部品牌想在性能、智能系统上做出差异化很难。换句话说,配套服务是一个可以尝试的突破口。

具备互联网背景的哈啰,就比亚迪、小牛电动更懂服务的重要性,也是新一轮基础设施革命的带头人。其推出的后市场一站式服务平台小哈修车,向用户提供维修、24 道路救援、电池换购和加装等服务,是行业内首创;更早推出的小哈能量站社区充满电一体解决方案,则看准了充电难的痛点。

毫无疑问,智能化、高端化是主流趋势;但如何让产品、服务对得起高端定位和售价,是两轮电动车品牌需要长期思考的问题。服务体系的升级,至少为它们提供了另一种思路。

写在最后

今年 1 月底,北京市市场监督管理局公布了新一批《北京市电动自行车产品质量监督抽查结果》。雅迪生产的两个批次电动自动车锂离子电池管理系统,因为通讯及数据上传功能不及格而登上“黑榜”。

此事经媒体大肆报道后,网友们也一致表达了自己的不满。当两轮电动车越卖越贵,消费者对产品的要求自然也会越来越挑剔,任何一丝质量上的缺陷,都会遭到舆论的反噬。岌岌可危的口碑和并不稳定的销量,也证明雅迪——还有小牛电动、爱玛必须及时作出改变。

稍令人安心的是,两轮电动车市场仍未饱和,需求正在增长,各大厂商都有转型的空间和时间。但想在彼此的激烈对抗中杀出一条血路并不容易,残酷的竞争远没到结束的时候。