©️真探 AlphaSeeker 原创

作者肖卓

刚过去的 2022 年,新能源车行业经历了多重挑战——原材料涨价、缺芯困扰、供应链压力,以及愈发激烈的市场竞争。2023 年,特斯拉打响价格战,将各个车企拉入更加白热化的竞争中。

不过,对于那些更早时候入局的玩家来说,挑战变少才是不正常的。

就拿“蔚小理”来说,这些年来,三家熬过了生死难关,熬到了上市,换来的也只是一场难度更高的游戏的入场券。

蔚来的李斌,即使摆脱了“最惨的男人”称号,到 2022 年依然感觉“挺难受的”。理想和小鹏,去年分别因为新车摔了跟头,前者在新旧交替期陷入“交付量腰斩”窘境,后者则因小鹏 G9 争议引发连锁反应。对于未来,李想的判断是:“2023 年到 2025 年是极为残酷的淘汰赛。”

在理想和蔚来近期发布的财报中,可以更清晰地体会竞争的残酷性:作为行业先行者,理想和蔚来在 2022 年要处理全新的问题,稍有不慎就有出局可能。为了保住已有优势,两者在技术上的投入只增不减,而所有的殚精竭虑,都是为了成为“淘汰赛”里的剩者。

阶段性“错配”

-

根据财报,理想汽车四季度营收 176.5 亿元,同比增长 66.2%;季度交付量达到 46319 辆,同比增长 31.5%。2022 年全年,理想汽车营收 452.9 亿元,同比增长 67.7%;全年交付约 13.3 万辆,同比增长 47.2%。

-

蔚来四季度营收 160.6 亿,同比增长 62.2%;季度交付量达 40052 辆,同比增长 60%。2022 年全年,蔚来营收 492.69 亿元,同比增长 36.3%;全年交付约 12.25 万辆,同比增长 34.0%。

新能源车企的大部分营收来自汽车销售。2022 年,我国新能源汽车销量同比增长 93.4%。和这个涨幅相比,理想和蔚来的表现不算特别亮眼。

但这并不说明“新势力优势不再”,只能说更早起跑的车企有新的情况要应对。

这里的新情况,指的是“蔚小理”在 2022 年都处于新车换代阶段。理想继 8 月底开始交付全尺寸 SUV 理想 L9 后,又于 9 月底发布了理想 L8。蔚来在 9 月底开始交付电动轿跑蔚来 ET5。小鹏则在混乱中,于 10 月开启了 G9 的交付。

业内喜欢把换代形容为“过弯”,即车企要协调好消费者预期、处理好新旧产能关系。理想和蔚来在这方面都遇到了绊子——理想曾因增程器工厂供应延迟,延期交付,理想 ONE 的退场也引发过混乱,蔚来则曾因压铸件供应不足影响了 ET7 的生产。

这不可避免地导致了“错配”,即行业整体狂飙突进,而理想和蔚来却在应付新的棘手问题。但“错配”是暂时的,理想和蔚来的发展状况,还是要关注新车的表现,看新车能否接棒原有的强势车型,开启新的增长。

新车接棒增长

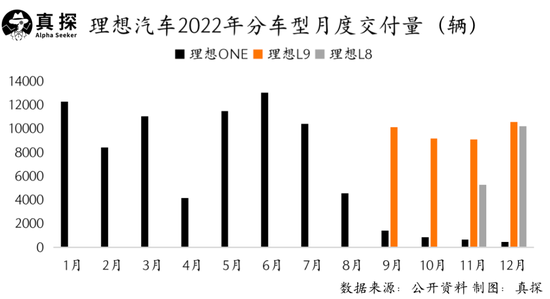

影响理想四季度表现的新车,主要是L系列里的 L9 和 L8(理想 L7 于 2023 年 2 月发布)。

L9 交付之前,理想只有理想 ONE 一款车型。但到四季度,L9 和 L8 几乎完全取代理想 ONE,成为理想汽车新一代主力车型。以 2022 年 12 月的交付数据为例,理想汽车当月交付量达 21233 辆,其中理想 L9 和理想 L8 的交付量均超过万辆。

新车型的表现直接影响着车企的销售结构。理想 L9 上市售价 45.98 万元,高于理想 ONE 的 30-35 万。在 L9 的拉动下,理想的单车价格从三季度的 34.1 万元上升至 37.1 万元。

简而言之,理想 ONE 的退场出现了混乱,但 L9 和 L8 还是完成了交接,并为公司实现量价齐增。不过,考虑到定价较低的 L7 今年开始交付,理想的单车价格未来还有变数。

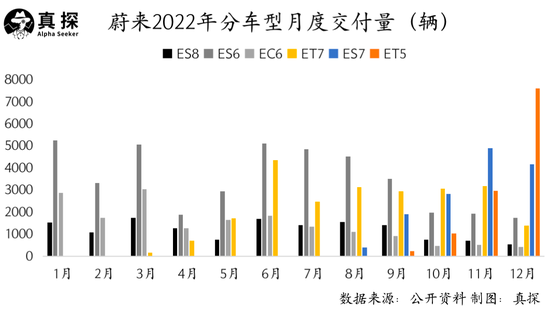

再看蔚来,从全年趋势看,采用新平台 NT2.0 的新车 ET7、ET5、ES7 逐渐取代了原有的“866”组合(ES8、ES6 和 EC6)。四季度,ET7、ET5、ES7 交付量占季度总交付量的比例已经达到 77.6%。

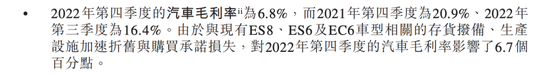

新旧交替除了可能导致“错配”,还会影响公司在某些具体指标上的表现。比如车辆毛利率,蔚来四季度的车辆毛利率为 6.8%,显著低于上年同期的 20.9% 和三季度的 16.4%。公司对此的解释是和现有 ES8、ES6 及 EC6 车型相关的存货拨备、生产设施加速折旧与购买承诺损失有关。

理想汽车三季度也遇到过类似的情况,当期理想的车辆毛利率暴跌至 12%,而以往该项指标常常在 20% 以上。问题出在公司未能充分预见消费者的观望态度,理想 ONE 销量的大幅下滑,理想 ONE 有关的存货减值和合同损失高达八亿,直接拉低了车辆毛利率。

暴涨的研发费用

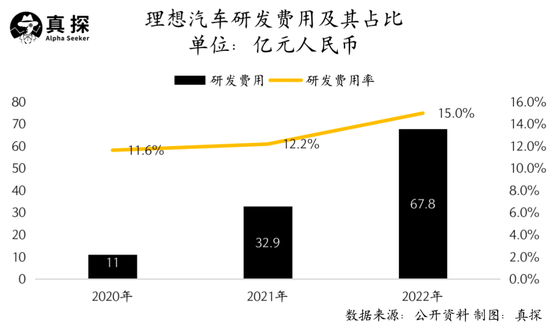

目前,理想和蔚来都已在市场占有一席之地,但两者丝毫没有松懈的意思。相反,两者在投入上只增不减,尤其是研发投入。

研发的意义,在于深挖电动化、智能化机遇,为下一代产品做准备,也在于获得更多自主权和降本空间。

李斌曾提到,想要在大众市场做到 20% 以上的毛利,就必须自己做电池、做芯片。目前电池占整车成本近 40%,蔚来自己造电池,就能多出8% 的毛利,再加上自研芯片就能多出 10% 的毛利。在和《中国企业家》的对话中,李斌直言,如果没有垂直整合、价值链定义的能力,就是“当搬运工”。

但在实现目标之前,蔚来研发投入的陡增难以忽视。根据财报,蔚来四季度研发费用为 39.81 亿元,同比大增 117.7%。2022 年全年,蔚来的研发费用为 108.36 亿元,同比大增 136%。

相比一向敢花钱的蔚来,理想给外界的印象是“更会算账”。但即便如此,理想的研发投入也呈现明显增长趋势——2022 年四季度,理想的研发费用为 20.7 亿元,同比上涨 68.3%。2022 全年,理想的研发费用为 67.8 亿元,同比增长 106.3%。

难解的亏损

除了砸钱做研发,蔚来在其他事项的投入一样“大手大脚”。相比同行,蔚来想要的更多,想要搞下沉,想要新增 1000 个换电站,想要出海,想要做手机,想要同时交付更多款新车。这对应的是全是成本和费用。

四季度,即使不考虑换代带来的影响,蔚来的车辆毛利率也只有 13.5%,低于上年同期和上季度的表现,也低于市场预期的 16%。而在研发费用高企的同时,蔚来的销售、一般及行政费用也达到了 35.27 亿元,占营收的比例达 22%。

图源:蔚来财报

在车辆毛利率承压的情况下,研发费用和销售、一般及行政费用占到了蔚来四季度营收的近五成,这必然导致亏损的扩大,即使蔚来已经是亏损大户。

财报显示,2022 年四季度归属于蔚来普通股股东的净亏损为 58.47 亿元,较上年同期增长 168.3%。2022 年全年,归属于蔚来普通股股东的净亏损为 145.59 亿元,高于 2021 年的 105.72 亿元。

即使亏损难以忽视,李斌对于盈利预期依然乐观。在财报电话会上,他表示,“对于在 2023 年 Q4,乃至 2024 全年,蔚来品牌在创新业务以外,实现盈亏的打平,我们依然相信能够实现”。

相较而言,理想的表现要稳健一些。根据财报,理想四季度的归母净利润为 2.6 亿元,是继 2021 年四季度后的再次盈利转正。但 2022 年全年,理想汽车的净亏损为 20.1 亿元,高于 2021 年的 3.2 亿元。

种种情况说明的是一个问题:新能源车赛道还远未到格局清晰的时候,来得再早也有出局的可能。用李斌的话讲,汽车行业是马拉松,“我们才跑了两、三千米,什么都不是。这是没有尽头的竞争,一直在跑才是最关键的。”

想要“一直在跑”,车企必须用技术手段、市场手段,时刻让自己能保住一席之地。这就意味着,哪怕是已经跑了数年的先行者“蔚小理”,接下来也没有一丝喘息空间。