记者李京亚

2017 年 1 月,近 500 人的华兴资本第三次搬家,迁至北京三里屯盈科中心。在一场暖楼性质的媒体见面会上,有人问包凡,如何看待知乎上提出的华兴资本“去包凡化”?

包凡当时的回答是,“去包凡化无非就是以后我的朋友圈小一点,各位合伙人的朋友圈大一点。我希望当我和我的朋友圈退出这个舞台的时候,华兴还能继续传承下去。”

类似的话后来包凡又重复提过几次。

华兴内部首次提出“去包凡化”是在 2015 年春的一场总结会上。2014 年的华兴资本风光无限,京东 IPO 一役奠定了其投行界天花板的地位。包凡却觉得:没有包凡,华兴就没有过去,可是只有包凡,华兴就没有未来。“你看今天高盛,Mr. Goldman 和 Mr. Sachs 在哪?他们的后代都没人在公司里,但它们很牛,这是我的追求。”

八年过去,谁都没有料到,包凡会以一种意想不到的方式暂时离开公司。

2 月 16 日,《财新》发出报道,称华兴资本创始人兼 CEO 包凡已失联,原因或许与华兴前高管丛林被查有关。去年 9 月,华兴证券董事长丛林被有关部门带走。在加入华兴前,他长期在工商银行任职。

当日晚间,华兴资本控股发布公告确认包凡失联,并表示集团目前运营维持正常,华兴资本的日常管理和运作由执行董事谢屹璟和王力行继续负责。

据界面新闻记者了解,包凡此次系因配合调查被带走,失联时间约为一周左右,而非外界传言的一个多月。

失联消息曝出次日,华兴资本控股周五盘中最多重挫 50%,创 2018 年 9 月上市以来新低;当日股价收挫 28.2%,创上市以来最大单日跌幅。单从股价表现看,华兴的“去包凡化”还远算不上成功,这家公司依然和它的灵魂人物密切绑定。

新旧华兴

2016 年是包凡行事风格变化的分界点。GQ 给包凡做的专访《从林冲到宋江》里面提到,在这一年,包凡减少了曝光次数,甚至不再玩他钟爱的赛车和拳击,华兴也不再有泥石流式的交易出现。

2016 年,华兴员工已从 2014 年的 100 人激增到 500 人,包凡认为自己的管理压力过大,也开始担忧“大公司病”的出现。

在华兴内部,一场自我革命正在进行。《财经天下》曾详细报道过这次内部改革,华兴将过去的核心顾问业务组拆为两块,行业组覆盖资产端,产品组负责资金端,加上已有的并购团队和同年成立的华兴证券A股团队,华兴完成了一次精细的专业分工。

以这场变革为起点,华兴此后进行了若干次大小组织架构升级。华兴控股 2018 年于香港交易所主板上市,2019 年财富业务铺开,几乎一年踏上一个重大台阶。华兴也开始像互联网大厂一样,面临快速迭代带来的各类挑战,在 2016 年,华兴开始在内部尝试推行 Google 的业绩考核体系。

这些变革由包凡、王力行为主的管理层推动。与之相伴的,是不绝于耳的“去包凡化”提议,亦由他本人主导。

事实上,从 2019 年起,包凡从抓全局抓投行逐步转向抓投资,这旋即促进了华兴资管业务的迅速崛起。

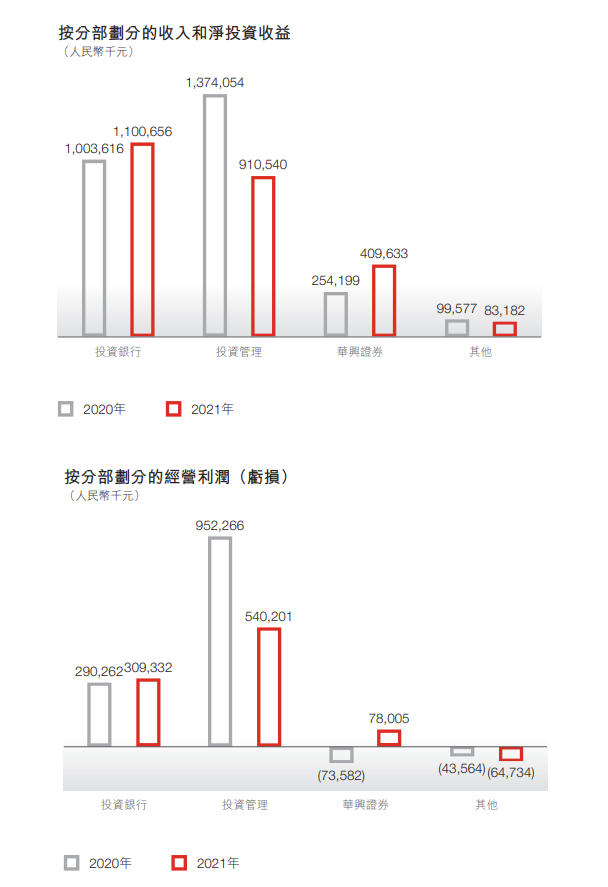

通过华兴 2021 财务报表可以看出:虽然投资银行业务还是最大收入来源,但主要利润来源已经在于投资管理,相比之下,华兴证券仍处于爬坡阶段,2021 年刚实现盈利,而新增财富管理处于起步阶段。

华兴资本的投资管理,也就是私募股权投资业务兴起于 2013 年,于 2015 年至 2017 年达到出手高点,投资轮次集中于早期,多在B轮之前,投资领域上聚焦于医疗和企业服务这两大偏传统赛道。

截至 2021 年 12 月 31 日,华兴投资管理业务的资产管理规模约 490 亿人民币,其中华兴新经济基金管理资产达到约 368 亿人民币,新经济基金管理着四支美元基金和四支人民币基金。

FA 行业资深从业者,新兴企业融资与并购咨询品牌让交易发生创始人权星认为,“华兴的投资业务,也就是新经济基金,和别的 FA 跟投基金不太一样,更加市场化,愿意领投,也愿意投不是自己做 FA 的项目。”

去年 5 月,华兴新经济基金完成第四期人民币基金 30 亿元首次关账。这笔募资引人注目,根据清科统计的 2022 年前三季度数据,绝大多数大额人民币基金均由国资背景的管理人发起设立,只有规模小于一个亿的基金中,国资占比才稍低。

华兴资本在这种时刻能募集到 30 亿基金,相当于其资管业务已具备硬实力为自己预备出足够的衣物御寒。

包凡对这次募资的新理解是:要尽可能扩大投资人覆盖面,数量与类型上都要拓宽,包括产业资本、国资、地方政府;更要珍惜自己的老投资人。

“LP 重复投资绝对是衡量一个 GP 品质的硬核指标,LP 和 GP 可以长期共荣。”包凡说,他 2022 年的大量精力都花在投资的调研之上。在创投圈中,LP 泛指出资方,GP 则泛指基金管理者。

FA 行业资深从业者权星认为,包凡从发家业务 FA 向投资迁移符合大势,投资管理业务一般都比做 FA 业务赚钱。前者的收入很大程度依赖管理规模,每年收取固定的管理费,风险相对更低收益更稳定,“只要做大规模控制风险就是稳赚不赔。”权星表示。

权星进一步解释了 FA 和资管在华兴内部的站位,“FA 业务是华兴捕捉市场动态和维护江湖关系的抓手,而这一业务特点是市场波动对其影响较大,特别是 19 年和 22 年的资本寒冬,FA 业务受到冲击很大。投资业务则是 FA 积累的信息和资源的变现,从财报上看,华兴的投资业务收入更稳健,能够穿越周期,会成为现金牛业务。”

截止目前,华兴资本集团旗下有四大业务版图,分别为投资管理、投资银行、财富管理和华兴证券,布局横跨一二级市场,其中投行与资管是其核心。截止 2022 年 6 月,华兴资本总资产规模为 144.53 亿人民币。

华兴的业绩近年也随着市场有所起伏,2022 年上半年,华兴资本实现营收 5.12 亿元,同比下滑了 42.39%;对应实现归属净利润负 1.54 亿元,同比下滑超 110%。但 2019 年开始,华兴的投资管理业务始终能维持 4 亿以上的稳定年收入规模。

华兴资本四大业务近年占比图源:华兴资本

华兴资本四大业务近年占比图源:华兴资本

权星对华兴资本的 FA 业务仍然看好,他告诉界面新闻,华兴资本在很长时间内会由 FA 和投资双轮驱动,FA 行业在 2021 年进入 3.0 时代,强者恒强的逻辑不再存在,华兴也会受到细分领域新晋崛起 FA 的冲击,但其仍有很深的护城河,“他们在 2019 年之后大力发展医疗组和硬科技组,其中医疗健康行业 FA 做得很不错,行业 Top3 级别;华兴的硬科技项目做得也好,算是第一梯队但不是最好的 FA;TMT 业务因为市场原因 15、16 年顶峰有些落寞了。”

“华兴 FA 强在行业覆盖,他们在各个赛道头部项目都有一定影响力,FA 业务始终是华兴集团重要的项目来源。”权星补充说。

“去包凡化”尚需时日

包凡失联之后,华兴任命了两位“救火队长”,其一为谢屹璟,他 2005 年就加入华兴资本,是华兴的联合创始人,也是华兴上市之时包凡身边的敲钟人,目前担任华兴资本董事总经理,兼任医疗行业团队主管。

他负责的医疗行业团队是华兴最大的团队,无论是从投资数量还是投资成绩上,医疗大健康都是华兴资本的核心赛道,华兴在这一领域参与了药明康德、华大智造、华熙生物等 9 家上市公司的投资。

其二是更为知名的王力行,在华兴执行委员会中排名第四。他 2006 年底毕业后被“校招”入华兴,自 2012 年开始负责并购工作,这位 80 后早期员工是包凡为数不多的亲率弟子之一。

2015 年是王力行的高光年份,他带领的华兴并购组风头一时无二,做成了 13 起并购案,滴滴快的、美团点评、58 赶集、携程去哪儿四大经典并购都由他操盘。其中滴滴快的并购案,华兴是两方的独家财务顾问,这也是阿里系和腾讯系首次坐上同一张桌子谈判,通过王力行的精巧设计,这桩技术壁垒很高的交易仅用 22 天便完成交割。

业内认为,谢屹璟和王力行一直是华兴仅次于包凡的2、3 号人物。

据记者了解,包凡很早就开始花大力气培养能分担他工作的年轻人。2018 年,华兴资本内部推出了年轻领袖计划,选拔出 80 后中最有潜力的高管,花大力气培养,前后两期计划共计有 16 个人,华兴证券总经理,内部人称项主任的项威就是其中一员。项威之外,2021 年加盟华兴证券的副总经理马刚也有着强悍履历。

包凡提到过华兴资本下一代领袖标准:没有业务能力不能服众,在这之上才能谈以德服人,“需要时间的考验。”包凡强调。

包凡失联次日,华兴股价遭遇腰斩,路透社援引一位认识包凡的人士评论称,只能说明华兴仍是一个 one-man business、key-person focus(关键人物为核心)的商业模式,所以从企业治理来说风险比较大。

其实在丛林加入华兴之后,华兴与雪球调研团做了一场会谈。包凡专门提到,他在公司的影响并没有外界想象中大,“投行的事儿我现在基本不管,都是丛林、项威管,这个状态至少 3 年了,外界可能没有任何感知,华兴内部很早提出要走机构化的道路,这个事儿其实一直在做。”

包凡当时还谈到了风险,“恰恰是看到风险,就是公司对关键人事依赖的风险,如果想基业长青,就一定要很早去做布局。”

权星认为,所谓“去包凡化”,是希望业务发展去个人主义,建立完善的公司体系和管理架构,这是任何百年投行的基础。“但不代表他不管业务和交出资源,只是指从台前退居幕后。”虽然目前看来华兴内部无人能替代包凡,但如果有时间顺利过度,王力行或许可以成为华兴资本的“张勇”。

建立机制,分散风险,华兴“去包凡化”的挑战现在才真正开始。