文|解码 Decode

爱奇艺会员又涨价了。

这已经是 2020 年以来的第三次提价,保持着每年一次的节奏。此轮提价的涨幅额度从 3 元到 20 元不等,但对比三年前,黄金 VIP 会员的连续包月涨幅已高达 67%。

虽然知道会招致用户的不满,但爱奇艺看了一眼自己的财报,还是含泪把价涨了。

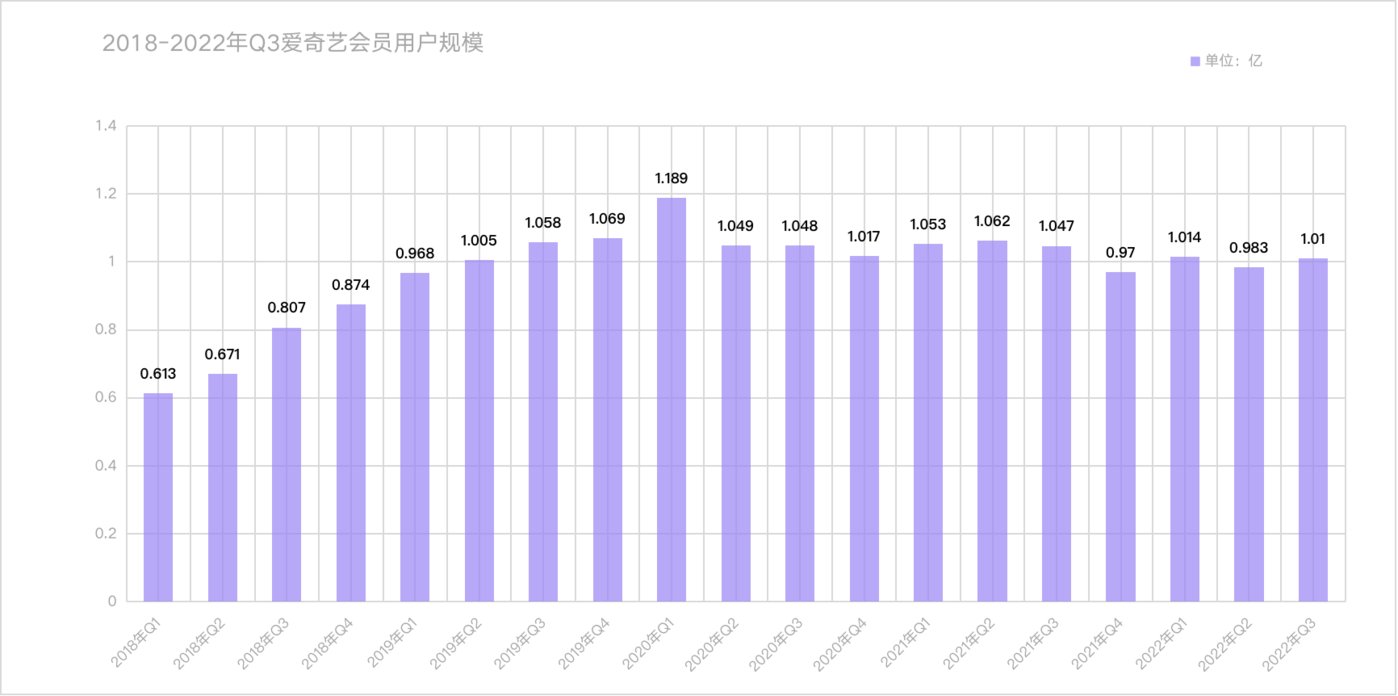

2022 年 Q3,爱奇艺营收同比下滑2% 至 75 亿,会员服务和在线广告分别贡献了 42 亿和 12 亿营收,同比下降2% 和 25%。会员规模为 1.01 亿,环比和同比都出现了微涨,但仍未超过 2020 年 Q1 的 1.189 亿高点。

净亏损由 17 亿元下降到 3.956 亿元,但报告期内爱奇艺的三费及研发也在同步大幅缩减:销售、总务和行政支出 9.803 亿元,同比降 21%;研发支出 4.759 亿元,同比降 30%。

作为网络视频行业为数不多的价值研究样本,爱奇艺的问题几乎可以等同于整个行业的问题:想赚钱,除了会员涨价,就没别的办法了吗?

01

想要回答上述问题,就要先回答另一个问题:视频网站的会员规模为什么涨不动了?

以爱奇艺为例,其会员用户数在 2020 年 Q1 达到瓶颈后便开始走低,徘徊在 1 亿左右,甚至去年 Q4 一度跌回到 2019 年的水平。腾讯视频和优酷的会员规模也是类似的路径,三家难得在一件事上有如此高的默契。

然而,默契高并不是因为三家不想,而是不能。

首先,前期在吸引用户上做过突出贡献的会员「拼车机制」开始反噬。

Netflix 早年发明的会员密码共享也被爱奇艺 copy 了过来,简单说就是当时 Netflix 允许一个高级套餐会员在 4 台设备上同时观看,一个账户可以覆盖 4 个家庭,辐射十几个人。

这对初期的用户增长简直就是神器,但这种模式的弊端就是,严重阻碍后期的会员增长。

Netflix 在北美的会员数其实 2018 年就达到了 6500 万,但增长一直乏力,直到 2022 年才增至 7500 万。而由于「拼车机制」,Netflix 在北美的会员渗透率也触到了天花板。平均每个账户覆盖 4 个观众,7500 万订户足够覆盖 3 亿人,而美国和加拿大的总人口还不到 3.7 亿。

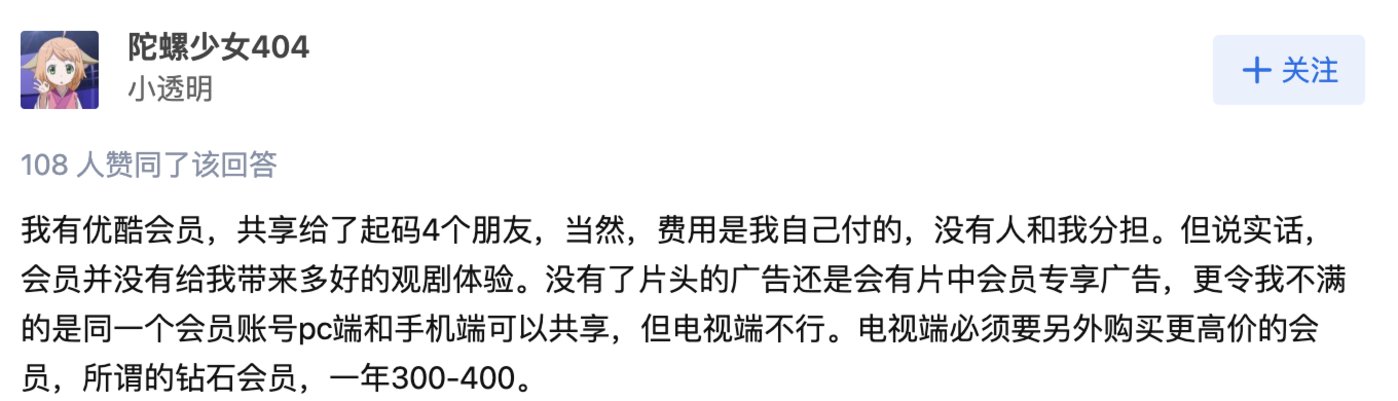

上述问题也同样适用于国内的视频网站。比如知乎上有人提到优酷会员可以给 4 个人使用,这四个人又能覆盖2-3 个观众。

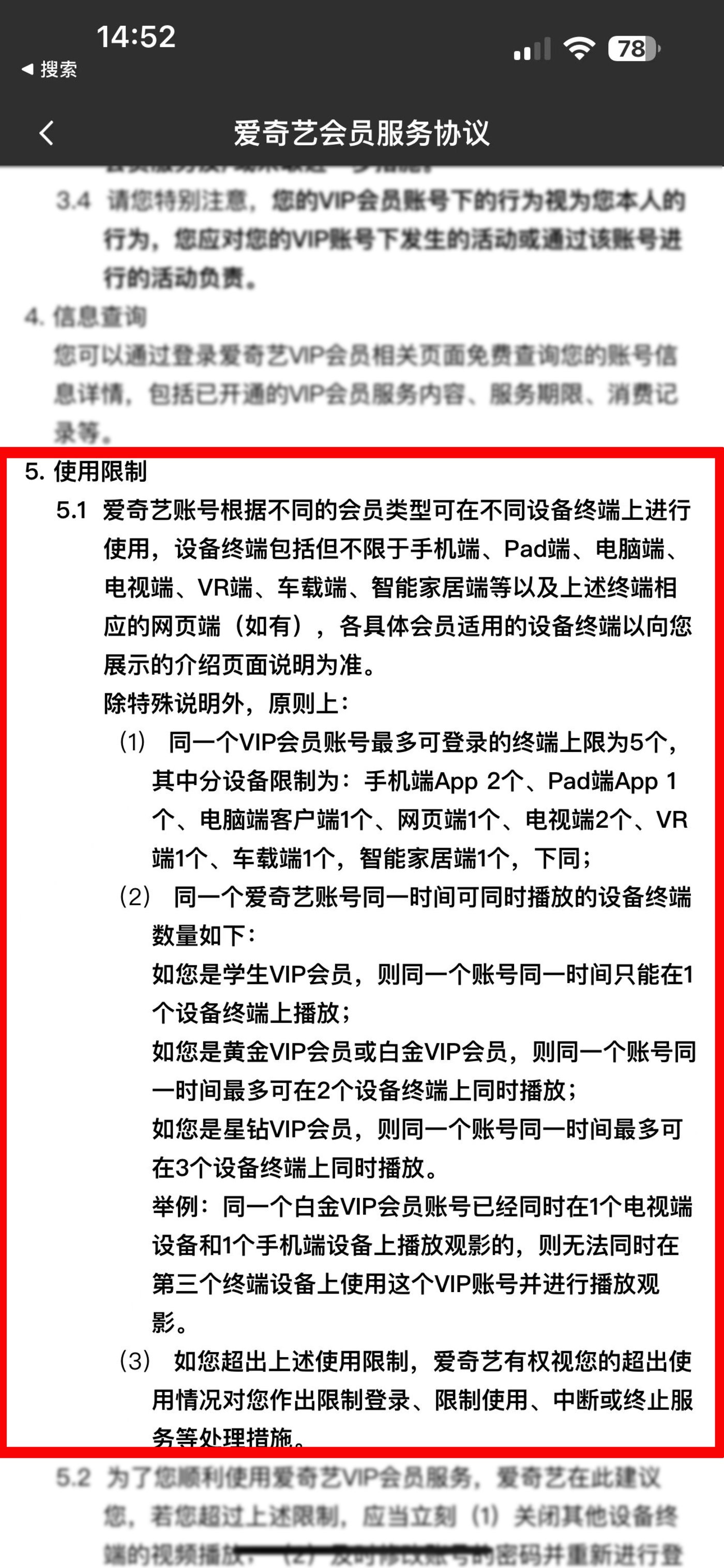

粗略计算可知,平均一个会员可覆盖 15 个观众,这对视频网站来说就是不小的损失。于是视频网站开始限制「密码共享」,比如爱奇艺就规定了严格的终端个数。

其次,内容储备无法匹配对应的会员规模。

视频网站主要靠两类内容吸引用户:长尾经典和平台独家,前者主要负责会员粘性,后者则负责拉新。

简单来说就是当独家内容吸引用户成为会员后,长尾内容就负责维系这些会员,增加续费率。

问题恰恰也出现在这。一是追完独家内容的会员可能会有长尾内容的需求,但因为这些内容版权分散,无法在同一平台观看,于是不再续费。再者这些内容也有替代性,在电商平台上只要 1 块钱就能看全集的高清资源,性价比远超一个月 30 元的网站会员。

二是视频网站也要承受独家内容高昂的制作成本。2018 年-2020 年,Netflix 新增会员 2862 万、2783 万和 3657 万,对应支出的内容成本高达 120 亿美元、175 亿美元、136 亿美元。

但是,为了拉新视频网站就必须不断投入内容制作,一旦停止则会陷入倒退。

比如爱奇艺 2018 年、2019 年的内容成本为 211 亿、222 亿,对应的会员规模为 8640 万、1.069 亿,而 2020 年内容成本减少至 208 万,会员也同步倒退至 1.017 亿。

由此衍生出的一个现象是,内容成本持续走高,新会员的获取成本也会越高,因为随着内容池的不断扩增,导致用户的口味也会越来越刁。

而当新会员的获取成本超过其贡献的收入后(前提是会员价格不会无休止的提高),这个生意就不划算了,视频网站也就要减少内容投入。

爱奇艺在 2020 年达到会员瓶颈后,就开始降低内容投入,2021 年同比降低1% 至 207 亿,今年前三季度进一步下降 20% 至 126 亿元。

这也表现在剧集的上新供应上,据云合数据,今年前三季度,爱奇艺、腾讯视频、优酷分别上新国产连续剧 39 部、33 部和 22 部,同比减少 7 部、10 部和 14 部。

减少内容投入的影响虽然短期内不会影响会员数,但会在未来三到四个季度后出现负面反馈。案例就是优酷 2013 年 Q4 通过减少内容投入实现了季度盈利,但却从行业第一名跌到了第三名直至 2 年后卖身阿里。

02

当下的爱奇艺似乎在重蹈优酷的覆辙,减少内容投入控制成本,争取财务数字健康。但一个老生常谈的问题是,什么原因造成了爱奇艺今天的困境?

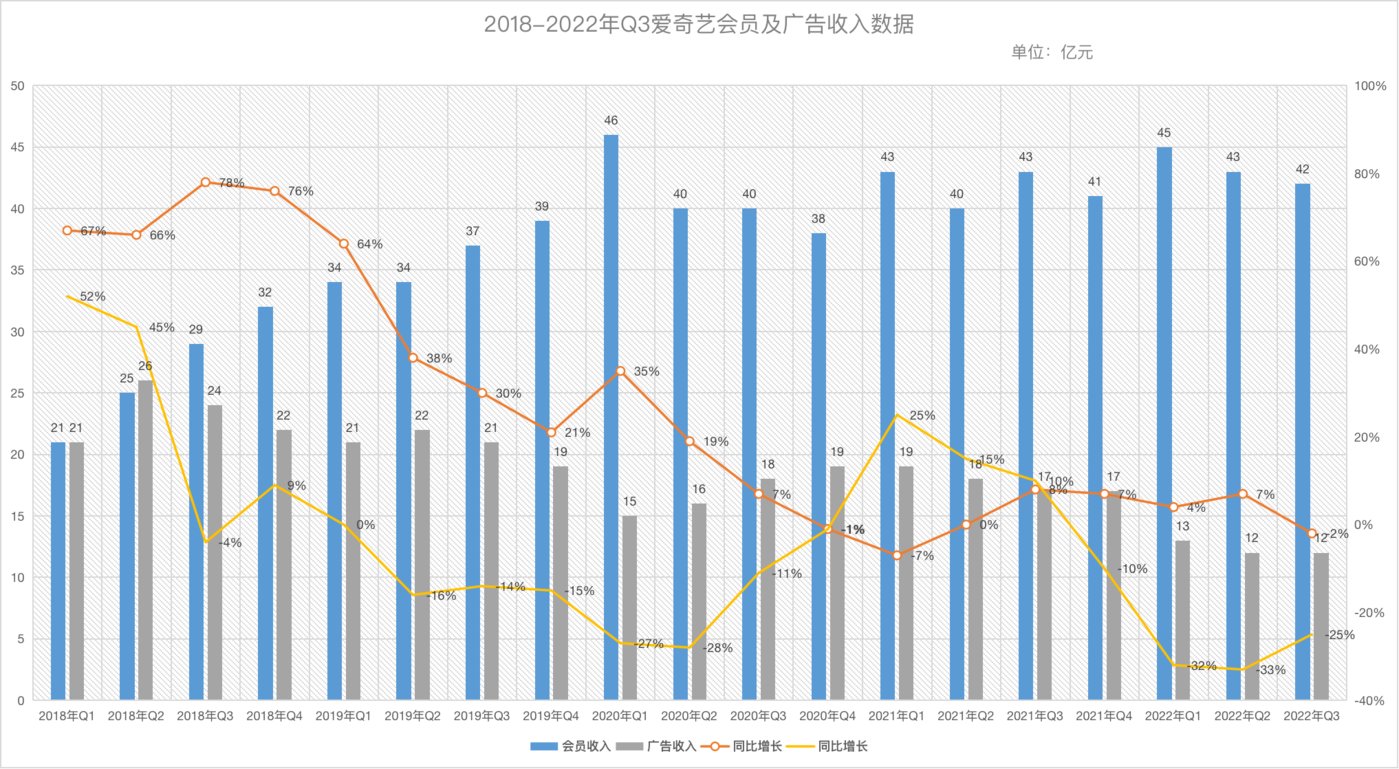

梳理爱奇艺过去四年的广告及会员服务营收发现,2018 年-2022 年 Q3,两大营收已经从对等变成了一边倒。2022 年 Q3,爱奇艺实现会员服务营收 42 亿元,而广告服务则只有 12 亿元,为四年前的二分之一。

长远看视频网站的主要盈利手段一定是会员服务,而之所以有会员、广告左右互搏的情况出现,与中文互联网从免费兴起有直接关联。

广告与会员天生对立,致使收入必然是一高一低。从 2018 年 Q3 开始,爱奇艺会员收入超过广告收入,后者增速也逐渐降低。

同时,广告商想要覆盖的高净值用户,恰恰被会员的屏蔽广告服务挡在了门外。也就是说,在爱奇艺投放广告的价值在降低。

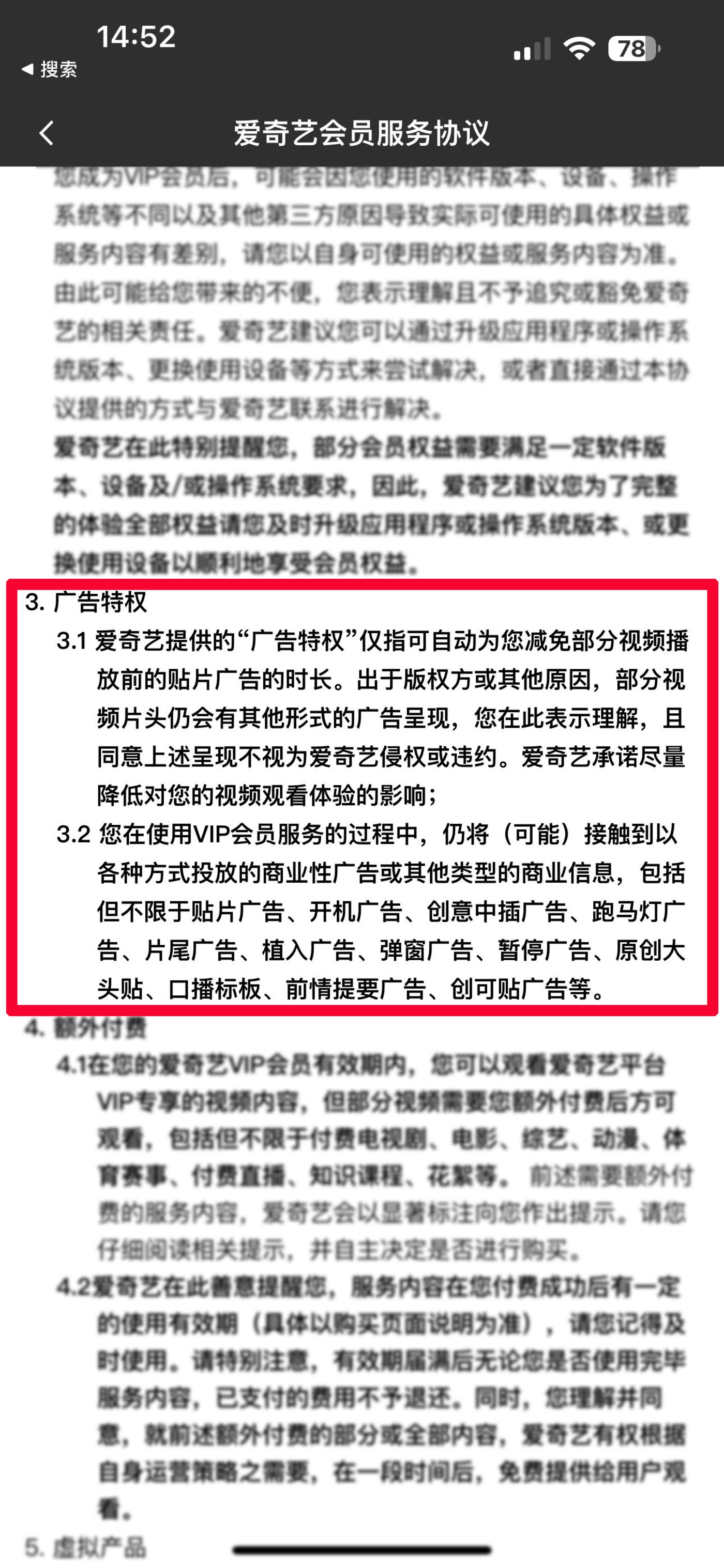

为此,爱奇艺也想过曲线救国,利用中插、冠名、后期植入等方式提升广告价值。这在爱奇艺会员服务协议中也明确标明:

这种广告形式明显会招致用户的不满,爱奇艺自身也要面对由此带来的连锁反应:会员体验下降,会员续费率和新会员拉新率也会随之下降。

至此,一个矛盾的问题就摆在爱奇艺面前:广告营收上不去、会员营收伤不起。

尚未实现大规模盈利的爱奇艺,内容投入与用户增速之间尚未形成稳态正循环,即使其严格控制内容支出增长,也不敢降低到安全线以下,意味着其相应的现金缺口仍会扩大。

截至 2022 年 Q3,爱奇艺持有的现金类资产合计 50.47 亿元,并且还有高达 87.29% 的负债。

其中,爱奇艺短期需偿还负债合计 124.60 亿元,占比最高的是持有人可要求公司 2023 年 4 月 1 日进行赎回的可转换高级票据 79.55 亿元。

而爱奇艺最近一次融资是今年 3 月从百度等投资机构私募到的 2.85 亿美元,填不上 79.55 亿的窟窿。

但对于爱奇艺而言,虽然会员和广告营收倒退回四年前(2018 年 Q3 为 53 亿,2022 年同期为 54 亿),单用 4 年时间将观众变为用户,并培养了一定的付费习惯,这才是胜利。

不过正如上文所言,爱奇艺仍要进行新的内容投入才能维系胜利,否则用户随时变为观众投入别家怀抱。

03

如果从长远考虑,提价也未必是爱奇艺最有效的盈利手段。并且提价这种容易招致市场反噬的商业行为,也并非没有风险。

Netflix 的财报和股价证明,只要会员价格上涨1-2 美元,就能立刻令消费水平较低的观众弃用会员转投对手怀抱。

爱奇艺也没有只用提价这一招,裁员、优化,三费及研发都出现了大幅度缩减,这些只能见到短期效果的成本压缩手段,像极了 2013 年的优酷。

当然有了优酷在前,爱奇艺也能汲取一些经验和教训。于是,在上述手段之外,爱奇艺又拿出了「四把刀」:

1 提升短剧内容占比;

2 更多中长尾内容参与联播,共摊版权成本;

3 演员、嘉宾成本仍有下降空间;

4 裁撤效率低下的内容生产部门。

显然为了整体盈利,爱奇艺如履薄冰。既要保持一定的竞争优势,又要控制成本。这种从内部调整内容供给结构的做法,核心目的就是提升内容的 ROI。

困难也不是没有,比如短剧的量虽然上去了,但质仍有待提高,能够真正出圈的作品仍占少数。再比如裁撤工作室也会加速人才流失,严重时或将导致内容供给失调。

不过,上述这些手段仍是当前爱奇艺不得不做的取舍。国联证券在一份行业深度研究报告中分析,爱奇艺想要大规模盈利,仍要依靠流媒体业务的规模效应:

当平台的内容库规模达到一定阈值后,已有内容已经能够满足用户的大部分需求,因此视频网站只需再投入较少的资源便能获取更多的用户,推动获取单用户所需内容成本边际降低,盈利能力逐渐增强。

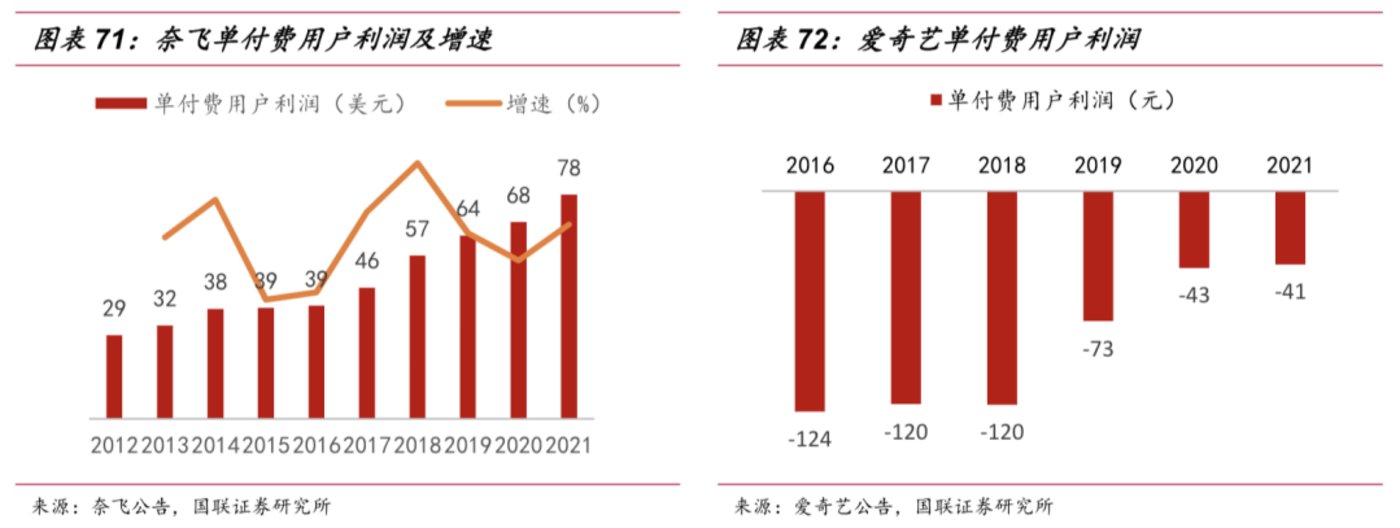

随着用户增长,Netflix 的单付费用户利润就从 2013 年的 32 美元增至 2021 年的 78 美元。

相较而言,爱奇艺流媒体业务的定价较低、成本较高、用户规模有限,因此单付费用户利润还没走出持续亏损的阴影。不过,随着自制内容占比提升、以及提价推升用户付费水平,爱奇艺的亏损状况已得到逐步缓解。

04

相比前几年还偶尔传出视频网站大合并的消息,最近几年就连券商都乖乖的承认,市场不会由一到两家平台垄断,而是由几家巨头构成。

多竞争的优势就在于,一些产业层面的利好能均分给所有玩家。

比如无法预测的内容趋势,多元且多变的观众口味导致内容平台事先几乎无法预判什么样的内容会受到欢迎,因此也难以形成内容上的完全垄断,爆款内容的不可预测性给予各个平台形成差异化的机会。

同时,巨额成本也在制约着内容平台形成高度垄断。整个行业的巨大资金投入需求,单一公司很难满足,也无法保证盈利。

但另一方面,视频行业的规模效应会体现在内容 IP 复制层面,例如电视剧/电影的续集系列、综N代系列,以及同样的内容抵达更多用户后单位成本将下降,阻止了竞争分散的状态。

除此以外还有一个隐形的产业福利是,国内流媒体市场没有迪士尼、苹果和亚马逊这样的野蛮人敲门。

归根结底,类似爱奇艺这样的视频网站无论是节流也好,改造也罢,最终要打造的是内容的工业化生产能力,这意味着它要将难以预料的内容趋势尽可能量化,然后用严苛的标准去抠每一个链条的利润。

套用《让子弹飞》中汤师爷对张麻子的一句话:「赚钱嘛,不寒碜」。

参考资料:

- [1] 会员数破亿,视频网站的悲壮里程碑,毛琳 Michael

- [2] 视频网站,不再是好生意,极客公园

- [3] 爱奇艺离职潮升温,工作室冗余成裁员主因?,北京海证

- [4] 中美长视频平台差异对比:内容、用户、全球化,国联证券

- [5] 爱奇艺:优质内容价值体现债务压力为市场主要担忧,中金公司

- [6] 视频产业深度报告(上):长视频市场竞争缓和,中视频社区价值凸显,中银国际

- [7] “爱奇艺”12 亿美元可转债拟重组,违约或触发百度境外债加速到期,小债看市