“最赚钱的超市”大润发,也抵不过时代的脚步。在 2023 财年上半年,它首次出现了中期亏损。这家拥有近 600 家卖场的巨头,目前市值仅为 171 亿港元。接下来,大润发“大象转身”,它的会员店也提上了日程。

作者 陈畅

编辑 杨洁

来源:火星商业

“我在大润发杀了 10 年鱼,我的心早已像手里的刀一样冷了。”在去年,和这句带着“中二”气息的宣传语一起走红的,还有大润发的“杀鱼”T恤。但现在,大润发也要想办法“挽救业绩”了。

作为曾经“最赚钱”的零售大卖场,大润发首次出现了中期亏损。

近日,大润发母公司高鑫零售发布了从 2022 年 4 月至 9 月的 2023 财年半年报。报告期内,公司收入 406.11 亿元,同比下降 2.2%;归母净亏损 6900 万元,和去年同期 1.17 亿元的净利润相比,大幅下滑了 159%。值得注意的是,在 2022 财年,高鑫零售就出现了 7.39 亿元的净亏损,营收也同比下滑了 29.27%。

此外,在报告期内,高鑫零售(大润发)新开了 1 家大卖场及 2 家中型超市,关闭了 4 家门店。从 1998 年开始在上海落地开店后,大润发曾经创造出过“19 年不关一家门店”的奇迹。但自 2016 年起,大润发也时不时开始传出关店的消息。

但高鑫零售 CEO 林小海表示,仍对未来充满信心。“集团将加速重构大卖场低成本模块化改造,持续推动商品升级和商品差异化。”

高鑫零售也正加速进行转型,推出了“中润发”“小润发”等多种零售业态。此外,以性价比闻名的“杀鱼”的大润发,也越来越高端了——它当起了 Costco 和山姆会员店的“学徒”,准备正式运营付费会员店模式;还对大润发的门店进行了“2.0 重构”,让它越来越“好逛”。

但目前看来,对此资本市场并不买账。今年 10 月 31 日,高鑫零售收报 1.25 港元/股,触到了公司上市 11 年以来的股价最低点。截至 11 月 28 日,高鑫零售收报 1.80 港元/股。这家拥有 488 家大卖场、10 家中型超市以及 99 家小型超市的零售巨头,市值仅为 171.71 亿港元,比起 2020 年 6 月 1200 亿港元市值的峰值来,已蒸发了上千亿港元。

阿里也没带动“超市之王”?

2020 年 12 月,像往年一样参加大润发年会的员工们,见证了历史性的一幕:在年会现场,创立并执掌了大润发 23 年之久的黄明端亲自唱了一首歌曲《坚持》,宣布正式卸任大润发 CEO;接替他职位的是阿里巴巴集团副总裁、零售通总经理林小海。

大润发“换帅”的背后,2017 年至 2020 年期间,阿里先后豪掷数百亿元,直接和间接持有了大润发母公司高鑫零售 72% 的股份,成为后者的实控人。林小海接管大润发后,将直接向阿里巴巴 CEO 张勇汇报。

据媒体报道,黄明端在年会现场对所有大润发员工高呼:“我们成为阿里一份子,大家开不开心?”而大家也齐喊“开心”作为回应。但作出这个决定,对于当时的黄明端来说,想必也并不容易。

回顾当年,大润发于 1998 年在上海开店时,在零售大卖场领域早已有了家乐福、沃尔玛这样的外资巨头盘踞。当时仅家乐福已进军了北京、上海、重庆等八个城市,开出了 14 家门店。

面对这样两座“高山”,黄明端对外界立下两个军令状:一个是十年内大润发要在国内市场开出 100 家店,另一个则是大润发要超越沃尔玛和家乐福,成为市场第一。

此后,大润发以每年新开店约 20 家的速度进行大举扩张。2010 年,大润发的营收达到 404 亿元,取代了家乐福,成为国内市场上零售超市中的“销冠”。次年 7 月,大润发与欧尚合并为高鑫零售并在香港上市,一跃成为了国内最大的零售商之一,市场占有率一度超过了沃尔玛。大润发也由此获得了新“超市之王”的称号。

然而,随着 2012 年左右 O2O 模式兴起,大卖场模式开始遭受冲击。在电商行业迎来鼎盛时代后,传统零售行业也被彻底颠覆。2013 年到 2015 年三年中,高鑫零售的营收增长率从 10.72% 下降到 4.96%,净利润增长率也从 15.19% 下降到了-15.73%。这曾被业界认为,是超市行业“最坚硬的增长堡垒陷落”。

为了应对行业面对的危机,2013 年,大润发推出了自己的 B2C 电商平台飞牛网,以此与京东阿里等电商平台对抗。但这条路走得并不顺,大润发也不得不尝试借助外界的力量。

2017 年阿里战略投资后,在阿里的新零售大棋局中,大润发也开始了被“改造”之路。2018 年底,欧尚中国发布《欧尚和大润发决定整合力量的公告》,大润发正式“收编”欧尚。到了 2020 年,林小海正式接替了黄明端,上演了一出“交班”的故事。

当时业界有观点认为,这意味着一个属于黄明端的时代落幕。但对此,黄明端本人曾表示,“阿里是高鑫最好的合作伙伴,这对股东,对公司,对员工,对消费者都是最好的选择。未来属于互联网时代,必须跟上时代脚步,提早转型新零售,才能减少被新的零售商业冲击。”

在他看来,阿里的互联网基因和电子生态系统,能为集团带来更多网上流量。交班时,林小海也信心满满地放话:“未来 10 年,要再造三个大润发。”

2022 年 5 月,林小海交出了接棒大润发后首份年度成绩单。在整个 2022 财年,大润发总营收 881.34 亿元,同比下滑 5.3%;其中线上业务营收 240 亿元,占比 29.1%;此外,覆盖多个线上渠道送货上门服务的 B2C 业务单店日均单量超过 1250 单,同比增长 12.8%。

阿里确实对大润发进行了持续的“在线”改造。在最新的 2023 财年上半年业绩报告中,大润发线上销售收入占比进一步提升至 35% 左右。财报还强调,报告期内,同店销售增长为-0.2%,线下销售(主要由大卖场销售所贡献)受到了不利影响;但线上 B2C 业务,以及对阿里社区团购供给业务均实现大幅增长,并弥补了集团线下销售的下滑。在业界看来,这算是对阿里“接手”后集团业绩的一种肯定。

但从集团整体营收表现和股价上看,高鑫零售也仍然处于“下坡”阶段。

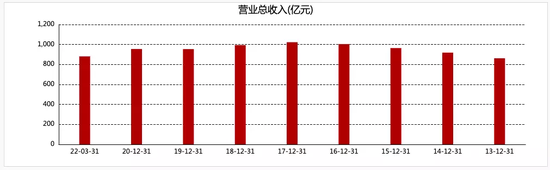

在 2017 财年营收达到 1023.2 亿元的巅峰后,从 2018 年至 2020 年的三年中,高鑫零售的营收增长基本处于增长停滞状态,也始终未能再度突破千亿元。高鑫零售的股价,也在 2020 年 6 月达到 13.22 港元的高点后便一路下跌,从 2022 年 9 月之后至今,都在 2 港元/股以下徘徊。

高鑫零售近几年营收情况,图/东方财富

多位零售专家向市界表示,与阿里合作后,大润发没有能够摆脱线下卖场客流下降的“痛”,在外界感知中,它发展的步伐也显得有些“乱”——它未来到底是要跟阿里的线上业务结合,还是利用阿里的经验自建线上体系,似乎也还没有想清楚。

中润发、小润发“瘦身”

整个线下零售大卖场业态,近年来集体经历了低谷期。传统商业模式变革艰难,电商渠道带来的冲击以及疫情都影响了线下客流量;此外,随着生鲜即时到家配送业务发展迅猛,美团买菜、叮咚买菜等也抢占了不少市场份额,社区团购模式的出现也改变了消费者们去超市买菜的习惯。种种因素的叠加下,即使是连锁超市巨头们,也难免业绩失色。

新零售专家鲍跃忠认为,现在的国内零售市场已经是高度竞争,不仅各种模式的线下店日益增多,线上零售形式也日趋丰富,大卖场们过去凭借渠道优势建立起的护城河,已被打破。

大润发联手阿里,也是寄希望于从互联网巨头身上“取经”新零售的思路,改变自身。而外界可见的,就是它在不断地作出业态转型的探索。

早在 2019 年底,黄明端就曾提及,大卖场业态在全球范围内已有 60 多年历史,在国内也发展了近 30 年,已到了转型的时候,未来将趋向小型化、社区化、便利化。或许是基于这个思路,2020 年 7 月,全国首家“小润发”在南通开业;同年 9 月,“中润发”也开出了首店。

在大润发官网上,中润发和小润发一起被列入了“新零售创新业务”。中润发的定位是连锁中型生活超市,面积在 2000-5000 平方米,主营生鲜、快消、百货商品,为生活区周边 3 公里内的居民提供线上、线下一体化服务。

中润发店内,图/大润发官网

小润发则作为全国连锁社区生鲜超市,主力店型为 100-800 平方米,进入社区选址,其商品结构以生鲜及生活必需品为主,里面还有早点铺和熟食档。从生到熟、从早到晚,满足的是社区居民一日三餐所需。

高鑫零售在财报中解释说,中润发是大润发的低成本延展,更加聚焦核心类目和商品升级,提升商品效率,降低运营成本及投资成本,目前该模型已基本走通;而小润发还需要持续打磨多模式发展。

对于中润发和小润发的盈利情况,高鑫零售没有在财报中明确列出。但在 2022 财年的财报中,它曾提及“小润发的毛利率持续改善,可比店亏损率大幅收窄”。但市界发现,从财报中看来,小润发的店数并没有增长,在 2022 年 3 月底其总店数还是 103 家,到了 9 月底就只有 99 家。

零售电商行业专家、百联咨询创始人庄帅向市界表示,多业态发展是线下传统商超谋求突破,提升竞争力和差异化经营的一个方式;对大润发来讲,中小型超市都是其面对国内消费环境和消费习惯变化进行的调整,同时也是在目前行业竞争态势下做出的探索。

但他同时提到,公司进行多业态探索,这本身仍存在很大的风险,如需要进行组织架构、商品品类的调整,以及进行供应链优化等,以适应不同的业态的经营。在他看来,在作出业态调整的同时,大润发还需要多从线上渠道方面下功夫,思考如何将线下、线上更好地结合。

而值得关注的是,财报显示,截至 2022 年 9 月 30 日为止的六个月时间里,大润发的租金收入为 15.27 亿元,较上一年同期下降了 13.9%。大卖场的线下业态,一个主要盈利点就是“以租养租”,靠收取租金降低成本、提升现金流。卖场“瘦身”,也并没能挽回大润发该项收入的萎缩。

能变成下一个山姆或 Costco 吗?

为了挽救利润,近两年来线下超市纷纷进入了“会员制”时代。除了沃尔玛的山姆会员店和 Costco 外,包括盒马、家乐福、麦德龙、人人乐、家家悦、华联、永辉超市等,都纷纷开起了仓储会员店。

面向中高端消费群体、为特定的目标客群匹配商品/服务需求的模式,已经在 Costco 身上得到了可行性的验证。Costco 通过开拓增值服务的方式作为卖场收入的补充,在上世纪 90 年代起,品牌就已经给会员提供了照片清洗、验光和眼镜保养、药品补贴、汽油补贴、助听器服务中心、印刷服务等多项服务,丰富会员权益,增加用户升级的意愿。

2022 财年,Costco 的净销售额达到 2227.3 亿美元,同比增长 16.0%;净收入为 58.4 亿美元,同比增长 16.57%,其中会员收入达到了 42.24 亿美元。

现在,主打“性价比”的大润发也动起了试水会员店模式的念头,向沃尔玛的山姆会员店和 Costco“看齐”。据悉,大润发付费会员店“M会员商店”全国首店将作为扬州 2023 年重点引进项目,预计于明年 4 月开业。

目前,大润发已上线了M会员商店 APP。其中显示,大润发的会员分为“普通会员”和“黑金会员”两档,前者年费标准为 260 元,黑金会员卡则需要付 680 元的年费,价格基本和山姆会员店相当。加入大润发会员,可拥有购物返积分、网购运费券、眼镜 85 折、省钱无忧购、品质下午茶等五大权益,两类会员都会获得免费赠送的亲友卡。

此外,对于大润发门店,高鑫零售也致力于进行“2.0 重构”。“大卖场需突破单一购物场景,转变成‘购物、体验、服务、社交’多元消费场景。”林小海说。

财报中,大润发对 2.0 模式的诠释是:这是基于“购物+体验+服务+社交”的用户价值,快速推进商品策略,优化组货逻辑,改进商品表达,打造多元化场景,让卖场更有 “烟火气”,从而把消费者重新拉回线下。

据官方透露,大润发在 2021 年 4 月成立了重构店专项团队,位于江苏无锡市首店重构历时 5 个多月时间,在 12 月中旬基本完成。这家店的单层面积有 1.4 万平米,约两个足球场大,店内还设有宝可梦主题休闲吧和酒吧。

大润发 2.0 重构店浙江首店内的宝可梦主题休闲吧,图/大润发官微

另外一家宁波高鑫广场店中,则打造了野营装备场景陈列,布有露营天幕、拖车等户外出游热门商品,还提供冰淇淋机等网红小家电,以及树上熟榴莲、原切牛排和现烤现制烘焙等商品。据大润发提供的数据,该店开业首日,客流量较去年同期提升了 70%,业绩同比提升了近 2 倍;包括生蚝、金枕榴莲、啤酒、牛肉、烤鸡等成为销量 TOP 10 商品。

集团财报中还称,继首店验证成功后,“2.0 模式”在 2023 财年上半年还逐步推广到了华东的四家门店,这些门店被改造后,线下营收均实现了两位数增长。公司在 2023 财年计划启动 50 余家门店进行 2.0 重构。

付费会员制、构建边逛边吃边玩的场景,“杀鱼”的大润发,越来越向“高端”的山姆会员店和 Costco 靠拢了。

然而,要做“跟随者”,也并没有那么容易。

庄帅就认为,大润发短期内也很难成为“下一个山姆”或 Costco。即使给出三到五年的时间,或许也还不够。

“山姆和 Costco 已经是成熟的会员店,而大润发在会员店的选址、店内运营、自有品牌的开发方面,以及对会员数据化的理解、经营等问题,都是很难在短期内补足的。此外,会员店本身在国内市场的竞争就已很激烈了。”庄帅说,“不仅是大润发,整个传统商超和大卖场行业,都存在库存周转率和运营效率、人效较低的问题,服务能力也不足。它们要想实现突围,需要从提升数字化能力、加大研发能力、通过技术降本增效等多方面入手。”

鲍跃忠则对市界表示,他目前仍不看好大润发的各种业态转型。他建议,大润发要想扭转业绩下滑局面,必须要重新打造核心商品优势,“不能别人卖什么、自己也卖什么,也不能光靠拼低价,而是要探索研发出个性化、差异化的商品。”

大润发的“大象转身”,虽然艰难,但仍然在持续中。