导语:凭借专注、全球化布局、全产业链发展模式所构筑的深厚护城河,福耀玻璃持续打破成长瓶颈,不断焕发出新的生机。

李平作者砺石财经出品

1

三季度业绩创纪录

近日,福耀玻璃公布 2022 年第三季度报告。报告显示,2022 年前三季度,公司实现营业总收入 204.40 亿元,同比增长 19.16%;实现净利润 39.01 亿元,同比增长 50.28%;扣非净利润为 38.15 亿元,同比增长 60.38%。

第三季度,福耀玻璃营收、净利润均创出历史最高纪录。其中,营业总收入为 75.36 亿元,同比增长 34.34%;归母净利润为 15.19 亿元,同比增长 83.77%;扣非净利润 15.05 亿元,同比增长 109.86%。

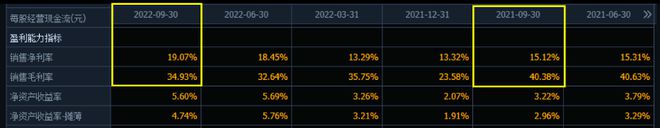

不难看出,今年前三季度,福耀玻璃净利润增速明显高于营收增速,主要受益于汇兑收益的增加。由于人民币的贬值影响,福耀玻璃第三季度汇兑收益达到 5.5 亿元,一定程度上提振了公司利润端表现。

汇兑收益大幅改善了福耀玻璃的财务费用支出。今年前三季度,福耀玻璃财务费用为-9.95 亿元,而去年同期为 3.30 亿元,此一项便为福耀玻璃的营业利润贡献约 13.25 亿元。由于财务费用的大幅降低,福耀玻璃前三季度期间费用率仅为 7.4%,同比下降 7.6 个百分点,其中财务费用率同比下降 6.8 个百分点。

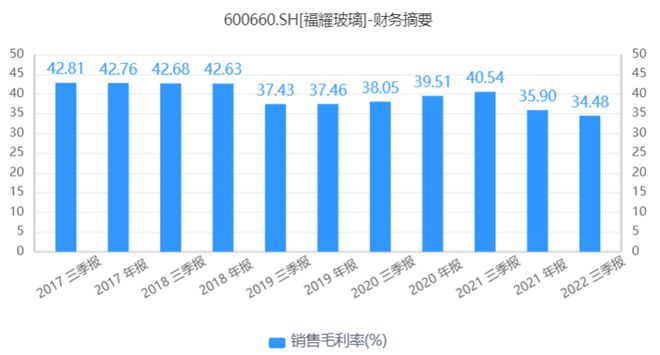

毛利率方面,今年前三季度,福耀玻璃毛利率为 34.48%,较去年同期下滑 6 个百分点,主要受到纯碱和能源涨价影响。其中,纯碱、天燃气和能源价格上涨分别给公司带来 6000 万元、1.12 亿元的成本影响。

值得一提的是,由于纯碱、海运费等成本项目呈现回落趋势,第三季度福耀玻璃环比已经有所提升。财报显示,三季度福耀玻璃毛利率为 34.9%,环比二季度提升 2.3 个百分点。若扣除原材料涨价因素,公司三季度毛利率将实现同比提升 1.6 个百分点。

但由于期间费用率的大幅走低,福耀玻璃在毛利率水平同比下滑的情况下,销售净利润率依旧实现了较大幅度的提升,由去年同期的 15.12% 大幅提升至 19.07%,这也是公司净利润增速大幅超越其营收增速的关键。

在整体费用率走低的同时,福耀玻璃研发投入依旧保持在较高水平。前三季度,福耀玻璃研发费用支出为 8.91 亿元,较去年同期增长 1.71 亿元,同比增长 24%,研发费用率为 4.36%。

在持续高比例的研发投入下,福耀玻璃销售结构得到明显改善。今年前三季度,公司高附加值产品占比达到 43.8%,同比提升了 5 个百分点,ASP(平均单价)提升了 11.9%。

从销售区域来看,今年前三季度福耀玻璃国内市场同比增长 19.53%,海外同比增长 20.88%。福耀玻璃国内及海外市场增速均显著跑赢行业,显示出公司产品全球市场竞争力的提升。

根据汽车行业数据预测公司 AutoForecast Solutions(AFS)数据,截至 9 月 25 日,受芯片短缺的影响,今年全球汽车市场的产量减少了约 337.68 万辆。到今年年底,全球汽车市场的累计减产将攀升至 420 万辆。不难看出,在全球汽车销量低迷不振的背景下,福耀玻璃销量的逆势增长更为难能可贵。

曹德旺曾在接受吴晓波采访时表示,福耀只做玻璃,并且专注汽车玻璃,汽车玻璃还有很多技术可以开发。正是专注、全球化布局、全产业链发展模式所构筑的深厚护城河,福耀玻璃持续打破成长瓶颈,不断焕发出新的生机。

2

红海突围之路

1983 年,曹德旺从公社承包了高山异型玻璃厂,并通过水表玻璃赚到了第一桶金。在一次去武夷山游玩的途中,曹德旺偶然知道了一块前挡玻璃竟然需要 6000~8000 元, 并且需要从日本调货。

深谙玻璃生产的曹德旺立刻明白了汽车玻璃的暴利,随即萌生了做汽车玻璃的想法。1987 年,曹德旺创办了福建耀华汽车玻璃公司,这也就是后来的福耀集团。

在 90 年代合资车企陆续成立的背景下,福耀玻璃获得一汽大众、二汽、长安奥拓、江铃集团等多家订单,初步在业内站稳脚跟。进入到 21 世纪之后,受益于国内汽车产业快速发展,福耀玻璃国内业务迎来加速发展期,并先后获得上汽大众、奥迪等车企订单,国内市占率超过 50%,确立了在国内汽车玻璃领域的龙头地位。

与此同时,福耀玻璃不断加大资本开支,并积极发展位于汽车玻璃上游的浮法玻璃,实现上下游垂直一体化的业务布局。

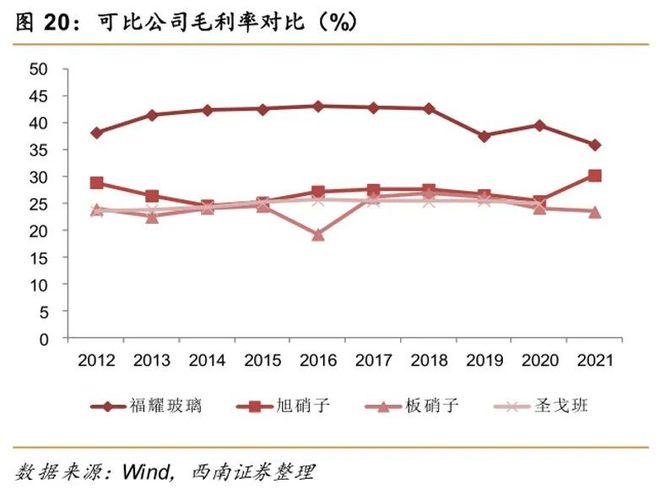

由于福耀玻璃对上游浮法玻璃进行了投资,公司产业链一体化优势也较为明显,浮法玻璃自给率超 90%,毛利率常年高于竞争对手。数据显示 2012 年以来,福耀玻璃毛利率维持在 35% 以上,旭硝子、板硝子等竞争对手毛利率基本在 30% 以下。

自 2006 年开始,福耀玻璃将海外市场作为发展重点,先后成为通用、福特、奔驰、宝马等一众全球汽车巨头的重要配套供应商,福耀玻璃品牌的全球影响力不断增强;自 2011 年起,福耀分别在俄罗斯、美国投资建厂。

玻璃产品存在运输成本高、易碎等问题,存在一定的运输半径属性。因此,贴近配套的整车企业布局,既可以降低成本,又可以提升对车企的服务质量。截至目前,福耀玻璃已经在美国、俄罗斯、德国、日本、韩国等 9 个国家和地区建设产销基地,并与丰田、大众、通用汽车、福特、现代等全球前二十大汽车生产商建立合作关系。

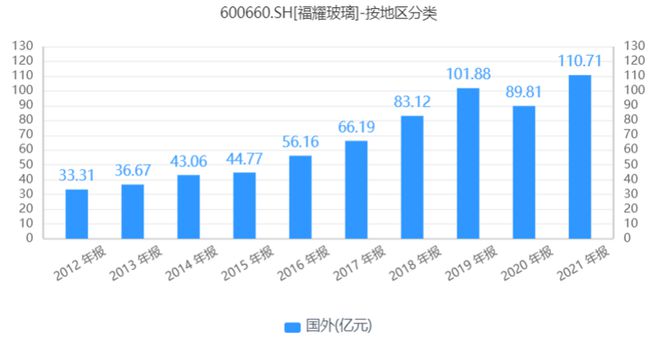

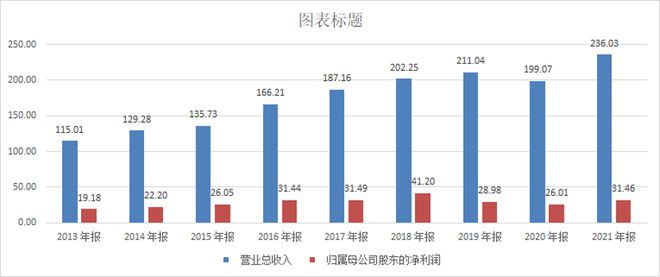

自 2016 年以来,由于国内市场占有率突破了 50%,福耀玻璃国内销售收入基本维持在 110 亿元上下,而海外市场收入则在稳步提升。因此,在国内市场面临到天花板压力的背景下,国外市场成为推动福耀玻璃业绩增长的新动力。

数据显示,2012 年-2021 年,福耀玻璃海外收入由 33.31 亿元增长至 110.71 亿元。其中,2019 年,福耀玻璃海外收入首次超过 100 亿元,收入占比达到 48.28%。

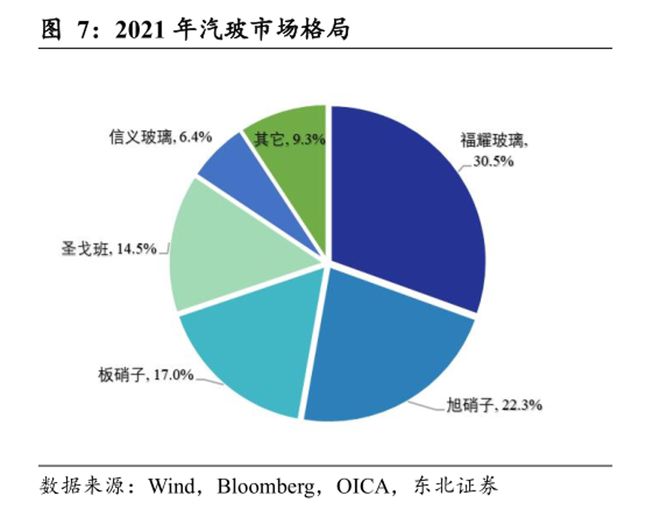

2021 年,福耀玻璃国内、国外市场分别实现销售收入 121.9 亿元、110.71 亿元,双双创下近年来新高。按营收口径计算,福耀玻璃 2021 年首次超越旭硝子成为全球第一大汽车玻璃厂商,全球市场份额达到 30.59%。

3

新能源打开新空间

在国内,福耀玻璃及其创始人曹德旺早有“玻璃大王”的美誉,但只是限于国内市场。一直以来,“全球汽车玻璃销售冠军是属于日本的旭硝子。直到 2021 年,福耀玻璃才真正成为全球的“玻璃大王”。

从行业角度来看,汽车玻璃行业呈现集中度高的寡头垄断格局,全球 CR4 超 80%,行业明显进入到存量市场竞争格局。但在持续的研发投入和专注度优势下,福耀玻璃仍然不断蚕食对手市场份额的关键。2018 年,福耀玻璃超越板硝子成为全球第二;2021 年,福耀玻璃超越旭硝子成为全球第一。

专注度成为福耀玻璃红海突围的首要因素。经历了早期多元化失利的教训后,曹德旺决定将汽车玻璃作为战略发展方向,并保持着业内最高的研发投入水平。

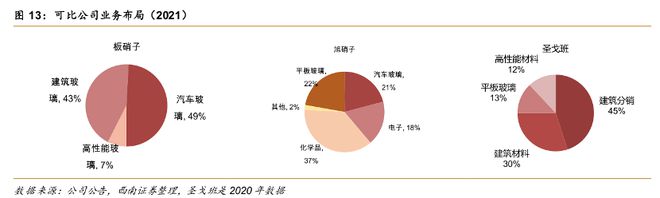

2021 年,福耀玻璃汽车玻璃收入占比为 90.7%,其余部分则为汽车玻璃的上游浮法玻璃,以及少量的铝饰条业务(2019 年,福耀玻璃收购了主营业务为铝亮饰条领域的德国资企 SAM)。对比来看,板硝子、旭硝子、圣戈班汽车玻璃占比分别为 49%、21%、13%。

与此同时,福耀玻璃在研发投入上明显高于竞争对手。2017 年以来,福耀玻璃研发费用率保持在4% 以上,而同期旭硝子、板硝子研发费用率分别维持在2%、1% 上下。

正是基于高比例的研发投入,福耀玻璃获得了天幕玻璃、调光玻璃、HUD 显示玻璃等高附加值玻璃占比不断提升,销售结构的改善也是公司盈利能力高出同行竞争对手的一个关键因素。

不过,由于新车玻璃主要是给新车配套,在全球汽车市场持续萎靡的背景下,福耀玻璃仍面临到增长压力。数据显示,自 2016 年以来,福耀玻璃营收增速就开始放缓,2020 年度,公司营收还出现了罕见的同比下滑的情形。

此外,由于海外业务毛利率水平相对较低以及德国 SAM 公司亏损影响,近年来福耀玻璃毛利率水平略有下滑。2021 年,在公司营收创出新高的背景下,福耀玻璃净利润仍未恢复到 2018 年同期水平。

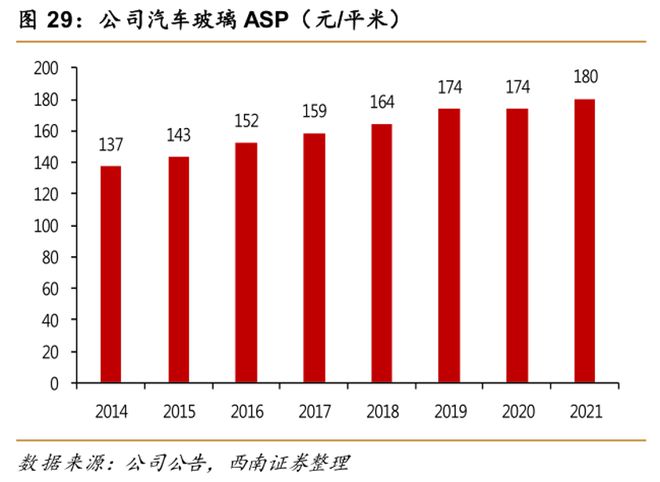

好的一点是,随着天幕玻璃、HUD 玻璃等高附加值产品占比的持续增加,福耀玻璃产品单价获得了明显提升。数据显示,2014 年-2021 年,福耀玻璃汽车玻璃 ASP 由 137 元/平增长至 180 元/平。

随着汽车行业向着电动化和智能化演变,汽车玻璃技术和应用场景持续升级,天幕玻璃的使用大幅提升了汽车玻璃的使用量。从行业角度来看,汽车天窗玻璃经历了无天窗-小天窗-全景天窗-全景天幕的发展历程。

传统的小天窗一般只有一片玻璃,单车玻璃面积约 0.2-0.6 平方米,ASP 约 100 元;而全景天窗前后排都能覆盖,单车玻璃面积约1-2 平方米,叠加 low-e,镀膜,致电变色、HUD 等多重技术应用后 ASP 可达 1500-2000 元。因此,福耀玻璃 ASP 未来仍有较大上升空间,并有望进一步提升公司的盈利能力。

此外,在汽车玻璃领域取得了绝对领先优势之后,福耀玻璃已经开始对铝亮饰条等业务进行布局。2015 年以来,福耀玻璃收购三锋集团并成立通辽精铝,实现了从上游铝锭到下游饰条半成品成型的全产业链布局。

由于铝合金具有硬度高、轻量化、可回收程度高等优势,铝饰件产品有望在新能源汽车时代获得更加广阔的应用空间。据 IAI 预测, 2026 年平均每辆车的用铝增长量将达到 12% 左右。截至目前,特斯拉已将铝饰条应用到旗下车型 Model S/X/Y中,比亚迪唐系列车型也将铝饰条作为标配。

2019 年,福耀玻璃斥资 5882.76 万欧元收购德国企业 SAM。据悉,SAM 掌握铝饰条表面处理的核心工艺,掌握唯一获得奥迪和大众最高要求认可的镀层工艺。截至 3 季度末,德国 SAM 已从原 11 个工厂整合到 2 个生产工厂 +1 个备用工厂。

目前看,随着德国 SAM 整合接近尾声,福耀玻璃铝饰条全产业链以及全球化布局不断完善,并将与汽车玻璃实现模块化出货、经营亏损状态有望逐步好转。据公司三季报业绩交流纪要披露,2022 年福耀玻璃铝饰条业务订单预计在 45 亿元左右,较去年同期(31 亿元)增长明显。

新能源汽车的蓬勃发展给中国车企带来了弯道超车的机会,同时也让汽车零部件企业迎来了发展的黄金时代,关键汽车零部件由外资汽车零部件供应商主导的局面大为改观。这其中,福耀玻璃无疑是自主品牌崛起的一个典范,也是值得众多国内汽车零部件供应商学习的榜样。