定焦 One(dingjiaoone)原创

作者 | 金玙璠

编辑 | 魏佳

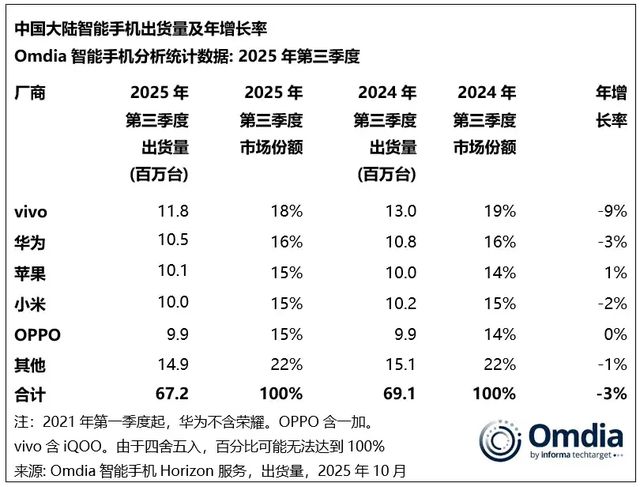

2025 年第三季度,中国手机市场的第一名又换了。

这次轮到 vivo。根据 Omdia 和 IDC 的数据,vivo 以 18% 左右的市场份额重返榜首。华为与苹果则在 15-16% 的区间内争夺第二、三名。

相比去年,今年手机市场最大的特点是:三个季度,三次洗牌。

2024 年,中国手机市场好不容易走出连续两年的下滑,全年同比增长4%。那一年,vivo 拿下全年第一,华为强势回归排名第二,头部厂商的座次相对稳定。

2025 年,小米、华为、vivo 轮流登顶,稳定被打破。

从前三季度的整体表现看,vivo、苹果、华为守住了份额,小米、OPPO、荣耀则面临不同程度的压力。

但如果把前三季度的数据加起来,会发现一个惊人的事实:vivo 以 3700 万台排第一,华为以 3580 万台排第二,仅相差 120 万台。小米 3300 万台、OPPO 3190 万台、苹果 3020 万台,前五名的差距都在 600 万台以内。

这意味着,Q4 的任何一个变量,都可能改写全年排名。在这场存量博弈中,谁守住了地盘?谁失去了份额?谁能笑到最后?

谁守住了地盘?

2025 年第三季度,中国手机市场同比下降3%。根据 Omdia 分析师的观点:“年初国补带来的阶段性出货波动正在消退,市场节奏逐步回归常态。”在这样的市场环境中,vivo、苹果、华为用不同的方式,守住了各自的市场份额。

vivo 重返第一,靠的是“稳”。从今年第一季度到第三季度,它的份额稳步增长了 3 个百分点。

它的稳定性,首先来自线下渠道的积累。在三四线城市和乡镇市场,vivo 多年建立的渠道网络,让它在市场下行时能够守住基本盘。

其次,它的产品策略比较稳健。vivo 错开 9 月旗舰机发布高峰,选择在 10 月中旬也即“双十一”之前,发布旗舰机 X300 系列。“不激进,也不掉队”的产品节奏,有助于它在淡季管理库存。

vivo 不仅在守大盘,还在向中高端市场突破。近期,业界将华为、小米、vivo 称为“华小v”第一阵营。根据 Counterpoint 的数据,在 4000-6000 元价位段,“华小v”三家在 2025 年1-7 月合计拿下了除苹果外超过 75% 的份额。其中,vivo 的份额从 11.4% 大幅增长到 16.9%。

不过,vivo 也面临一些挑战,例如在全力冲击中高端的同时,其在 1000-2000 元价位段的份额有所流失。如何平衡不同价位段的市场,将是它未来能否守住领先地位的关键。

苹果守地盘靠的是新品——9 月 iPhone 17 系列的发布,加上策略调整,让它成为唯一环比和同比都实现增长的厂商。在排名上,苹果从第一季度的第五名,跃升至第三季度的第二或第三名。

如果只看 Counterpoint 提供的第三季度前八周(7-8 月)的数据,苹果的份额只有 12%,同比下降6%,排名第六;但到了第三季度全季度,份额升至 15% 以上。

这种季节性波动,在苹果身上并不罕见——往往是新 iPhone 发布后冲高,次年一季度回落。

iPhone 17 系列带来的波峰比往年稍早。IDC 的报告显示,其预订量超过了上一代产品,需求旺盛。更关键的是,苹果在中国市场的策略调整开始见效。部分旧款 iPhone 机型,如 iPhone 16 Pro 128GB 版本,通过降价进入了“国补”政策的覆盖范围,刺激了销量。

无论是 IDC 还是 Omdia 的数据都显示,苹果和华为份额差距小到在 1 个百分点以内。这反映出两者在高端市场的竞争已经非常胶着,苹果面临华为强势回归的切实压力。

在这场“第二之争”中,华为的策略已从攻势转为守势:从今年第一季度到第三季度,份额下降了 2 个百分点左右,不过,对比去年同期,华为还是守住了地盘。

华为第三季度的份额回调,某种程度上是在供应链能力恢复后的一种主动选择:主动控制产品节奏、聚焦高端利润市场。

上半年密集发布的 Mate 70 系列、nova 14 系列、Pura 80 Ultra 等,让它的份额保持在 18% 左右,并且在第二季度时隔四年重返第一。

但到了第三季度,华为选择将资源集中在利润更高、品牌效应更强的超高端市场,例如起售价 19999 元的折叠屏 Mate XTs。这类超高端产品虽然对整体份额的拉动有限,但利润率和品牌影响力远超普通机型。

在 4000-6000 元价位段,根据 Counterpoint 数据,华为在 2025 年1-7 月的份额为 34.3%,远超其他国内厂商。这也是华为能够在份额波动中依然保持竞争力的关键。

谁在下滑?

有人守住了地盘,就有人失去份额。第三季度,小米份额回落,OPPO 排名下降,荣耀虽然挤进前五但仍在边缘徘徊。

小米是今年份额变化最大的厂商,从第一季度的 19% 到第三季度的 15%,排名从第一跌至第四。

但对比去年同期,小米第三季度的份额同比基本持平。

这说明什么?Q1 的 19% 是国补刺激下的短期爆发,15% 左右才是回归常态。份额回落的核心原因是,走量的 Redmi 缺少新爆款,叠加“国补”爆发效应消退,难以维持年初的高份额。

好在,小米在中高端市场有一定竞争力。在 4000-6000 元价位段,根据 Counterpoint 的数据,小米在 2025 年1-7 月的份额为 23.9%,仅次于华为(34.3%),高于 vivo(16.9%)和 OPPO(12.0%)。小米 17 系列试图在高端市场站稳脚跟,不过,与华为、苹果相比,它在高端市场的号召力还有明显差距。

小米眼下的难题在于:回归常态后,如何找到新的增长点。更深层次的问题是,无论是 Redmi 还是小米,这两个品牌可能都过于依赖单一爆款,产品矩阵的广度和深度有待加强。

第三季度的 OPPO 可以总结为:份额虽然守住了,但排名还是下降了。

根据 Omdia,其今年前三个季度的份额稳定在 15% 左右,但排名却从第三降至第四或第五名。

OPPO 今年以来的表现是“先升后降”。第二季度,Reno 14 系列因兼具旗舰级功能和中端价位而广受欢迎,帮助 OPPO 将份额一度升至 16%。Counterpoint 的数据显示,Reno 14 系列成为继 iPhone 16 系列之后中国最畅销的旗舰手机之一。

但到了第三季度,OPPO 的份额降至 15% 左右,对比第三季度前八周有所下降。这说明,OPPO 在7-8 月表现较好,但 9 月受到苹果新品的冲击,份额被挤压。

这反映出一个问题:它能靠中端机型稳住份额,但在高端市场缺乏与更头部的厂商抗衡的产品。

总的来看,OPPO 的份额下滑幅度不大,说明基本盘还在,但趋势值得警惕。它的难题在于,既要面对 vivo 在渠道上的竞争,又要面对华为、苹果在高端市场的挤压,还要面对小米、荣耀在性价比市场的冲击。

荣耀是目前最不稳定的头部厂商。

2024 年,它以 15% 的市场份额排名第五,但到了今年,它已经很少出现在主流机构的前五榜单中,直到第三季度,才首次出现 IDC 榜单中,市场份额 14.4%,与 OPPO 并列第五。

荣耀再进前五,靠的是“扬长避短”——避开高端市场的正面竞争,将资源集中在将资源集中到主流价位段。

第三季度,它的主力机型是 1000-1500 元档的荣耀 X7,这款手机凭借长续航和高性价比,多次登顶周销量榜单。此外,荣耀 400 系列(2000-3000 元档)也有一定贡献。

但这种策略也暴露了荣耀的短板:高端表现和品牌力不足。高端市场打不过华为和苹果,中低端市场又面临 OPPO、vivo、小米的竞争。荣耀被夹在中间,市场空间越来越窄。

荣耀也试图在高端市场寻求突破。10 月 15 日,其发布了 Magic8 系列,售价 4499 元起,主打 AI 功能。但第四季度是 iPhone 17 的销售旺季,华为 Mate 80 也预计发布,荣耀能否守住第五的排名,是个未知数。

2025 年全年:谁会笑到最后?

2025 年前三季度,中国手机市场最明显的特征,不是谁领先谁落后,而是三个季度,三次洗牌,没有一家厂商能稳坐第一超过两个季度。

频繁洗牌,是市场彻底进入存量时代后的结果。在增量时代,市场可以容纳多个玩家同时增长,座次相对稳定。但在存量时代,每一个百分点的份额都需要从竞争对手那里抢过来。这意味着,产品力固然重要,但产品节奏、渠道效率、供应链响应速度、促销时机的把握,任何一个环节的失误,都可能导致份额的流失。

从前三季度的竞争,能看出各家的底牌。vivo 的“稳”,强在渠道效率,通过庞大的线下网络和精细化管理,能有效抵御市场波动。

苹果的“反弹”,强在产品节奏与品牌拉力,能在关键节点集中释放积蓄的需求。

华为的“蓄力”,强在供应链与技术的垂直整合,虽然短期份额会因产品节奏波动,但一旦核心技术到位,就能发起强力反击。

要判断谁会笑到最后,还需要回到数据本身,看看各家在前三季度积累了多少筹码。

从前三季度的累计出货量看,vivo (3700 万台)只领先华为(3580 万台)120 万台,两家基本锁定了前两名。

前三季度,vivo 靠渠道优势和产品矩阵守住了份额,但全年第一能否保住,要看 X300 系列在 Q4 促销季的表现。

华为则押注 Mate 80 系列,如果市场表现好,有望在 Q4 将份额提高到 18%-19%,从而在全年总出货量上超越 vivo。但这款机型 11 月中下旬发布,只有一个半月的销售窗口期,时间紧迫。

真正的悬念在第三到第五名。

第二梯队的小米和苹果,将争夺全年第三的席位。

小米前三季度累计出货 3370 万台,只领先苹果(3010 万台)360 万台。谁更领先,要看到底是小米 17 系列、Redmi K90 系列卖得更好,还是 iPhone 17 系列更加热销。

Q4 一般是苹果的“主场”,如果继续保持 15% 以上的份额,它有望超越 OPPO,甚至挑战小米。

第三梯队的 OPPO、荣耀则在贴身缠斗、保五争四。

OPPO 2025 年前三季度的平均份额为 15.3%,荣耀为 14.4%,两者的差距只有 0.9 个百分点。OPPO 的 Find X9 系列,荣耀的 Magic8 系列,都已发布,这两款重磅产品的市场反响将决定“谁去谁留”。

2025 年的中国手机市场,已经进入了胶着状态——即使拿到全年第一,份额也不过 17%-18%,与第二名的差距可能只有零点几个百分点。

更重要的问题是,2026 年,市场还会继续洗牌吗?技术创新(如 AI 手机、折叠屏)能否打破僵局,创造新的增量空间?还是说,头部厂商之间的竞争彻底变成了“守城战”?

不过,有一点可以确定:谁能笑到最后,不取决于谁跑得最快,而取决于谁能坚持到最后。

*题图来源于 vivo 企业官方微博截图。