作者市象文昌龙

11 月末举行的第六届"滴滴司机节"上,数十位司机代表和知名博主,将司机们反映的问题提交给滴滴。会后,一些博主将参加司机节的经历分享至短视频平台,然而,视频中的评论区高赞是这样的:

"滴滴招安节,你们去开会回来,好像都改口了,都说的怎么好。"

"你们问题该反馈反馈,我就是不改,最后不了了之。"

"单价不回归,说啥做啥都没意义,都是徒劳而已。"

可以看出,除了对博主的质疑外,更多的司机将矛头指向了平台,认为博主们的建议虽切中要害,但对于这次司机节的实际效果,司机师傅们显然依然持怀疑和不信任态度。

问题的根源在哪?

从恢复上架以来,滴滴早已重回增长轨道。据中金的测算,除了 2 月春节期间滴滴的市占率短暂跳高到 77% 外,1 月~3、4 月滴滴(不包括花小猪)的市占率大体还是维持在 73%,而此前,高德一度占据中国网约车份额近 30%。

可见,滴滴从高德重新夺回了更多的市场份额。

不止如此,在资本市场上,滴滴同样转亏为盈。根据前不久滴滴出行公布的 24 年 3 季度财报,2024 年前 9 个月营收为 1538.85 亿元,较上年同期的 1429.61 亿元增长 7.6%;运营利润为 21.78 亿元,上年同期的运营亏损为 30.86 亿元;净利为 26.11 亿元,上年同期的净亏损为 48.01 亿元。

这与此前《The Information》所报道的减亏为港股上市准备不谋而合。

滴滴在市场份额和财务数据上双重收获,但这背后的代价,似乎直指司机。

01、财报的秘密:苦一苦司机

数据不会撒谎。

以滴滴三季度财报为例,其核心平台总交易额(GTV)达到 1009 亿元,同比增长 13.1%。其中,中国市场的出行业务交易额为 781 亿元,同比增长 7.8%;国际业务表现更为亮眼,总交易额为 228 亿元,按相同汇率计算,同比增长 33.4%。

聚焦国内市场,滴滴出行板块的收入为 482 亿元,同比增长 3.3%,。注意是收入,不是 GTV,虽然相比上季度增速(2.6%)有所回升,但仍显著低于 GTV 7.8% 的增幅。

按照收入公式(营收 = GTV - 消费者激励 - 税费等),关键变量是消费者激励。从这一点可以推断,面对当前市场需求疲软,滴滴依然需要依赖较高的补贴力度,来吸引并维持消费者的活跃度。

在与司机相关的平台销售额方面,滴滴三季度国内平台销售额达到 161 亿元,同比增长 23.7%,增速明显超过了平台总交易额(GTV)7.8% 的增速。

根据公式(平台销售额 = GTV - 司机分成/激励 - 税费等),核心变量是司机补贴。由此可推测,尽管滴滴的业务和收入结构在变化,但整体上,司机分成的增速仍显著低于其他成本项的增长。

另外,从订单量来看,滴滴国内出行订单量达到 31.8 亿单,同比增长 10.6%;然而,单价为 24.5 元,同比下降 2.5%。尽管特惠、拼车和"花小猪"等低价业务的比重上升的影响,但整体上,客单价仍然呈下滑趋势。

从这里可以看出一个清晰的业务逻辑,在乘客需求持续疲软的背景下,且网约车市场存在司机和车辆供给过剩的情况下,滴滴面临着需求不足的压力。

为了刺激需求并提升平台活跃度,滴滴被迫加大对乘客的补贴力度,这一措施短期内吸引更多用户。同时,由于补贴成本的加大,滴滴在利润压力下或不得不降低司机的分成比例,客单价也有所下滑。

这种做法或许正是本季度利润增长的关键。从费用角度来看,费用控制对本季利润率的提升并未起到显著作用,因为四项经营费用占收入的比重与上一季度基本持平。

因此,滴滴利润率的提升显然主要来源于毛利端。尽管缺乏具体数据来明确毛利率改善的具体来源,但据「海豚投研」推测,额外的利润并非通过单纯的费用压缩实现,而更可能是通过优化收入结构、提升业务变现能力等方式获得的——至于从哪里优化,不言而喻。

眼下,滴滴在国内市场的地位已基本稳固。在平台流水增量趋于平缓的背景下,滴滴通过精确调整乘客、司机与平台之间的利益分配,最大化释放国内业务的利润潜力。

一个佐证是,本季度国内业务的变现率已升至 20.6%,较前两季度的 18.1% 和 19.7% 持续提升。可见,作为行业内壁垒高、市场份额约 7 成的绝对龙头,滴滴具备强大的议价能力,能够灵活调整抽成比例和盈利水平,最大化平台利润空间。

不过,这个过程中,最终受益的主要是平台和消费者,而司机的成本则不断被压缩。

02、难如登天的提价

11 月 30 日,交通运输部发布了 10 月份网约车行业基本情况,10 月份全国网约车订单 10.07 亿单,环比上升 1.9%。

今年 7 月份全国网约车订单首次突破 10 亿,8 月份和 10 月份同样突破了 10 亿单。据出行行业分析师卢布表示,单量增多的背后,是网约车的价格持续下降,司机师傅收入反而降低了。

这也是众多司机师傅的心声:"单量再多,不挣钱有什么用?"

在这次滴滴司机节的恳谈会上,出现最多的提议也跟价格相关,"能不能告诉我们运价有没有上涨的可能?"

为什么会出现如此失衡的情况?其实,这其中也有高德打车的一定影响。

众所周知,网约车生意的两个核心要素是如何让用户更快、更便宜地叫到车。随着大量新司机涌入网约车平台,多个城市已经出现了司机饱和现象。用户更快叫到车已不再是问题。

那么,打车市场的竞争焦点显然就转向了价格,进一步说,核心就是补贴和降价两个维度。补贴主要影响的是用户端,司机师傅的感知相对较弱;但降价则直接触动了司机的利益,每一刀都深刻影响着司机的收入。

此前,由于滴滴下架,以高德为首的竞争对手通过各种手段抢占市场,其中最典型的手段就是价格维度。

高德在 2022 年和 2023 年在行业内掀起了价格战,投入了大量补贴,接入了近两百个"二环"聚合平台,通过竞价机制优先展示低价平台。在多个区域市场,高德成功将均价压低至比滴滴低5% 至 10% 左右。

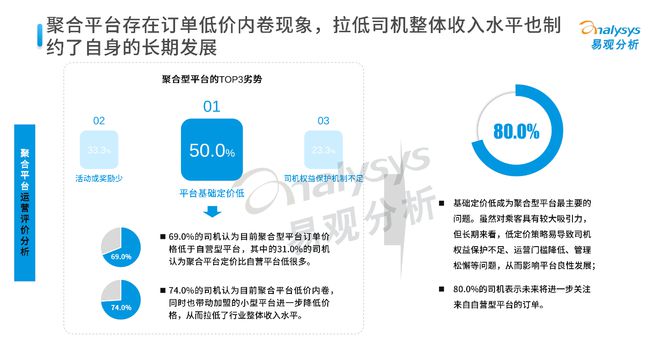

司机实际上对这一现象也有明显感知。根据易观的数据,69.0% 的司机认为聚合型平台的订单价格低于自营型平台,其中 31.0% 的司机认为聚合平台的定价比自营平台低很多。74.0% 的司机认为聚合平台的低价内卷同时也推动了加盟的小型平台进一步降价,进而拉低了整个行业的收入水平。

对于滴滴来说,为了应对高德的定价策略,滴滴也只能选择跟进调价。据晚点报道,滴滴自 2023 年以来,在部分城市的泛快车定价较 2022 年下调了约5%,从而与高德的价格持平。

此前,有滴滴内部人士认为,要想重新夺回市场份额,降价刺激需求是唯一的选择。从结果来看,正是通过这一策略,滴滴在恢复上架后成功获得了更多的市场份额。

眼下,在这场价格战的终局推演中,最终胜利的或许是滴滴。

据投资人士透露,虽然价格战最初由高德发起,但滴滴的降价战略成功地压缩了高德的市场份额。原因在于,滴滴发现高德降价终究也有瓶颈,聚合平台的弊端暴露无遗,定价并不完全由高德控制。此时,高德尝试增加自营业务,走上了与滴滴类似的道路,而在这一既定路径下,滴滴凭借其高壁垒占据了优势。

佐证这一点的数据显示,今年 9 月,网约车聚合平台的订单量为 2.46 亿单,环比下降了 12.6%。特别是腾讯出行、携程用车、美团打车的订单量,较上月的下滑幅度均超过 12%。而高德打车的订单量也环比下降了 10.6%。

当然,在当前的竞争局面下,各大平台不排除根据市场情况想方设法进一步降价。

就在 10 月初,有消息显示某聚合平台发出调价通知,10.8 号起平台正式实行新的定价计费,新的运价不管是在起步价还是里程和时长计费这块,均有下调,里程费和时长也都有小幅度下降。

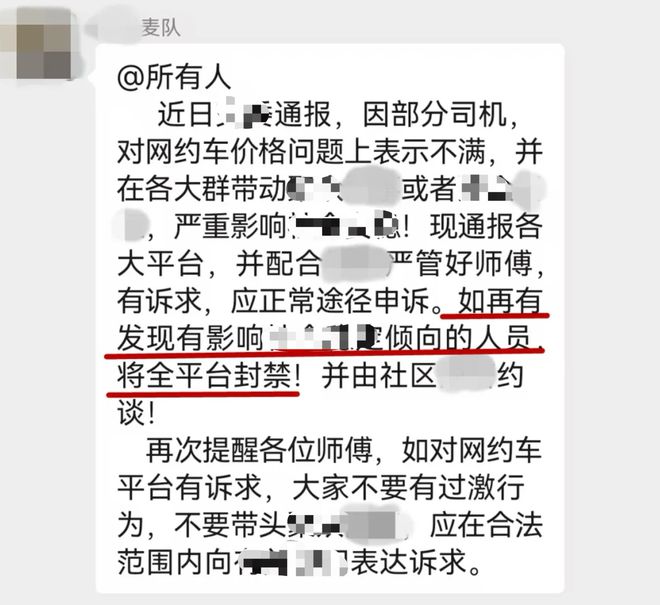

但一味的降价已开始激起网约车司机的不满。除了在公开场合表达不满外,越来越多的司机在群聊中提出集体休息的建议,甚至有司机表示将转向其他平台,不再为这些平台卖力。

03、滴滴急需一场全面胜利

今年 6 月,据《The Information》,滴滴出行在美股退市两年后,希望明年再次在香港上市。

根据报道,据参加滴滴推介活动的投资者和银行家透露,副总裁兼资本市场主管 David Xu 与公司管理层,在过去几个月内频繁接洽美国投资者及投行。

报道中声称,他们在摩根士丹利、摩根大通、高盛、花旗等投行举办的投资者活动及电话会议中,与美国投资者会面及沟通,主要传递滴滴经营业绩正不断改善,以及滴滴不再受到监管因素影响等讯息。

除此之外,报道中提及了两个关键的信息:

一是,投资者和银行家表示,滴滴尚未为香港上市正式聘请任何银行,公司希望在进入下一阶段上市准备工作之前,再实现几个季度的盈利,包括遏制海外业务的亏损。

二是,滴滴代表在最近的会议上告诉投资者,该公司打算将其在中国的市场份额限制在不超过 80%,以防范潜在的反垄断和其他监管审查。

对此,滴滴回应表示,目前聚焦于持续深耕主营业务,更好地服务乘客,司机和合作伙伴,不断提升产品服务和创新能力,为产业和社会创造长期价值。滴滴一直与投资人保持常态化的沟通,同步公司的业务进度。关于 IPO,目前没有时间表。

回溯滴滴的上市路。滴滴此前曾短暂登陆美股。2021 年 7 月 2 日,滴滴赴美上市仅两个交易日后,相关部门宣布对滴滴启动了网络安全审查。随后的 7 月 4 日和 9 日,滴滴旗下包括"滴滴出行"在内的 26 款 App 被下架。

2022 年 6 月 13 日,滴滴正式结束在纽交所摘牌,转入场外 OTC 市场交易,证券代码变更为 DIDIY;直至 2023 年 1 月 16 日,滴滴出行 APP 时隔一年半重新上架,并恢复"滴滴出行"的新用户注册。此后滴滴上市再无进展。

但眼下,港交所已为网约车出行平台打开了上市窗口。

今年 3 月,顺风车平台嘀嗒和网约车平台如祺出行相继在港交所递交招股书,计划在港交所主板上市。另一家网约车平台曹操出行也在 5 月递交了招股书,计划于港交所主板上市。

目前,嘀嗒出行和如祺出行已成功在港股上市,市场的目光自然转向了滴滴。

从滴滴今年三个季度的财报来看,国内市场的利润逐步改善,海外业务也保持不错的增长,亏损进一步缩窄,这成为了一个亮点。

这与《The Information》的报道不谋而合。从这个角度来看,滴滴是否正在为即将到来的上市窗口做准备,并通过调整市场策略,力图取得一场全面胜利?

参考资料:

海豚投研《滴滴:国内已"躺平",海外不够快》

晚点 LatePost《晚点独家丨网约车行业 2024 年归于平静:补贴继续,追求理性增长》