智通财经 APP 获悉,全球最大市值加密货币比特币在经历极速飙升突破 10 万美元这一史诗级关口后,一天内短暂下跌近7%,这导致加密货币交易员们纷纷采取对冲措施以防比特币价格进一步回落,甚至在大幅下跌前,一些加密货币交易所的看跌期权规模就已经在扩大。统计数据显示,衡量加密货币期货杠杆的关键指标短期迅速接近历史最高水平,这可能意味着过去 24 个小时交易员们对于比特币等加密货币的下行对冲需求大幅增加。

机构汇编的加密货币交易所数据显示,加密货币看跌期权需求大幅上升,锚定加密货币的看跌期权是一种合约,赋予买方在规定期限内以预定价格出售资产的权利。

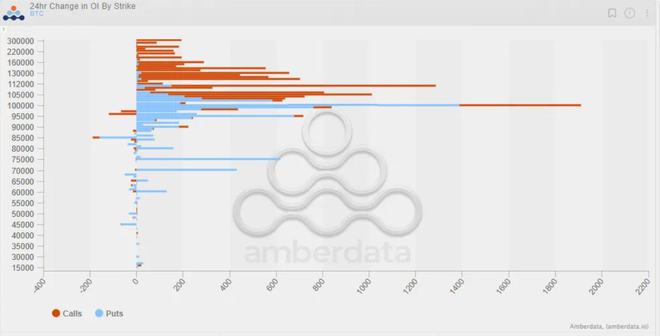

根据追踪加密货币市场数据的 Amberdata 统计数据显示,过去 24 小时内,行权价格为 95,000 美元和 100,000 美元的看跌期权持仓规模最大且合约溢价幅度最高,在比特币突破 10 万美元大关之后,75,000 美元和 70,000 美元范围内的看跌期权需求也在大幅增加,意味着比特币这一轮回调有可能逼近这一范围。

“当我们按到期时间进行细分时,我们可以看到,看跌未平仓合约主要集中在 12 月底和 1 月底,2 月底也有一部分,这很合乎逻辑,因为对冲这种极短时间内的大幅上涨以应对任何调整或崩盘意外是一种常态的交易策略。”加密资产管理公司 CoinShares 的研究助理卢克·诺兰表示。

比特币看涨期权和看跌期权的执行价格明细

IG Australia Pty 市场分析师托尼·西卡莫尔表示:“过去 24 小时内波动性的飙升具有典型的井喷式特征。虽然我们不认为这是比特币牛市的结束,但它确实表明我们将在未来几天或几周将进入盘整阶段。”

根据 Deribit 的数据,尽管看跌期权批量集中在明年初到期,但是与几乎同期到期的看涨期权未平仓规模相比,这些看跌合约的总未平仓量显然非常低。

周三晚些时候,比特币价格终于突破了 10 万美元大关,主要原因是加密货币投资者们以及比特币 ETF 买入群体乐观地认为,美国当选总统唐纳德·特朗普挑选的一位数字资产支持者担任美国证券监督管理机构的下一任最高级别负责人,将推动加密货币繁荣发展,以及推动加密货币进一步进入主流金融领域。自上月大选以来,加密货币市场的市值领头羊比特币的交易价格已飙升约 50%。

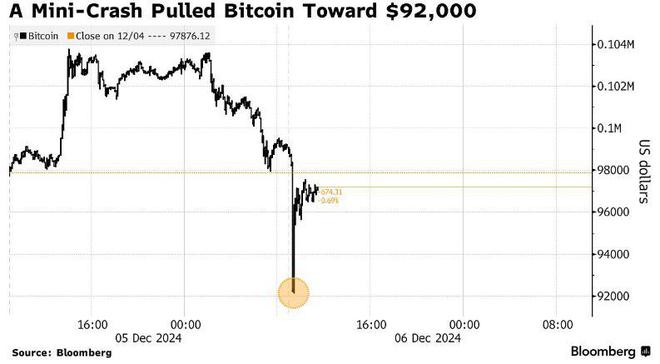

比特币价格在突破 10 万美元超级大关一度攀升至 103,801 美元的历史最高位之后,24 小时内一度暴跌7% 至 92,144 美元,随后有所回暖,目前徘徊在 97,300 美元附近。

加密货币看涨期权仍然占据着衍生品市场的多数份额,尤其是在最近几周多次尝试达到 10 万美元但未能成功后,加密货币交易员们继续进行杠杆型的看涨押注。

融资利率是衡量加密市场杠杆率的关键指标,目前正接近历史最高水平。这一数字表明,24 小时内看跌期权规模可谓激增,以及交易员们愿意支付高额溢价,通过永久的衍生品合约来增加他们的看涨或者看跌押注,这是投资者们在比特币等加密货币价格走势上加倍押注的最常见衍生品交易方式之一。

比特币衍生品市场整体仓位仍偏向于看涨

从衍生品市场的整体仓位来看,资金对于比特币价格仍然偏向看涨,意味着这种回调可能是“牛市中的正常调整”。“尽管感觉我们仍有上涨空间,但投资者获利了结也是意料之中的事。” eToro 市场分析团队表示。“如果我们回顾之前的周期,在牛市期间,比特币价格下跌 20% 至 40% 并不罕见。”

衍生品市场的其他部分基本预示着对 2025 年比特币价格的持续乐观。在 Deribit 交易所数据中,1 月底到期的期权最高未平仓合约价格是行权价格为 110,000 美元和 120,000 美元的看涨合约。

“比特币最近飙升至 10 万美元以上,引发了融资利率的大幅上涨,接近 3 月份的年内高点,并接近 2021 年第四季度创下的历史新高,”来自加密货币主要经纪商 FalconX 的交易主管布莱恩·斯特鲁加茨表示。“这种模式与之前的加密货币牛市基本相似,融资利率的飙升往往伴随着强劲的价格势头,反映出对高杠杆头寸的强劲需求。”

加密衍生品市场的其他领域也出现了看涨情绪。芝加哥商品交易所(CME)的比特币期货合约是美国对冲基金以及传统资产管理机构押注数字资产的最受欢迎选择之一,该交易所的所有比特币期货合约均出现超高额溢价,而离岸交易所 Deribit 的期权市场以及新推出的基于贝莱德(BlackRock)现货比特币交易所交易基金(即比特币现货 ETF)的期权押注,都指向市场对于比特币的整体看涨前景。

就像上述统计显示的与几乎同期到期的看涨期权未平仓规模相比,这些看跌合约的总未平仓量显得非常低那样,比特币衍生品市场的仓位整体仍然偏向看涨。

根据 Amberdata 编制的数据,过去 24 小时内,行权价格在 100,000 美元至 110,000 美元范围内的短期看涨期权价格出现了最大幅度的上涨,尤其是略超 100,000 美元的期权。加密货币做市商 Wintermute OTC 交易员杰克·奥斯特罗夫斯基表示,一夜之间,大量裸看涨期权被交易,这些期权将于 12 月 7 日到期,行权价格为 100,000 美元,而明年 1 月 25 日到期的看涨期权区间集中在 110,000 美元至 160,000 美元之间,交易类型费用超过 200 万美元。

来自 CF Benchmarks 的研究主管加布里埃尔·塞尔比表示:“在 IBIT 这一全球最大规模比特币 ETF 的期权市场上,大多数未平仓头寸都明显倾向于价外看涨期权。此外,与到期时间较长的合约相比,即将到期的 10 个 Delta 看涨 IBIT 期权的隐含波动率要高得多。”

比特币仍有望继续创新高,“狂野上涨之路”可能远未停止

融资利率的短时间内大幅上升非常可能会为市场的短期内回调奠定基础,正如之前的牛市所证明的那样,随后再开启一段新的“主升浪”似的大幅上行曲线。

“如此高的融资利率通常是暂时的——自今年 3 月初以来,我们还没有见过资金利率如此飙升,当时在比特币受与之锚定的 ETF 资金流入推动而走高的背景下,Deribit 的融资利率达到了年化高达 145% 的历史高位水平。”Abra 场外交易期权交易主管 Bohan Jiang 表示。

数字资产对冲基金 INDIGO Fund 的联合创始人纳塔内尔·科恩表示,融资利率是判断市场过热程度的一个好方法,过高通常带来短期回调,但也可能非常危险,因为融资利率可能会在比预期更长的时间内保持高位,意味着市场波动性也将大幅上升。

在比特币周三冲破 10 万美元的“历史性里程碑”后,随后 24 小时内大幅跳水,但这并不影响华尔街的看涨情绪。华尔街顶级投资机构伯恩斯坦(Bernstein)周四表示,比特币有史以来首次突破 10 万美元,这是加密货币成为世界经济中最大价值储存方式之一的重大里程碑。

伯恩斯坦的分析师团队预测,到 2025 年底,比特币的价格将达到 20 万美元。“我们预计,比特币将在未来十年最终取代黄金,成为新时代首要的‘价值储存资产’,并成为投资机构多重资产配置的永久组成部分和企业财务管理的标准。”伯恩斯坦分析师在报告中写道。根据伯恩斯坦的说法,比特币 ETF 为传统的机构投资者们提供了一种更方便且波动性更小的持有比特币的方式,从而提高了比特币的“价值储存”吸引力。

伯恩斯坦与渣打银行数字资产研究全球主管杰夫·肯德里克(Geoff Kendrick)一样,都预计到 2025 年底,比特币的价格将达到 20 万美元。渣打银行的预测显得更加乐观,该机构预测特朗普赢得美国总统大选之后,比特币价格将在今年年底达到 12.5 万美元,到 2025 年底将达到 20 万美元。美国顶级风投人士蒂姆·德雷珀自 2014 年以来一直坚持看好比特币的价格走势,他在最近的一次采访中表示,预计比特币价格到今年年底将达到 12 万美元左右,2025 年有望达到 25 万美元。