文海豚投研

极氪昨晚发布三季度业绩,业绩本身由于销量明牌,而销量趋势本身由于新款 SUV 7X 的推出,销量趋势走得也算不错。核心增量信息上汽车业务毛利率边际小幅上行,也在预期之内。

本身业绩算是无坑无喜,关键问题就出在公司在业绩会上放了一个惊天大消息——极氪要买下 51% 的股权,合并掉领克!

当然,如果是真正意义上捂得严丝合缝的绝对保密消息也没什么,毕竟在海豚君看来,减少了跨业务的摩擦,算是好事,但极氪美股股价却大跌将近 24 个点!

因此本篇,海豚君暂不分析业绩,就来扒一下领克和极氪的来龙去脉,说道一下极氪和领克的这次合并,领克到底算不算是好资产,对于此次收购关注的问题如下:

1. 领克是个好资产吗?估值是否合理?极氪怎么收购?股权结构会发生什么变化?

① 领克是谁?和极氪的关系是怎样的?

领克成立于 2016 年,由吉利集团,上市公司吉利汽车和沃尔沃共同合资创立,其主力产品主要覆盖 10-25 万元价格带的混动和燃油车。

而极氪原本是领克的电动汽车事业部,安聪慧带着领克研发 5 年的 SEA 架构成立了极氪,而极氪的爆款车型 001,就是领克准备发布的原型车 zero concept。

自极氪 2021 年成立之后,极氪主要负责纯电板块,主打高端豪华纯电,而领克则深耕混动领域,主打年轻运动品牌,但新能源车转型之前没有极氪彻底,除了销售插混车之外,还销售了不少传统燃油车。

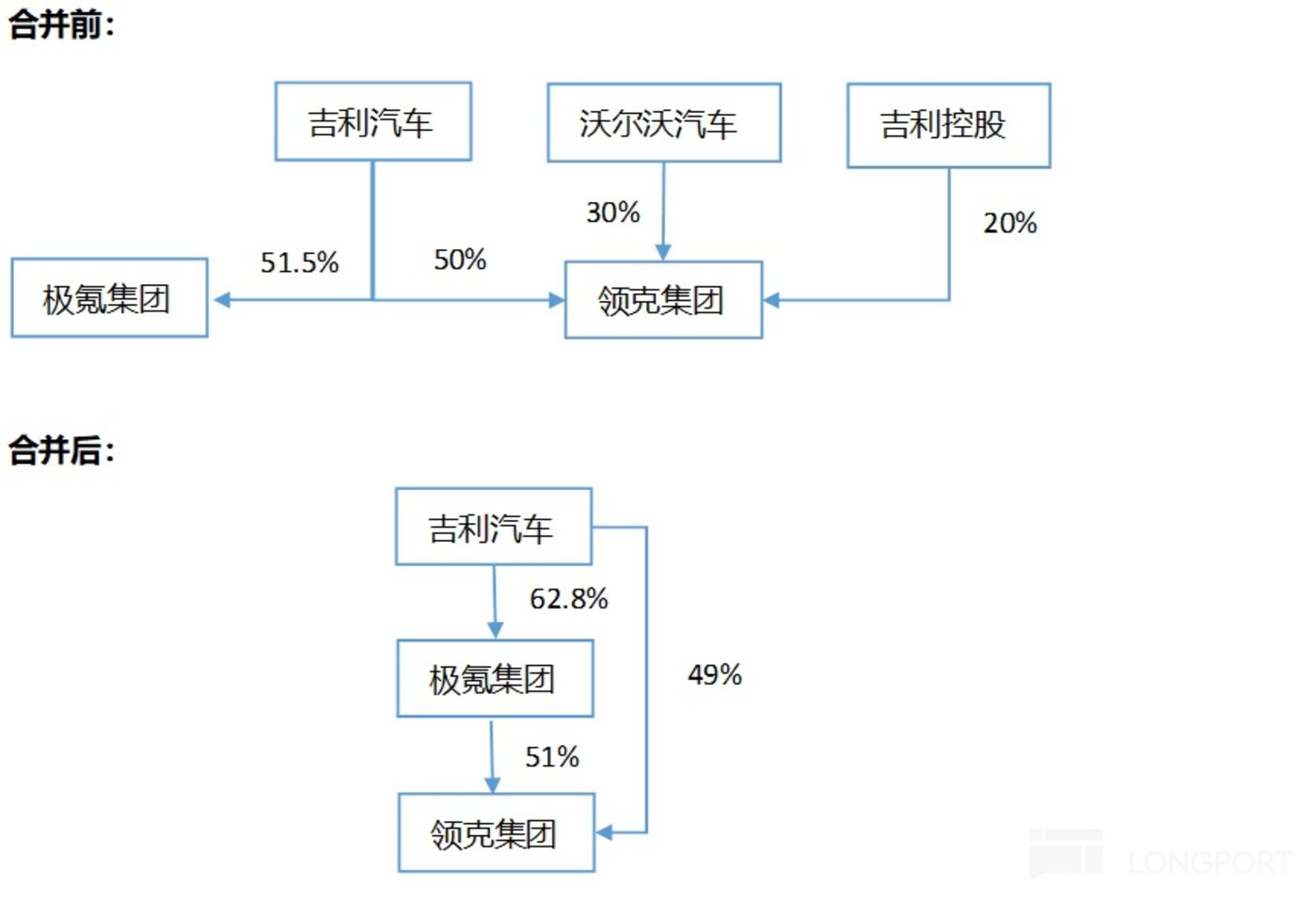

② 极氪收购领克前后股权变动如何,收购对价多少?

这场收购主要由以下几个步骤组成:

1. 首先,吉利汽车(0175.HK)从吉利控股(吉利汽车母公司)手中购买 11.3% 的极氪股份,收购代价 8 亿美元,收购后吉利汽车对于极氪控股权从 51.5% 提升至 62.8%;

2. 吉利控股和沃尔沃共向极氪出售领克 50% 股权,极氪共需支付对价 90 亿元,相当于对领克的估值为 180 亿人民币:

a. 吉利控股(吉利汽车母公司)向极氪出售领克 20% 股权,代价 36 亿

b. 沃尔沃 (沃尔沃母公司也是吉利控股) 向极氪出售领克 30% 股权,代价 54 亿

3. 极氪向领克认购领克新增股份,代价为 3.7 亿,至此,极氪总共收购领克 51% 股权,支付对价共为 93.7 亿

而极氪的收购对价支付方式和来源:

此次收购极氪共需支付对价 93.7 亿,由于极氪目前账上现金也只有 83 亿元,所以此次收购对价将会由吉利控股借钱(债务融资的方式)给极氪(吉利控股出售领克 + 极氪股权共获得现金 94 亿),从而完成对极氪的控股。

③ 极氪对于领克的估值受否公允?

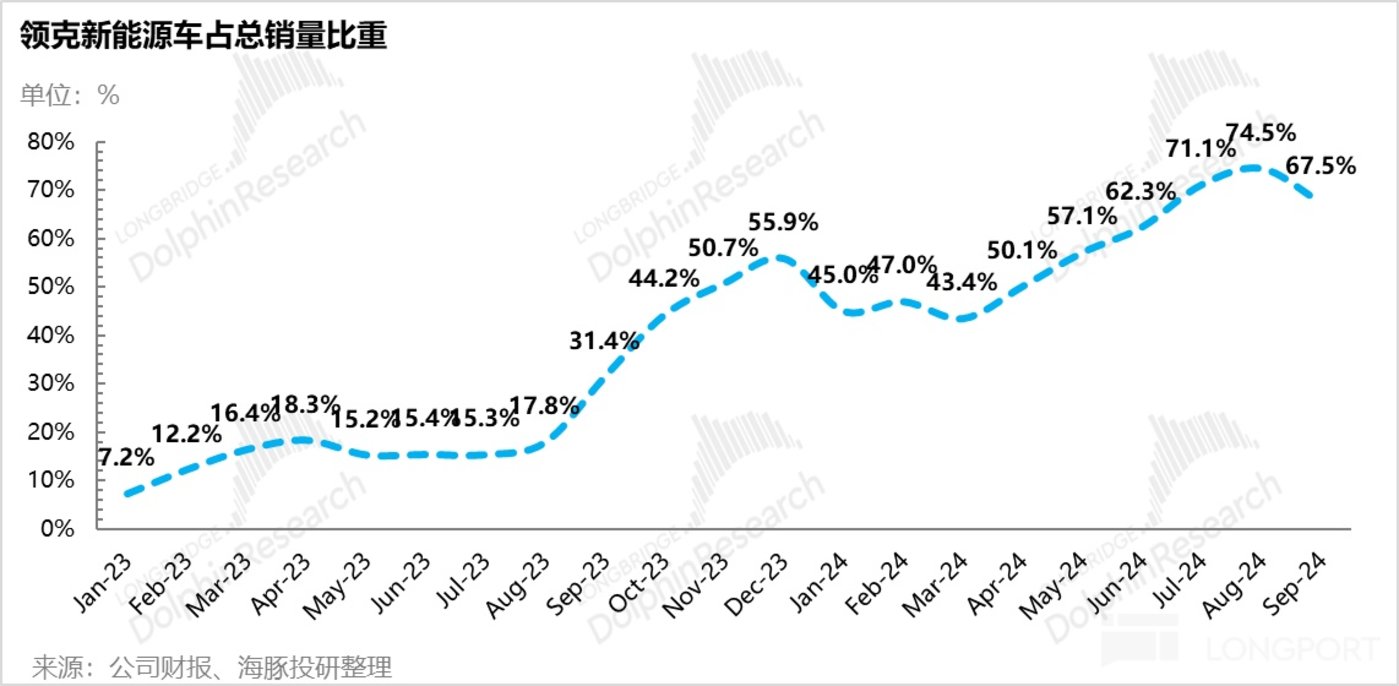

此次收购相当于对领克的估值为 180 亿人民币,而 2024 年 1-9 月领克共销售汽车 19.6 万辆,其中新能源车销量 11.4 万辆,新能源车占比 58% 左右,而随着领克 07 PHV 和领克 08 PHV 的热销,当前新能源车占比已经提升至 70% 上下。

由于收购完成后的新极氪(极氪 + 领克双品牌)对于领克的定位是聚焦于小型车纯电、中型车混合动力,所以海豚君预计领克将在战略上放弃传统燃油车车型,所以以下海豚君在考虑的时候,对燃油车销量不做任何估值。

而根据目前的销量走势,海豚君预计领克 2024 年共将售出 17-18 万辆新能源车(目前基本全是混动),由于目前畅销的车型领克 07(中型插混轿车,定价 15.88-18.98 万)和领克 08(中型 SUV,定价 17.88 万-24.18 万)售价都相对较高,海豚君假设领克新能源车的平均单车价格为 17 万元,对应领克全年新能源车收入 289 亿-306 亿人民币。

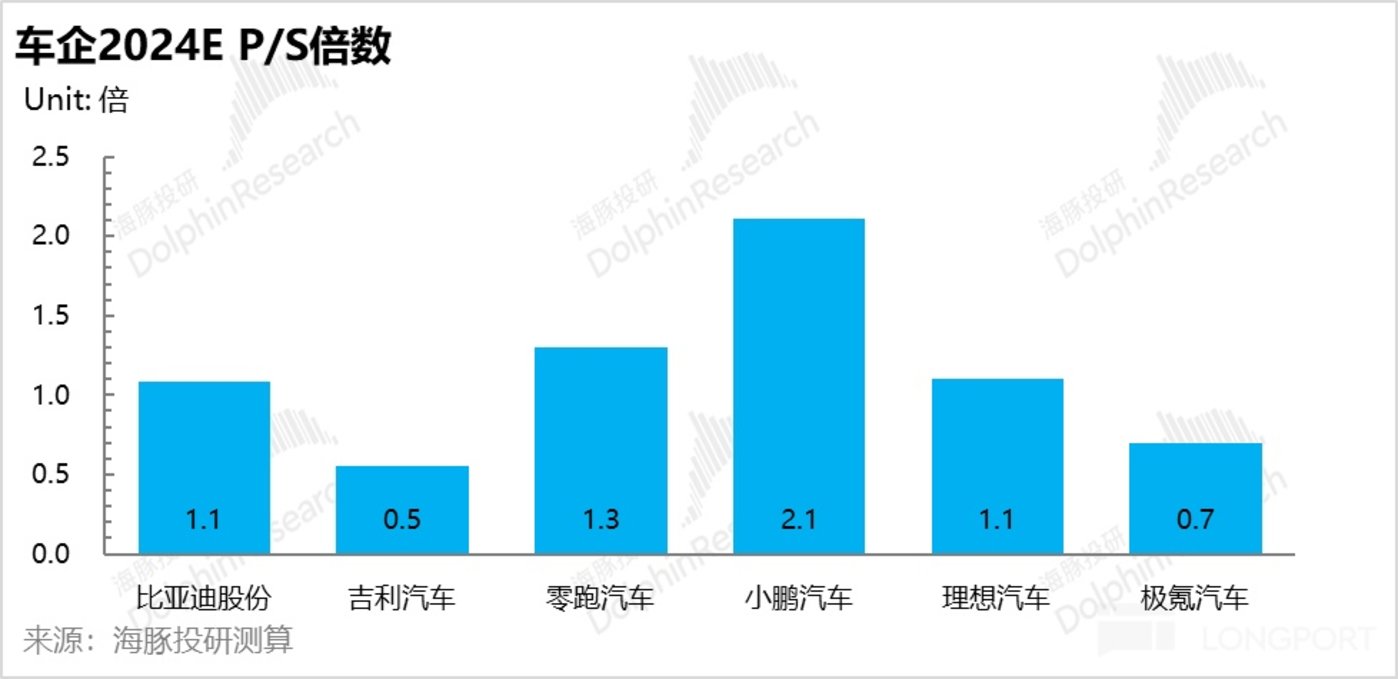

而 180 亿的领克总估值相当于领克 2024 年 P/S 倍数为 0.6 倍上下,基本与目前极氪 0.7 倍的估值近似(仅考虑汽车业务),但相比其他新能源车企仍有折价。

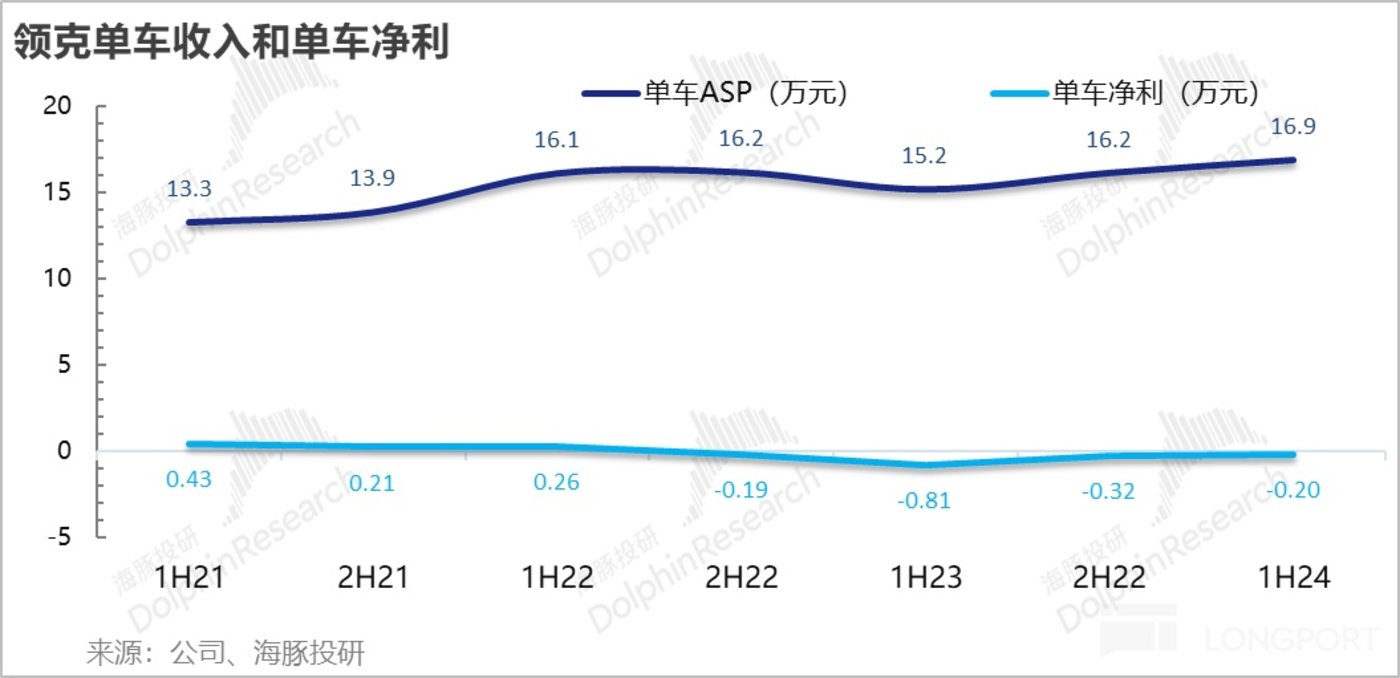

而从领克目前的经营表现来看,单车 ASP 在单价更高的新能源车领克 07 和领克 08 的带动下,单车 ASP 反而一直呈现了改善趋势。

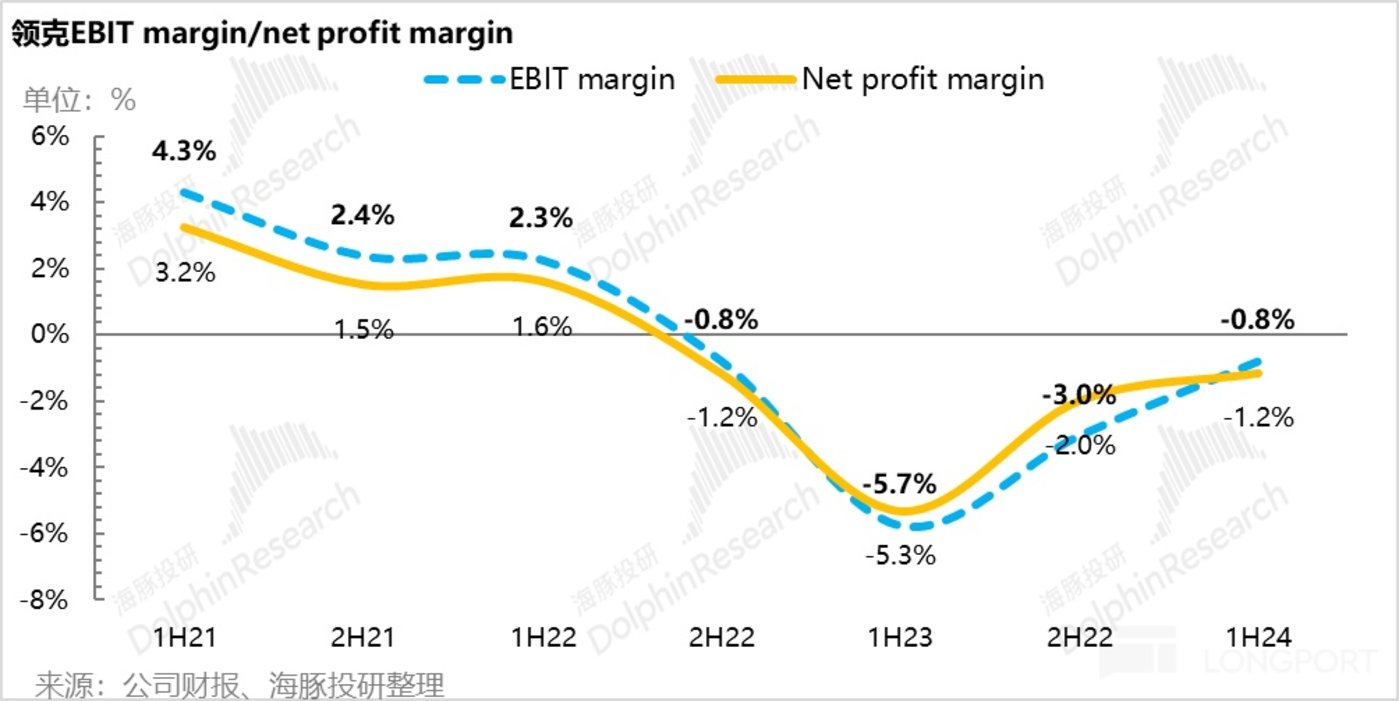

而单车净利在新能源车转型初期(1H22 开始转型),由于销量较少,不具备规模效应,同时车价较低,单车净利低于燃油车,导致了单车净利的下滑,但 2023 年之后新能源车转型加速,同时爆款新能源车型的单价也在逐步提高,单车净利也呈现了不断减亏的状态,净利率也从 1H23 低谷提升到了 1H24 的 -0.8%, 所以经营面上领克反而是不断向好的。

同时领克在 2023 年年底由于欧洲二手车问题一次性减值计提了 10.6 亿,今年又一次性计提了 6 亿,加回减值影响来看,领克 2023 年净利已经基本实现盈亏平衡,而 2024 年还处于盈利状态。同时公司也表示对于减值的计提财务上是非常保守的计提,未来不会再有计提减值的事项了,预计领克的单车净利还会继续呈现改善趋势。

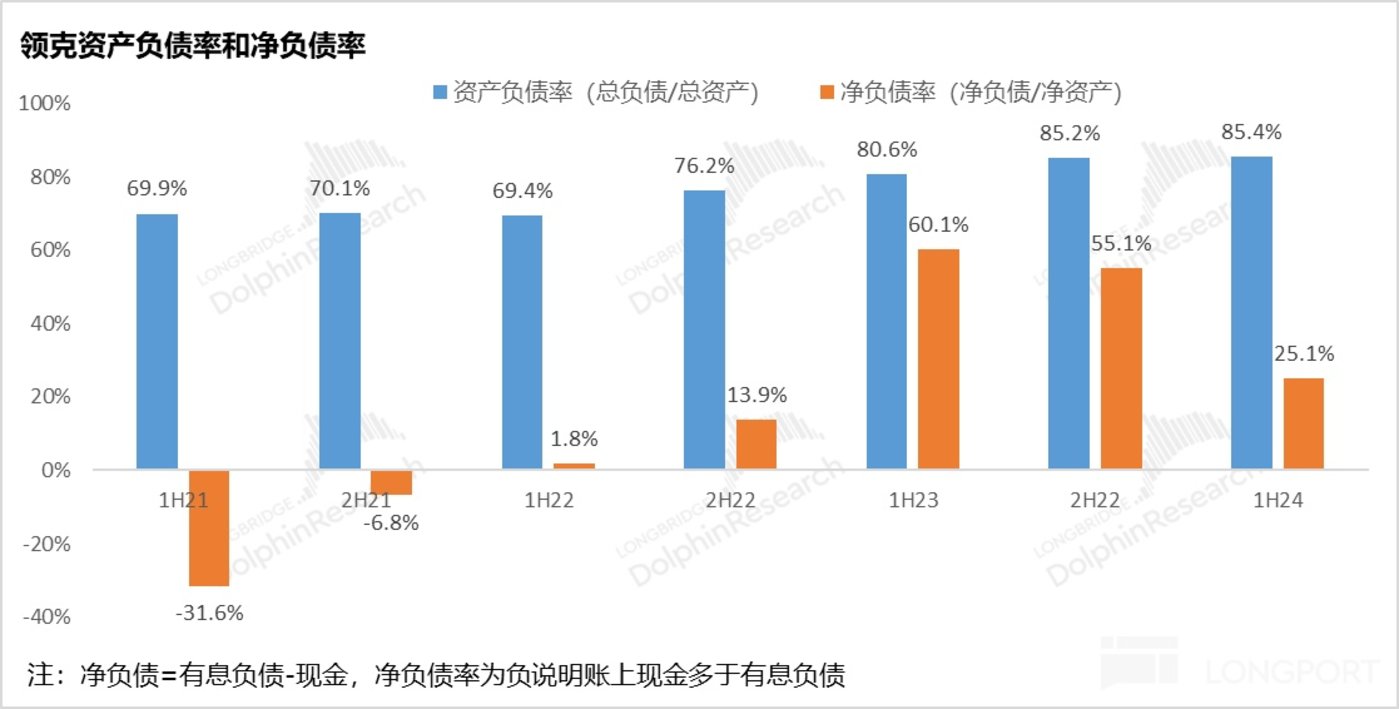

同时市场也有很多领克是 “负资产 “公司的声音,海豚君计算了领克的资产负债率和净负债率:

从资产负债率来看,由于车企大部分都采用的是占用上游供应商款项的经营模式(无息负债),所以总负债/总资产的水平都偏高,而领克这个资产负债率水平基本和蔚来和比亚迪持平,是一个正常的经营水平。并不是市场所传言的 “负资产 “公司。

同时从经营风险更大的有息负债指标来看,净负债/净资产(衡量企业偿债能力指标)于 2023 年上半年达到高点之后,一直不断下行至 1H24 仅 25% 左右,仍然是比较健康的水准。

2. 极氪为什么要收购领克?

① 同业竞争问题严重,减少内耗

极氪 001 脱胎于领克 ZERO, 但产品线之前存在重叠和相互竞争关系。在收购发生之前,领克今年开始拓展纯电产品线,于 9 月推出领克 Z10,售价 19.68-28.88 万,基于的是极氪的 SEA 浩瀚架构,车型定价和定位上与极氪的 007 和 001 产生冲突。

而领克 Z10 上市之前极氪就推出了 25 款 001 和 007, 而领克 Z20 上市之前与 Z20 定位相似的极氪 X 车型价格降价至 15 万,后端供应商、平台造车平台、产品定位高度重合,同业竞争严重。

② 避免研发,销售等重复投资

领克纯电车 Z10 基于的是极氪的 SEA 架构,而混动车型基于的是 CMA 架构(也在极氪的 CEVT 资产包里),收购之前领克还需要向极氪支付技术平台使用费用。

同时研发和销售由于采用不同的团队,所以难免会出现研发销售等重复投资问题。

3. 合并后产生的变化如何?

本次收购之后,产生的主要变化有:

① 品牌端:品牌相互独立,采用双品牌战略。极氪覆盖主流豪华市场,领克覆盖中高端市场,两个品牌都可以卖纯电和混动车。

② 产品端:对极氪、领克的产品重新进行规划,减少车型数量,打造爆款车型。

同时从车型大小和能源方式,尽量避免极氪和领克在市场产品有冲突:

a. 尺寸方面:极氪将聚焦于中大型车型(轴距超过 4.8 米,B 级-D 级车),领克主打中小型车型(A-C 级)

b. 能源方式方面:领克聚焦于小型车纯电 (A 级车推出纯电)、中型车混合动力;极氪在中型车上聚焦纯电,在大型车上聚焦混动(C-D 级会推出混动车型);这等于是打散了之前领克主做混动,极氪主做纯电的隐形楚汉河界。

在混动技术方面,领克品牌仍然会使用吉利的 EMP 系统,而极氪在研发新的适合大型插混车型使用的超级电混系统,预计将搭载在大型 SUV 和 MPV 上,明年 4 月将在上海车展推出。

② 技术端:实现技术架构和平台端的整合

从机械架构、电子架构(EEA)、智能座舱、ADAS 智驾方面,用 2-3 年时间进行聚焦。

在机械架构方面最大程度减少架构数量,在智驾方面针对中高端车型采用英伟达 Orin X 硬件以及自研算法,但领克的低端车型仍然使用目前的 ADAS 方案,针对经济性卖家。

在平台方面:领克目前还使用传统的 CMA 和 SPA 架构,未来将会将领克的架构统一到极氪上,实现成本节约,提高供应链议价能力。

智能座舱方面:硬件端将实现统一,应用端还是领克的 flyme,极氪 ZEEKR OS 系统不变。

③ 供应链和制造:通过技术的协同,平台和架构的整合,零件通用化率提高,现有工厂的产能利用率得到提升,采购成本协同降低,进一步降低成本。

而需要注意的是,原先极氪采用的是轻资产运营模式,其制造工厂在吉利汽车旗下,而本次收购之后,由于领克资产包里拥有三个制造设施,所以收购完成后极氪引入了领克的三个制造工厂,意味着极氪很可能从原先的轻资产模式转向正常的 OEM 重资产生产模式。

④ 渠道:未来在渠道建设层面,领克将继续保持经销商模式,而极氪目前虽然主要采用直营模式,但聚焦在一二线市场,所以一二线城市两个品牌仍保持不同的销售渠道,但下沉市场未来可以通过领克的渠道让极氪快速推进到三四五线市场。目前领克共 437 家门店,极氪共 442 家门店。

出海方面:领克和沃尔沃目前在欧洲展开合作,即使沃尔沃推出领克的股权后仍然会继续合作,目前共使用沃尔沃 30 多家渠道,之后会增加到 100 多家,整合之后极氪可以利用领克的海外渠道快速推进海外市场,但对欧洲的出口车型上仍然采用插混车型,避开欧洲关税影响。

⑤ 售后服务:极氪可以使用领克的 128 家服务中心,仍然根据领克的服务标准,但被极氪的售后服务团队管理。

⑤ 管理端:形成一个管理团队,两个执行团队,而重组之后极氪仍然有原极氪的 CEO 安聪慧直接管理。

按照公司的说法,协同之后极氪预计联合采购合并 BOM 成本将降低 5-8%,产能利用率将提升 3-5%,合并研发投入通过研发协同降低 10%-20%,职能支持部门组织优化将费用降低 10%-20%。

同时在销售目标上领克 + 极氪今年共出售 50 万台,合并后极氪希望能尽快打造年销百万量级的豪华新能源车品牌。

4. 收购消息公布后极氪股价为何急剧下跌?

① 市场担心大股东套现行为:

因为基于此番操作,吉利控股借钱 90 亿元现金给极氪,买吉利控股手中的资产领克(相当于爷爷借钱给孙子,让孙子来买自己手上资产)。

当然结果上,是爷爷把股权甩卖出去了,有大股东套现的嫌疑。但是这里一个很难评价的点是,这里本质是把一个可能价值很低也可能价值很高的股权转换成了稳定收息的债权,不是单纯的资产抛售行为。

这里的设计初衷,海豚君估计是理清股权关系,把领克作为一个直接的国内孙子辈资产,海外资产沃尔沃和爷爷辈的吉利控股都不再直接持股。也就是说所谓的大股东套现,是有点理清股权关系的被动之举。

② 对于领克资产和估值偏负面态度:

当然这里的核心还是 180 亿人民币的估值,对极氪来说到底值不值。市场并不认为领克是一个好的资产的标的。但从领克的盈利来看,在新能源车转型速度加快,占比提高,同时爆款车型领克 07 和领克 08 的带动下,经营面反而在不断向好。

而目前估值对应的 2024 年 P/S 倍数为 0.6 倍上下,就它当前二梯队混动的水平来看,只能说市场 “公允价值”,极氪的股东们没有明显占便宜,但也不算很吃亏。

③ 担心会继续收购其他亏损品牌如极星:

消息面上安聪慧将接任沈子羽成为极星汽车的董事长,所以担心后续极氪也会收购极星,目前电话会上公司表示后续并无收购计划。

小结:

总体上来看,可以很清楚地看出,进入新能源时代,李书福是希望通过广撒网的赛马机制来做出来吉利新能源矩阵 “散是满天星” 的效果。

但几年下来,实际结果并不称意,吉利无论是在混动赛道还是纯电赛道、是高端还是中低端上,能拿出手的新能源资产寥寥可数。

这种情况下,内部并购整合开始——总体情况是强并弱、大吃小,无论是极氪合并领克,还是银河合并几何,都是这个迹象。很显然,吉利的下一步,希望自己的新能源资产能做到 “聚是一股绳”。

对于极氪借款 90 万(利率未知),以 0.6XPS 估值买下领克(在定价基本合理的情况下),海豚君认为在当下情况下,做这样的资源整合是必要也是不得不走的一步,是在正确方向上迈出的一个关键一步。

但真正的整合效果,是否能够真正理好内部的人事关系,话事权能够统一,提高执行效果,做大销量,而不是单单去降本,做出来 1+1>2 的效果,海豚君只能说边走边看。

而昨天的大跌,从前段时间厘头式上涨走势来看,市场上的 “信息降维打击普通人” 的资金明显在提前交易。所以这个消息出来,股价直接 “喜事丧办” 地来交易了利多兑现。