2024 年,电车们都开始有点“不讲武德”了。

王传福喊着“电比油低”往十万元级市场里杀的时候估计也没想到,李斌跟何小鹏要开始卖十几万的车了。

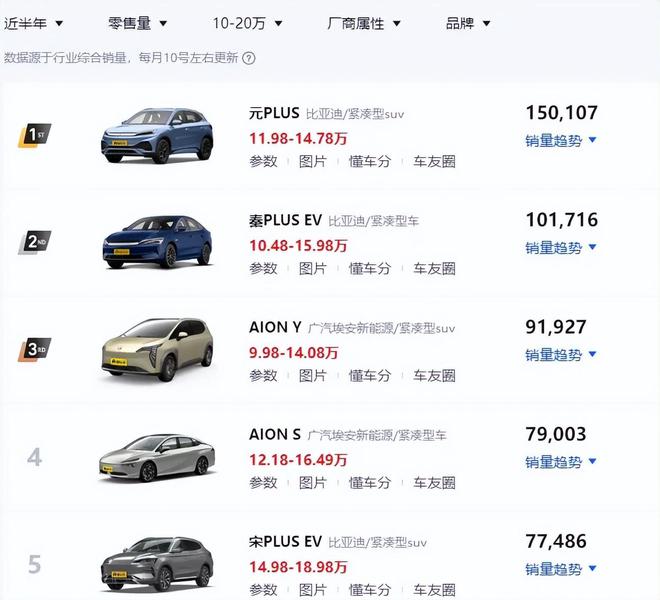

今年 9 月 10-20 万元级别车型销量排行榜上,除了非常眼熟的比亚迪、广汽埃安、吉利等老车企之外,还出现了一个车型,小鹏 MONA M03,这款 8 月份上市的车在 9 月份交付量已经破万,在懂车帝排行榜上,M03 的销量也超过了大众 ID.3、汉 EV、埃安V。以往 10-20 万元区间这个几乎被合资车企和油车转型大包大揽的市场,开始有新势力的身影了。

图源:懂车帝

接下来蔚来乐道 L60 在 9 月份发布,最低起售价 14.99 万元。今年零跑大卖车型 C11、C16、极狐的阿尔法 T5 售价基本都覆盖在 10-20 万元区间,极氪 00720.99 万元起售、极氪 7X22.99 万元起售也擦边挺进这个行列。

小鹏 MONA 在去年就传出和滴滴合作,研发一款低配能打比亚迪秦 EV,高配能够特斯拉 Model3 的车型。在此前的财报会议上,小鹏也表示 MONA 会有 ToC 销售也会有 ToB 销售,“MONA 将先从C端渠道开始,受到好评然后是B端渠道的销售。”乐道固然没有和滴滴合作,是蔚来既当爹又当妈孵化出来的品牌,不过这不影响小红书上已经有车主等着乐道来开滴滴了。

新势力们开始“卖起网约车”回血只是表象,这背后更反应了 10-20 万元电车市场的诱惑,以及今年电车赛道竞争格局的彻底变化。

01新势力“下凡”

11. 98 万买小鹏,14.99 万买蔚来,新势力今年彻底“下凡”。

遥想当年,“蔚小理”刚刚成为新势力三巨头的时候,蔚来主打的是服务和高端,小鹏主打的是科技感和智能。后来小鹏靠对标特斯拉 Model3 的自动驾驶技术惊艳全场一度成为新势力销量冠军,蔚来也通过换电等高端服务坐稳 30 万元+电车市场的销量 TOP 之位。

到了 2024 年,这对兄弟不约而同的,做起来十几万的车。

走量,肯定是其中一个原因。

观察蔚来和小鹏两家做下沉市场的电车品牌就可以发现,他们都发生了单车均价下滑以及车型结构变化的趋势。

从刚刚过去的第二季度来看。蔚来单车均价 27.3 万元,环比上季度继续下滑 0.6 万元,低于市场预期 27.8 万元;小鹏单车均价 22.6 万元,同样出现环比下滑。

单车均价的背后,两家好兄弟也有相似的困境——

车型结构的变化是一方面,不论是蔚来还是小鹏,高价车型在整体销量中占比都不太理想,蔚来车型中定价较低的 ET5 和 ES6 在整个销量中占比环比增加了4%;而小鹏这一季的高价车型是一款 MPV,虽然在 3 月以接近 4000 辆的销量已经取得了好成绩,不过纯电 MPV 毕竟不是极大走量的车型,二季度这款 X9 在整体销量的占比已经从一季度的 36% 滑落到了 17%。简单来说两家都遇到了相似的问题——在整体车型中,更贵的都卖得没那么好。

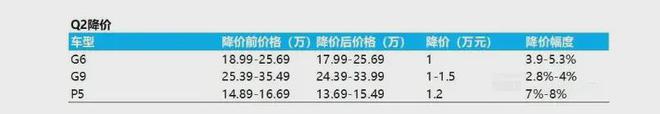

图源:海豚投研

除此之外,车型迭代引起的老车型的降价也是一个原因。小鹏从一季度开始陆续降价,P7i、G9 都在降价范围内,降价比例在1-10% 不等;蔚来则是处于新老车型的交替期间,2023 年的老款车型就有 2.4-3.2 万元不等的折扣。除了迭代的因素,外部竞争也会带来降价的压力,蔚来也调低了 BaaS 模式下的租金,也相当于是在变相降价。整体降价,加上车型结构的变化,两位的单车均价都在下降。

这边单车均价在下降,那边投资人都在虎视眈眈地盯着毛利率呢,投资人可不会听迭代期和竞争因素带来的困扰,只要毛利率下降就是一顿退场。

两边夹击下,走量就是解决问题的途径。

实际上,小鹏推出 MONA 之后销量已经大幅提升。MONA M03 在 8 月底正式上线,到了 9 月 23 日锁单量已经达到了 8 万+,整个 9 月小鹏整车交付 21352 辆,创了历史新高,这其中几乎一半的销量都是 M03 贡献的。而在 9 月底刚刚上市的乐道 L60 就已经实现了将近 1000 辆的交付,此前乐道发布会上也给出了今年 12 月份交付破万的预期。

走量,是对企业内的原因。降维竞争就是对企业外的原因。

小鹏和蔚来都把主打的优势沿用到了中低端车型上。MONA M03 和乐道 L60 在电池技术上都采用了与现在主流电车市场采用“大电池”不同风格的更小的电池,L60 的命名就是因为乐道采用了 60.0 千瓦时的电池,M03 分别采用了 51.8 千瓦时和 62.2 千瓦时两种磷酸铁锂电池。小电池带来最明显的好处就是能耗更低,而在十几万元的中低端电车市场上,能耗和续航仍是消费者最关注的首要需求。能够做到这样的技术有着两家车企在高端市场上磨炼出来的成熟的技术经验。

除此之外,蔚来的换电以及小鹏的智能驾驶这两个独具品牌特色的服务与功能也被搬到了两款低价车型上。乐道发布的时候,全国已经有 304 个换电站可以用于乐道的换电服务。今年年底,蔚来还会提供超过 1000 座乐道可用的换电站,并在全国 120 个城市计划建设 200 多家门店、接入 305 家服务中心。蔚来也把之前积累的成熟的销售渠道拓展的经验用于乐道上,计划在 9 月份首批覆盖全国 55 个城市和 23 个省份百家门店的开业。

图源:乐道官网

小鹏则是在顶配 M03 上搭载了小鹏的 XNGP,而且为了控制智能驾驶的费用,MONA 采用了纯视觉,一般中低端价位的消费者不太会为了智能驾驶花太多钱,纯视觉不用雷达的方案既能节省成本也能给用户一个智能驾驶体验。

其实不难发现,新势力做下沉市场都颇有一种想要“降维打击”的意思,把原本属于高端品牌的技术和服务拿下来攻入中低端市场,然后用企业的规模和成熟的技术控制自己的费用。

02从向上“收割”到向下“收割”

电车界一直有一个不成文的竞争规律,10 万元以下的和 25 万元之上的一直都是各个品牌百花齐放,但 10-20 万元这个“中不溜地带”,新势力们谁来谁亏。

懂车帝近半年 10-20 万元纯电车型排名就可以发现一个规律,比亚迪元、秦、宋系列、广汽埃安、红旗、丰田、大众。这些车企要不就是油车转型,要不就是中外合资,总之人家都是汽车赛道的老手。

为什么汽车“老炮”能更好地做成中低价位市场?

10-20 万元区间的汽车消费者通常都是“既要又要”的。往下看,几万元买车的车主抱着“车能跑”就行的心态,纯纯追求性价比;往上看,能用 30 多万元买电车的车主画像基本是“不差钱”、“非首台车”,他们追求的是品牌、服务、科技感和时髦。

不过 10-20 万元的电车车主心态就更复杂了。续航、快充这种基础设施、性价比他们想要,智能化、科技感这种品牌化的他们也想要。一言以蔽之“面子里子全都想要,别人有的我也得有”。

面对这样的消费心理,对车企们来说就意味着“难赚钱”。

这个时候老车企们的优势就非常明显。硬件上,他们供应链是现成的,还有成熟的自研体系;软件上,他们有多年和供应商打交道的经验,还自带老粉丝流量,这都有利于车企控制成本。作为 10-20 万元区间的“最强王者”,比亚迪就一直靠多元产品、自研技术能把整个车企的毛利率控制在 20% 左右的水准。

数据来源:东方财富酷玩实验室制图

也就是说,作为“老炮”,经验带给了他们在中低价位市场的先发优势。

但也别忘了,经验是可以累积的。小鹏和蔚来也都已经成立了十年,而且也在一个垂直领域形成优势了。所以现在也对 10-20 万元这块市场跃跃欲试。

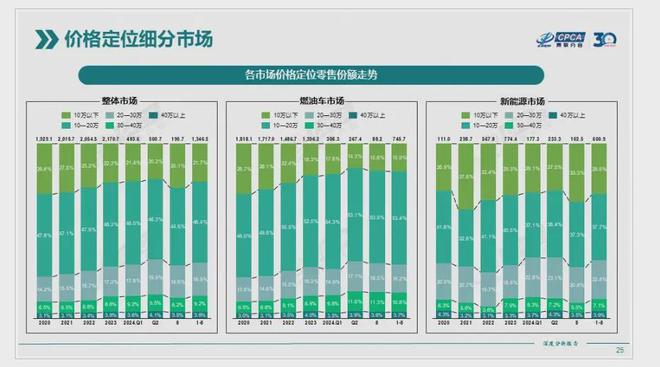

根据乘联会发布的数据,截至今年 8 月,10-20 万元价格区间的车型是整车市场中占销售份额最大的,几乎占了一半。而燃油车市场中 10-20 万元销量占比 53.4%,电车只有 37.7%,对标燃油车还有 16% 的市场份额可以渗透和释放。

两田日产大众,正是因为拿下了 10-20 万的市场,才成为燃油车时代的霸主。

而现在,新势力也开始批量进入这个区间了。除了小鹏和蔚来,极氪 00720.99 万元起售、极氪 7X22.99 万元起售,擦边挺进 10-20 万元区间;极狐阿尔法 T5 售价 12.4-16.8 万元、今年大卖的零跑 C11、C16 提供增程选项售价也在 10-20 万元的区间。

可以说,进入 10-20 万元市场,是一个车企走向成熟的标志。

图源:乘联会

新势力价格的下探还有一个原因,就是技术价值的稀释。正所谓在技术不成熟的时候,产品向上收割,技术成熟的时候产品向下收割。之前在整个市场电动化和智能化都不普及的时候,电车是新鲜的也是值钱的,企业要撒下大量现金去铺设充电桩、投入自动驾驶的研发。不论是服务还是技术,从 0 到 1 的突破都是很值钱的。但随着基础设施的普及、自动驾驶技术的发展,现在不论是技术还是服务,给用户带来的刺激都没那么大了。

这点我们可以参考智能手机的发展路径,最开始平板智能手机出现的时候,苹果基本是横扫市场的,即使均单价高,但是和更便宜的智能手机体验感天差地别。到了现在,甚至很多苹果用户自动转去买安卓手机,即使在细节上仍有差距但对要求没那么苛刻的用户,便宜的该有的也有了。

电车现在就是处于这样一个阶段,对于消费者来说,即使是中低价位的车型,该有的也有了,前期车企们在技术上的领跑优势正在被稀释。

由此可见,车企们降价一方面是主动下沉抢占市场,另一方面也是被动下沉因为在消费者心理这样的配置已经不值那么多钱了。

03 混战之下的淘汰赛

2024 年整个电车市场已经进入混战时代了。

以前,新势力各有各的侧重点,新势力和油车转型的老车企也井水不犯河水。不过到了今年,整个场面开始混沌。

年初比亚迪喊出“电比油低”,比亚迪海豚、汉、唐等车型纷纷推出荣耀版,降价幅度最高 5 万元。降价后比亚迪直接杀入了 10 万元区间,原本在这个区间舒舒服服带着的广汽埃安、五菱宏光都受到了影响。根据广汽集团发布的 9 月产销快报,广汽埃安当月销量为 4.04 万辆,同比下滑了 21.78%。实际上今年 2 月份以来,埃安的销量已经连续 8 个月同比去年都是下降的,AION S 和 AION Y 今年1-8 月累计销量分别同比下滑了 39.14% 和 22.25%,这个时间也刚好是比亚迪开始“大甩卖”的时间点,所以不能排除比亚迪在“降维打击”广汽埃安的可能性。

图源:车主之家

比亚迪降价这招“降维打击”和新势力下探的核心逻辑是一样的,整个纯电市场除了比亚迪本来的舒适区 10-20 万元价格区间,市场份额最大的就是 10 万元以下的价格区间,而且去年从品牌销量排名来看,除了比亚迪和特斯拉,广汽埃安和五菱就是销量最大的两个品牌。延续向下收割的思路,比亚迪向 10 万级进攻是完全正确的。

图源:乘联会

再往前推,特斯拉用的也是这个套路,Model 3 和 Model Y 打开市场之后直接连续降价到下一个价格区间,把原本安逸待在这个区间的小鹏打得连连败退。

只不过,一时降价一时爽,一直降价就不能一直爽了。

持续降价对毛利率的影响在所难免,因为降价所带来的销量增量是有限的,经过 2023 年的持续降价特斯拉的毛利率已经从降到了 17-18% 的水准;今年开始降价的比亚迪二季度毛利率也从 21% 以上的水准下滑到了 19% 以下。

数据来源:东方财富酷玩实验室制图

另一方面,持续降价也会让之前的车主变成“大冤种”,强大如特斯拉这样的品牌也会因为持续降价引起车主“破防”,一位去年考虑购车的车主就回忆道,“我几乎每次去特斯拉看车的时候都有人在维权,这是我最后没选特斯拉的一个重要原因。” 新势力本来品牌力就不如特斯拉,很多新势力的销售还是通过熟人推荐的方式,所以维护现有车主的权益也非常重要,再加上前面我们提过的毛利率压力,直接降价对新势力显然不是好方法。

所以新势力就选择了“降维打击”这个战略的一个变式,做下沉车型或者品牌。新车型走量,均车单价虽然下降不过规模效应之下均摊成本也在下降,综合来看对整体盈利能力会有正面影响,并且吃掉 10-20 万级市场蛋糕,做大品牌影响力,这就是新势力做下沉的“算盘”。

除了价格混战,今年新势力在车型和定位上也从清晰明确到互插一脚。比如理想开始做纯电,零跑也做起了增程。

种种混战都预示着,新能源车企彻底进入了淘汰赛,就像何小鹏说的,“2024 年是新能源车企淘汰赛的开年”。

两三年前新能源车企还可以用文字游戏躺在舒适圈,说自己是“20-25 万元纯电智能 SUV”销量第一,用超长前缀来给自己一个领域第一名做做,自己开心投资人也开心。但是到了今年,情况大不相同,高合前不久确认破产重组、哪吒也被传出拖欠工资。

大家开始逐渐意识到,有些品牌真的会消失。雷军提出要做车的时候就说过,做不到全球前五就很难活下来,在持续的价格战中何小鹏也说国内可能只有七个品牌可以存活。

要竞争,就必须破圈。

降价、做中低端车型都在价格区间上破圈。而理想做纯电是想要纯电 MPV 这个车型上破圈,虽然因为选得骨头太难啃导致出师不利,但底层逻辑都是一样的——找市场的空子然后钻进去。同样的,零跑现在被叫做“小理想”就是看准了下沉市场缺少增程 SUV,找到了价格和车型的空子,今年也靠几个增程车型月销直线起飞。

大家的算盘都没错,到底谁能打得响得看软硬实力。

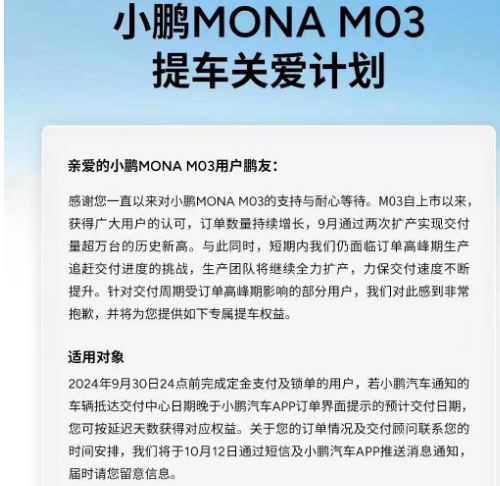

交付速度,就是一个关键竞争点。以前电车是个新鲜玩意大家都很有耐心去等,现在十几万元买车的车主恨不得都提现车,甚至对很多车主来说有没有现车都是选不选择一个品牌的因素。卖爆的小鹏 MONA M03 就因为交付排期已经开始给准车主们送提车权益来安抚车主了。

品牌协调性,是另一个挑战。

就比如,乐道上市后,就有一部分蔚来车主悄悄碎掉了。蔚来 ES6 作为一款 30 多万的电车,一个充电 400V、标准续航 500 里程的 SUV,看到乐道最低十几万元起售,充电 900V 标准续航 555 里程的配置陷入了沉默,看到乐道同样能享受换电服务的时候陷入了更深的沉默。乐道一出道,网络上就有 ES6 和乐道买哪个的对比贴,还有小红书网友发帖表示等着乐道交付来开滴滴。

要知道,很多 30 多万元买品牌的电车车主买的就是个面子,当这个“面子”可以用十几万元买到的时候,对新人来说是快乐,对老人来说就是沉默了。

一个品牌,既要做走量的中低价车型,又要做高端车型,就要把各个子品牌在运营和服务上完全差异化,如果推出下沉品牌反而吃掉了自己家一部分车型的销量,那就不划算了。

表面来看,是电车们越卖越便宜,实际上是电车企从在各自的领域各显神通已经不可避免地地跑到别人的领域里去“互扯头花”了。这也意味着,车企们既要打防守战,也要打攻击战。

新能源车企彻底进入战国时代。