文字母榜,作者谭宵寒,编辑王靖

“你们开始比价吧,我报价格最低的那个”,今年暑期,贵州旅行社老板章飞,碰到了一位把几家旅行社的销售拉到群里比价的客人,和同行交流后,他发现并不是只有他碰上了这样的事情。

一个导游也在吐槽,今年他们旅行社接了一个 4 万多块的团,“只赚 700 块”。

“今年的旅游行业太惨了,行业卷得不得了,全是来比价的”,一位旅游从业者抱怨道。

与旅行社那边越来越卷的处境不同,OTA 平台们的财报却要漂亮不少。

今年二季度,携程净收入 128 亿元人民币,同比增长 14%,归母净利润约 38.33 亿元,同比增长 507.45%,梁建章将这归功于“旅游需求,尤其是跨境旅游需求的强劲增长”。

同季度,同程旅行第二季度实现收入 42.5 亿元,同比增长 48.1%,创下单季度收入规模历史新高;美团到店酒旅业务订单量同比增长 60% 以上;途牛二季度净利润达到 4300 万元,去年同期,只有 22 万元。

酒店和 OTA 平台正进入关系更微妙的竞合时代。

9 月初,华住集团创始人兼 CEO 季琦的一篇内部小作文,更指出了酒店和 OTA 之间的利益冲突点:很多门店过于依赖集团已有的会员和中央渠道,已经逐步丧失销售拓客的能力。

结果就是,店长在业绩压力下,为了出租率,各种让利给 OTA,“价格给得比会员价还低”,导致门店的订单很大一部都来自于 OTA。

长此以往,酒店的利润必然被摊薄,更严重的是,这相当于拱手让出了定价权,这显然是酒店的雷池。事实上,酒店和 OTA 的争端并不是新鲜事。

2015 年,华住就曾终止与携程等几家 OTA 平台合作,原因是 OTA 违背了华住官网价格最优原则,出现价格倒挂现象,“合作中断直至‘中介价格梳理干净’。”最终,该争端以 OTA 重新调整价格结束。

那么,为何两方冲突在今年再度爆发?从国内酒店上市公司发布的二季度和上半年财报来看,高端酒店和连锁酒店们的日子过得并不苦,但危机已经逐渐显露。

今年上半年,亚朵、华住、锦江、首旅酒店的综合 ADR(日均房价)均同比下降。行业越卷,酒店自然就更看重 OTA 平台从自己口袋里掏走的收入——今年二季度,携程住宿预订营收为 51 亿元,同比上升 20%,环比上升 14%。

与电商行业相同,旅游行业也正悄悄地进行一场价格战。

据市象报道,美团后台就有追价系统,系统一旦发现平台价格高于携程等 OTA 平台,会自动将价格改为全网最低价。

字母榜(ID:wujicaijing)发现,携程旗下的智行 APP 里的酒店类目,会直接在页面比价,“同程 xxx 元,某哪儿 xxx 元,艺龙 xxx 元。

加剧内卷的旅游行业,正进入加量不加价的周期里。

01

“今年暑假无论是客单价还是入住率,都一言难尽”,一位广东的别墅酒店老板说,“以前均价 2000 抢着要,现在 800 块钱还要微信聊几天。”

从出行数据看,大家并不是不出游了,恰恰相反,大众旅游需求正日益旺盛:2024 年 1 至 8 月,全国铁路发送旅客近 30 亿人次,同比增长 14.5%,创历史同期新高;上半年,国内出游人次 27.25 亿,同比增长 14.3%,国内游客出游总花费 2.73 万亿元,同比增长 19.0%。

但大家的出行预算却在收紧。以华住中国数据看,二季度,其综合 ADR(日均房价)为 296 元,同比减少 2.9%;OCC(入住率)为 82.6%,同比增长 0.7 个百分点;RevPAR(平均可出租客房收入)为 244 元,同比减少2%。

换句话说,酒店的工作量大了,但收入却下降了。“好多酒店暑假都不涨价了”,上述旅游从业者说。

当然日均房价同比下降,与去年需求较为旺盛、基数较高有关。当今年供给关系逐步恢复,酒店价格下降也是一种必然。

旅行社销售是最先感知大众预算收紧的那波人,酒店是最先被波及的群体,而影响最终也会传导到与酒店深度绑定的 OTA。

交银国际分析师孙梦琪认为,五一之后数据显示,内地酒店价格下跌幅度高于此前预期,预计二季度酒店价格下跌约 10%,且趋势或延续至三季度,并在四季度迎来边际改善,“因此,维持携程内地业务全年个位数增长的预期。”

事实上,尽管今年二季度,携程净利润同比大涨超 500%,但营收同比增长并不太高,为 14%,低于今年一季度接近 30% 的同比增长。

不止酒店,机票价格也在下跌。今年一季度财报发布后,携程集团 CFO 王肖璠表示,观察到近几个月国内酒店 ADR 出现下滑。其分析称,此外,酒店和航空供给增加也给短期价格带来了压力,尤其是和去年高基数相比。

今年二季度,携程交通票务营业收入为 49 亿元,较上年同期的 48.14 亿元增长1%,携程解释是因为机票价格波动。

Gangtise 投研此前援引一位 OTA 分析师的说法称,预计 2024 年 OTA 板块年化增速为9-10%。客运市场高度分散,携程、同程服务加价率不高,市场空间有限。

显然,在报复性旅游消费过后,OTA 平台正面临增长压力。

02

上述分析师还提及,OTA 市场竞争格局相对稳定,携程、美团、同程、飞猪各有稳定的流量来源。

从流量规模来看,OTA 内部的格局也在发生变化。

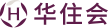

据 QuestMobile 数据,今年 6 月,同程旅行、飞猪、马蜂窝、美团民宿的全景去重总用户皆出现了同比下降的情况,其中马蜂窝流量同比下降了 40.2%,飞猪旅行流量同比下降 15%。

OTA 平台们正遭遇其各自的增长问题。

马蜂窝流量的下降与其产品形式有关,互联网行业早已进入超级 APP 时代,小而美的垂直产品时代已经结束了,而小红书、抖音,早已都闯进马蜂窝所在的旅游内容赛道,昔日小众产品终究被逐渐遗忘。

至于飞猪旅行,则在阿里分与合调整的大背景中,录得低于同行的增长。阿里新一季财报,并未过多提及飞猪,其与盒马、高鑫零售等业务共同计入“其他业务”中,2024 年第二季度,其他业务收入同比增长3%。

事实上,今年年初,飞猪还曾发起一轮价格战。3 月,飞猪发布了一篇《接受比价,买贵退差!京都威斯汀“攻城价”来啦!》文章,拉开比价序幕,不过此后,飞猪的价格战并未有更多动作。

事实上,OTA 内部的竞争,还主要集中在携程和美团这两大巨头,以及后来者抖音的身上。

2023 年,抖音进攻酒旅冲击了原有的 OTA 市场。当年 7 月,抖音生活服务进行了一系列组织调整,其中一条便是将酒旅业务升级抖音生活服务一级部门,与到店业务平行,由项问天带队,直接向时任抖音生活服务总裁的朱时雨汇报。

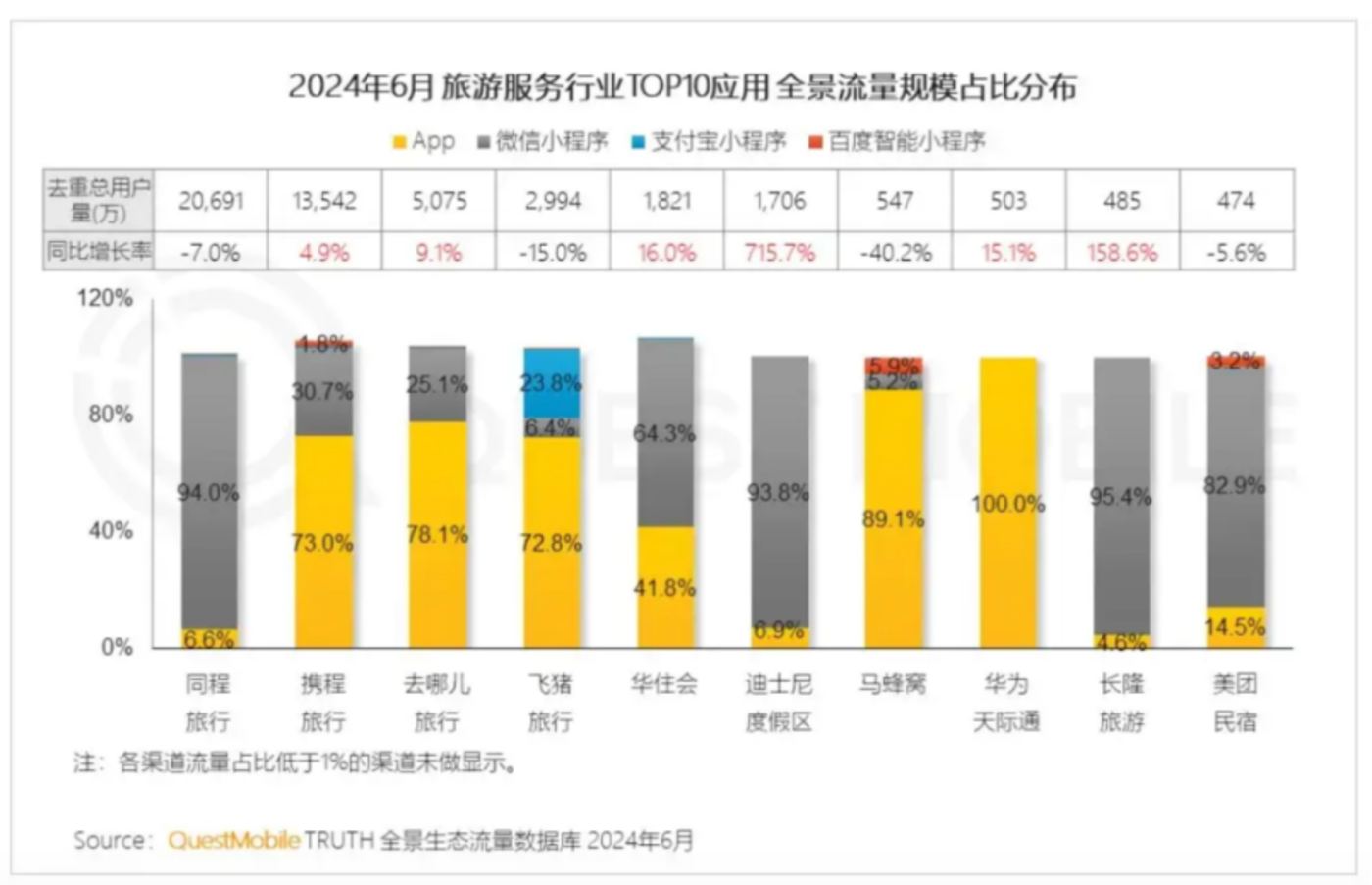

据国信证券报告,这一年,抖音的酒旅仍在渗透期和品类拓展期,GTV 增速较快。根据巨量算数的报告,抖音生活服务 23 年 GMV 同比增幅达 256%,分业务看,酒旅 GTV 增速最高为 435%。

不过,抖音在旅游市场的占比仍不高。

关于 OTA 平台的市场份额,最新数据来自于交银国际的一份报告,2019 年,携程的市占率为 67%,到 2022 年下降到 54%,美团从9% 上升至 17%,从占比看,抖音的份额还不高,2022 年占2%。预计 2024 年,携程占 57%,美团占 15%,同程占 13%,飞猪占6%,抖音占3%。

03

抖音对原本在线旅游的冲击,除了市场份额,另一个重要影响是,会降低原有玩家的利润率,尤其是新入局的还是这样一个手持丰沛流量与资金的玩家。

国信证券指出,23Q2 以来美团主动补贴出击,测算到店酒旅业务经营利润率由 23Q1 48% 下跌到 23Q4 29%,“抖音竞争问题成为影响美团股价的重要因素。”

但好消息是,抖音等新渠道对 OTA 的影响正在降低。

今年 3 月底,有消息称,字节计划取消酒旅事业部,回退至 2022 年做生活服务的模式;明确不做 OTA(线上旅行社)模式,而是要做内容流量场的商业化,卖流量和商家服务。

不过,抖音生活服务相关负责人随后回应称,此为不实消息。

根据巨量引擎研究院数据,2024 年1-2 月,抖音酒旅类支付订单同比增长 50%。其中,景点、酒店住宿和旅行社订单量最高,但增速相对放缓,渗透率较高。航空公司、城市出行虽然订单量小,但是高速增长。

这也是抖音在年中调整酒店住宿品类佣金的原因。2022 年,抖音本地生活业务佣金集体大幅上调,其中住宿软件服务费率从此前的 0.6% 上调至 4.5%,次年从 4.5% 上升到了6%,而今年 7 月,住宿板块的软件服务费上涨至8%,逼近携程、美团、飞猪等平台至少 10% 的佣金。

显然,抖音对住宿品类的补贴力度和进攻力度已经降低,从抢占市场规模转变为要经营利润上来。

抖音进军酒旅,同样存在挑战,一大挑战就是核销率。相比餐饮,消费成本更高的酒旅的核销率要低不少,而直播这种形式相对于交易平台,本身就存在核销率低的问题。

一位在抖音售卖酒旅团购套餐的商家告诉字母榜,餐饮团购的核销率一般在 70% 左右正常,酒旅直播的核销率一般只能达到 20%。

国信证券也指出,今年以来,抖音 GTV 增长相对疲软,不仅仅是组织调整带来的短暂阵痛期,更多是基于发展阶段做出的正确策略。“随着商家渗透逐步完成,抖音拥抱自身产品优势,探索出差异化新业务,而不是通过价格战赢得竞争。”

抖音对 OTA 平台的竞争影响降低。不过,内容平台等新渠道,与传统 OTA 的竞争仍未停止。

就在抖音上调住宿类佣金的同时,今年7、8 月,快手对住宿-酒店直营商家开启专项扶持计划。即对 7 月、8 月入驻平台的酒旅-住宿-酒店新商家实行首月免佣,先收后返,在扣除 0.6% 的支付通道费后给予 100% 返还。

格局相对稳定的 OTA 市场,仍不断有新故事。