文一刻商业,作者燕辞格,编辑 以安

冤家不再“路窄”,但竞争仍在持续。

近日,丰巢向港交所递交招股书,估值约为 250 亿元。若成功 IPO,持股比例 48.45% 的顺丰掌门人王卫,将在顺丰控股、顺丰房托、嘉里物流、顺丰同城后掌控第五家上市公司。

丰巢招股书,图 / 港交所披露易网站

作为全球范围内拥有最多智能快递柜的企业,丰巢在国内的最大对手是人们熟悉的菜鸟驿站。2017 年,两家公司围绕数据信息问题爆发冲突,结果是“二通一达”退出丰巢,转向菜鸟怀抱,这注定了丰巢与菜鸟在业务上的针锋相对。

5 个月前,菜鸟撤回上市申请,重归阿里怀抱。作为国内“最后一公里”配送业务硕果仅存的两大巨头,丰巢与菜鸟始终在互相缠斗。

当下,两者各有目标与隐忧,也在谋求多元化发展。如今,丰巢在冲刺上市,这也考验着菜鸟接下来扩张和讲故事的能力。

1、丰巢冲刺上市,赚得多亏得也多

8 月 30 日,丰巢控股有限公司向港交所递交招股书,谋求主板挂牌上市,保荐人为华泰国际,估值约为人民币 250 亿元。

招股书显示,2021 年~2023 年,丰巢分别录得营收 25.26 亿元、28.91 亿元及 38.12 亿元,分别录得净亏损分 20.71 亿元、11.66 亿元及 5.41 亿元。2024 年 1 月~5 月,丰巢录得营收 19.04 亿元,录得净利润 7160 万元。

换言之,丰巢营收一直在数十亿级别,赚得很多,虽然亏损面在持续收窄,但近 3 年间仍是连续亏损的状态,直到在今年前 5 个月才实现扭亏为盈。

丰巢的商业模式为重资产模式,依赖于旗下智能快递柜的布局。截至 2024 年 5 月 31 日,丰巢线下智能快递柜达到 330.2 千组,拥有格口 29.9 百万个,国内覆盖 31 个省份约 209 千个社区,累计服务 367.8 百万名消费者及 3.5 百万名快递员。

丰巢主营业务示意图,图/ 丰巢控股招股书

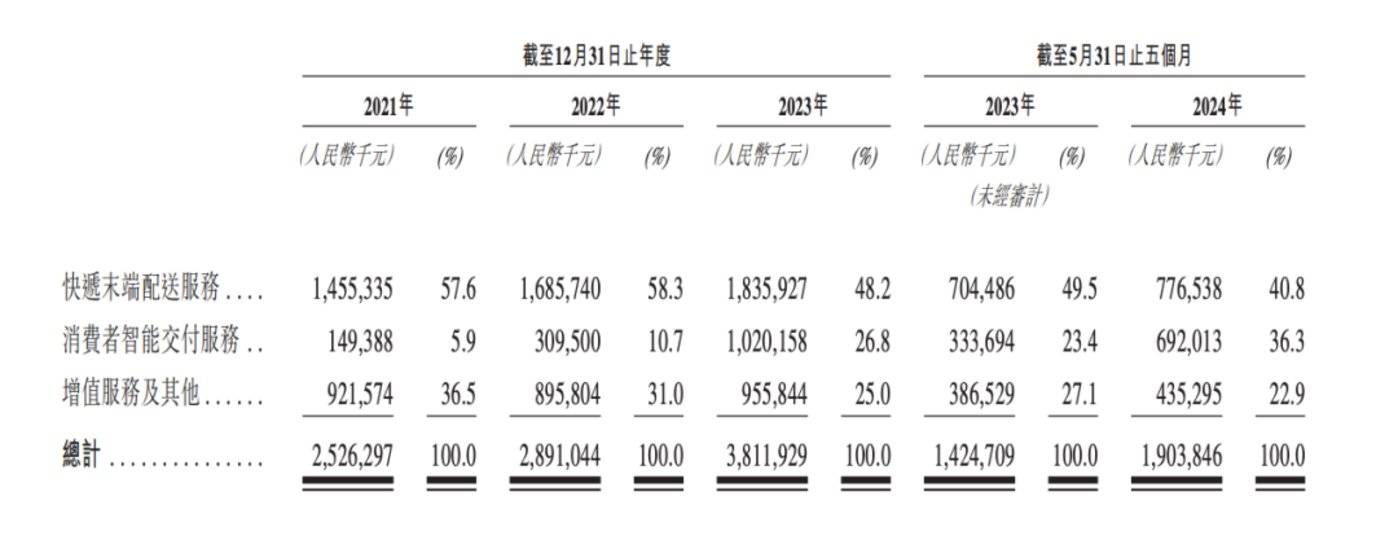

从主营业务上看,丰巢主要拥有三项业务:快递末端配送服务、消费者智能交付服务、增值服务及其他。

三项主营业务中,快递末端配送服务为丰巢的核心业务,在 2021 年~2023 年分别录得营收 14.6 亿元、16.9 亿元、18.4 亿元,但营收占比从 2021 年的 57.6% 下滑至 2023 年的 48.2%,比例逐渐缩小,2024 年前 5 个月录得营收 7.77 亿元,营收占比仅为 40.8%。

另一项快速增长的业务是消费者智能交付服务。这项业务在 2021 年~2023 年分别录得营收 1.49 亿元、3.1 亿元、10.2 亿元,2024 年前五个月录得营收 6.92 亿元,营收占比分别为 5.9%、10.7%、26.8% 以及 36.3%。

上述主营业务的营收增长,是今年丰巢盈利能力提升的主要原因之一。2024 年前 5 个月,丰巢消费者智能交付业务营收同比增长 107.3%,较去年同期多出 3.58 亿元。这是由于电商退换货包裹增加,这部分退货被丰巢称之为“电商逆向件”。

丰巢主营业务近年营收,图/ 丰巢控股招股书

自 2019 年开始,丰巢消费者智能交付业务处理的电商逆向件持续增长,截至 2023 年的年复合增长率达到 66.5%,远超同期全行业电商逆向件的 22.7% 年复合增长率。

相比 2023 年的毛利率 10.6%,丰巢 2024 年前 5 个月毛利率跃升至 26.1%。除去消费者智能交付业务快速增长,丰巢另两项业务快递末端配送服务、增值服务也保持增长,2024 年前 5 个月分别同比上升 10.2% 及 12.6%。

在招股书中,丰巢提及,盈利能力提升主因为快递末端配送服务的盈利能力显著增长,消费者智能交付服务及增值服务的快速增长,以及营运效率的提高。

在总体营收增长下,丰巢今年前五个月整体销售成本并无显著的变化。虽然消费者智能交付业务的营收增长使得销售成本急速上升,但是快递末端配送服务的销售成本却明显降低,从而遏制了整体成本抬高。

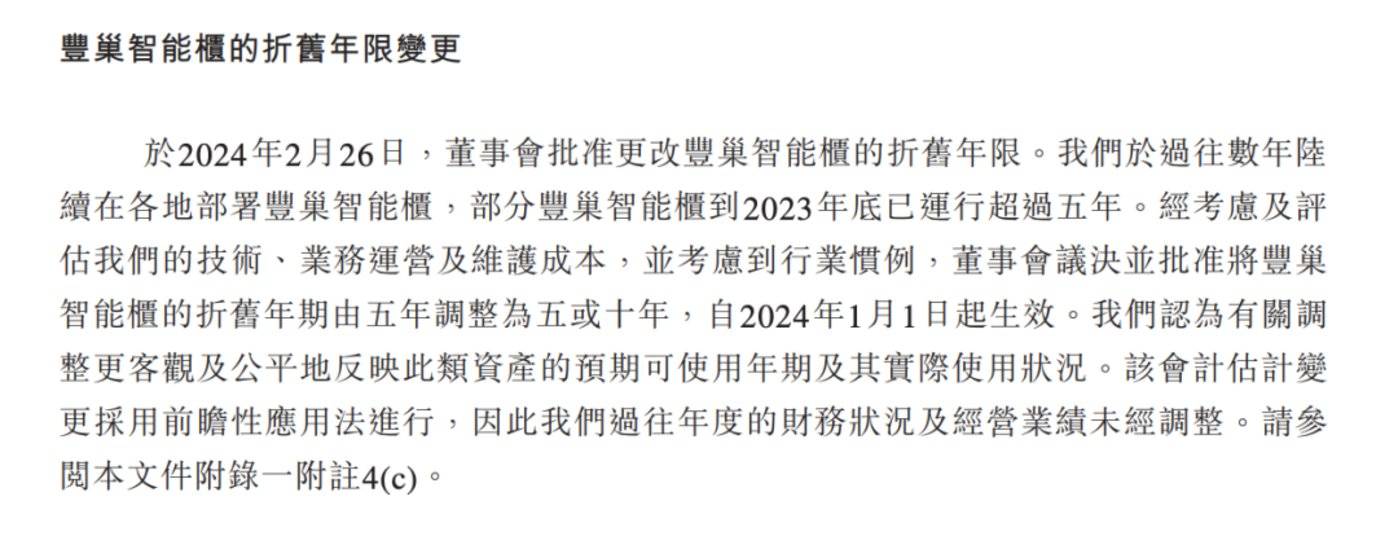

丰巢对于快递柜折旧年限计算的说明,图/ 丰巢控股招股书

一刻商业注意到,这部分成本的降低,源于丰巢智能柜的折旧年限得到重新认定——由于部分丰巢智能柜运营 5 年后依旧可以使用,丰巢将智能柜折旧年限由 5 年调整到 10 年,并将成本变动计入 2024 年后的财务报表中。

铺满大江南北的丰巢,上市后到底能不能持续盈利?实际上前景并不一定乐观。

据前述分析不难看出,丰巢在今年前五个月的扭亏为盈,主要得益于消费者“退货件”的上升以及对智能柜折旧年限的重新计算,如果该业务不能继续维持突出增长,丰巢今年下半年毛利率大概率走低。

2、菜鸟驿站,与丰巢缠斗多年

菜鸟与丰巢的恩怨由来已久。

2017 年 6 月,菜鸟网络官方微博发布声明称,顺丰暂停其物流数据接口——意味着存放在丰巢的快递,消费者不能从菜鸟服务中查看。

随后,顺丰官方微博回应,称菜鸟基于自身商业利益出发,在 2017 年 5 月要求丰巢提供与其无关的客户隐私数据,丰巢拒绝这一要求后,菜鸟单方面切断了丰巢信息接口。

这是两家“快递最后一公里”领域的两家巨头第一次“短兵相接”。这场冲突中,双方互不相让,彼时菜鸟已打通顺丰外所有物流及快递智能柜信息,只剩丰巢这块“难啃的骨头”;而对于丰巢来说,将数据拱手相让无疑是助长直接竞争对手的实力,同样不能接受。

这场纷争最终经由国家邮政局调停作罢,但菜鸟很快展开反击,迫使与丰巢、菜鸟都关系匪浅的股东“通达系”站队。

2016 年菜鸟第一轮增资中,圆通、中通即成为股东。2017 年底,菜鸟第二轮增资中,韵达、申通加入股东行列。随后的 2018 年 6 月,曾参与共同成立丰巢的中通、申通、韵达转让丰巢全部股份,从此丰巢主要掌控权归于顺丰。

菜鸟与丰巢的明争暗斗从此展开,但由于双方商业模式不同,业务形式也有所区别,最终演变成难分难解的缠斗——菜鸟尝试推出快递智能柜,但并未击败对手;丰巢缺少电商支撑,也不能取代菜鸟。

2020 年,丰巢收购中邮速递易,彻底成为快递智能柜领域龙头,却无法撼动以快递驿站形式存在的菜鸟。

菜鸟使用轻资产的加盟制,扩张迅速,旗下菜鸟驿站超 18 万个,背靠阿里淘宝这棵大树的稳定商流,形成庞大的菜鸟网络,能够处理大量电商包裹。相比之下,重资产的丰巢扩张更慢,需要不断募资砸钱才能部署更多快递柜,成本也显得更高。

丰巢模式拥有高效的运营效率,业务场景清晰,便于管理,较少产生类似菜鸟驿站不规范的负面舆论。省去大量人工成本的同时,不用经过加盟商的中间环节,丰巢对快递存放成本的把控更深入,利润空间更大。

体现在数据上,两者差异相对明显。

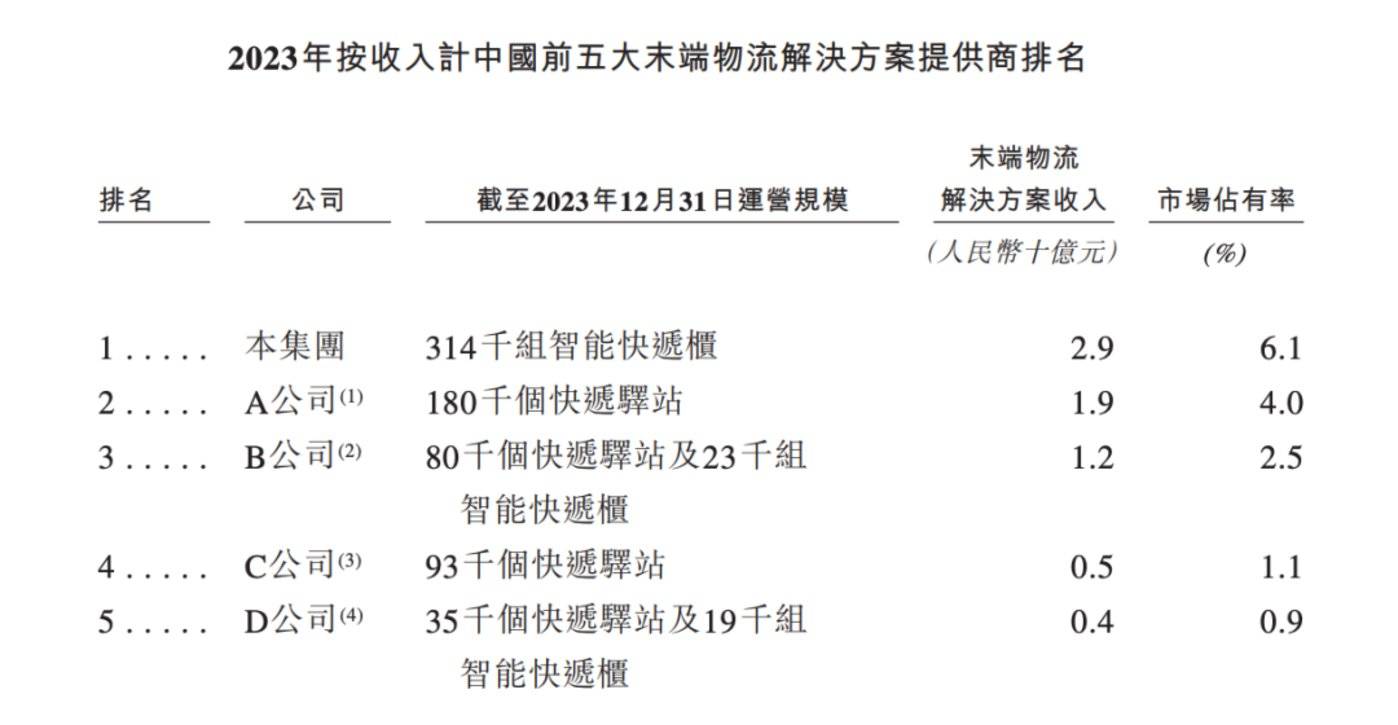

丰巢与主要竞争对手市占率,图/ 丰巢控股招股书

按照菜鸟招股书中的菜鸟驿站日均包裹处理量 8000 万计算,菜鸟驿站 2023 年总包裹处理量超 290 亿件;按照丰巢招股书快递末端配送、消费者智能交付两项业务公布的数据,丰巢 2023 年总包裹处理量近 67 亿件。

尽管包裹处理量差距很大,在末端物流解决方案行业上,2023 年丰巢却以 29 亿元营收超过菜鸟 2023 财年(2022 年 3 月~2023 年 3 月)的 19 亿元。据灼识咨询数据,2023 年丰巢行业市占率为 6.1%,菜鸟市占率为4%。

显然,两方的尚且难分胜负,缠斗仍将继续。

3、只有快递还不够,都要讲讲新故事

上市与不上市的抉择间,昔日对手面对困境,走向不同的路。

今年 3 月 1 日,《快递市场管理办法》正式实施,提出“未经用户同意擅自使用智能快件箱、快递服务站等方式投递快件的,如果情节严重,将处以 1 万~3 万元罚款”,迫使末端物流解决方案提供商们不得不放慢脚步。

“物流最后一公里”的问题如何解决,恐怕仍将在未来产生新的变数。截至目前,菜鸟驿站经营不规范、丰巢快递柜收取保管费等议题都曾在社交媒体平台上引发争议,归根结底,消费者对于菜鸟、丰巢的解决办法都存在疑虑。

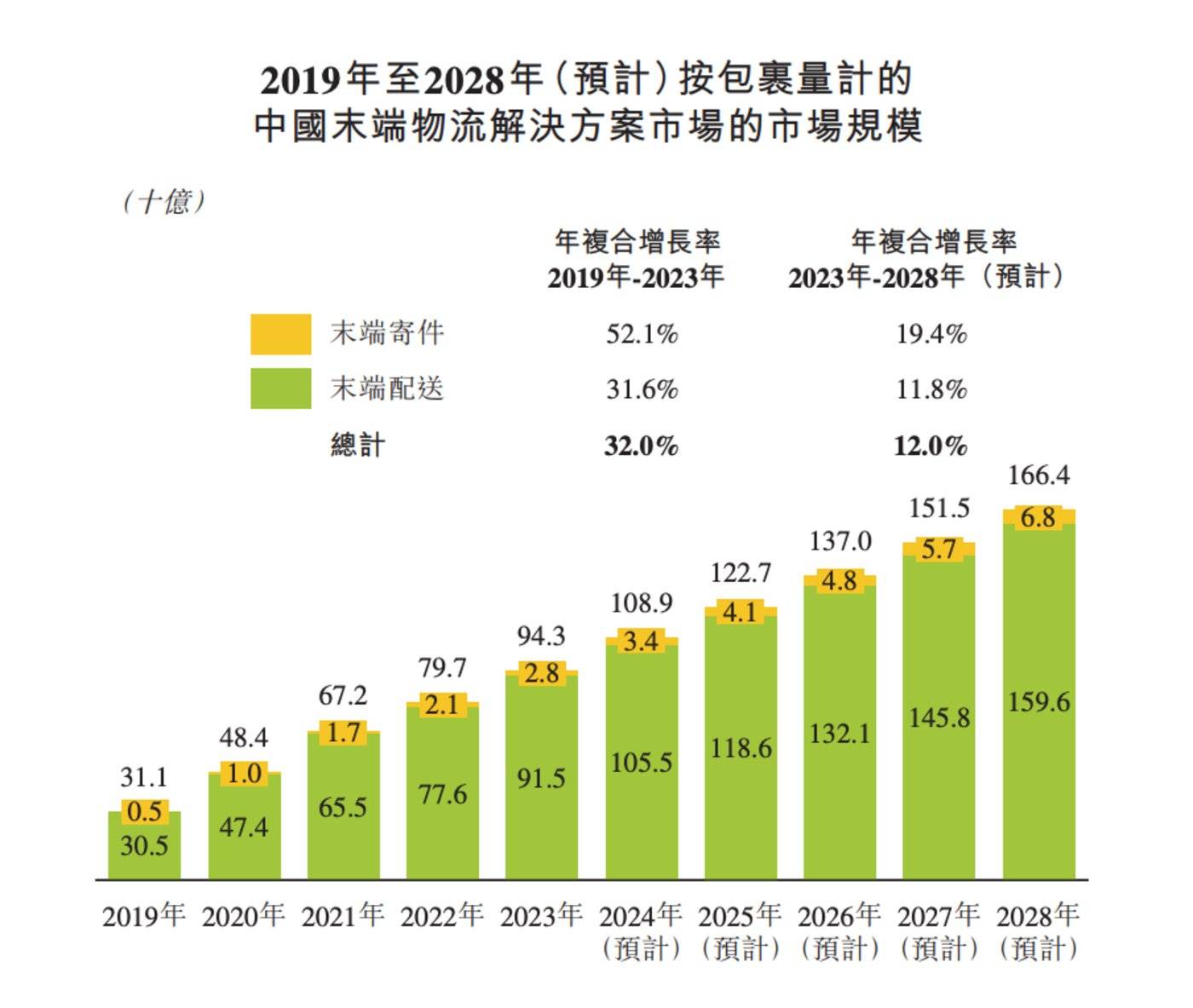

据灼识咨询数据,2023 年中国末端物流解决方案市场规模按包裹量计算达到 943 亿件,2019~2023 年,年复合增长率为 32%。但按收入计算,国内五大末端物流解决方案供应商占总体份额合计为 14.6%。

末端物流解决方案市场规模,图/ 丰巢控股招股书

换言之,这片市场虽然规模巨大,却远未成熟,难以捧出真正的龙头公司。仅靠最后一公里的快递费,菜鸟与丰巢目前都难以实现“暴富”,需要更多元的发展以求得稳定与空间。

对于菜鸟撤回上市,阿里集团董事会主席蔡崇信指出两项原因:首先,基于菜鸟在阿里的战略角色和未来规划,菜鸟要与核心业务电商深度融合;其次,当前市场条件下,菜鸟的战略价值难以在 IPO 中得到体现。

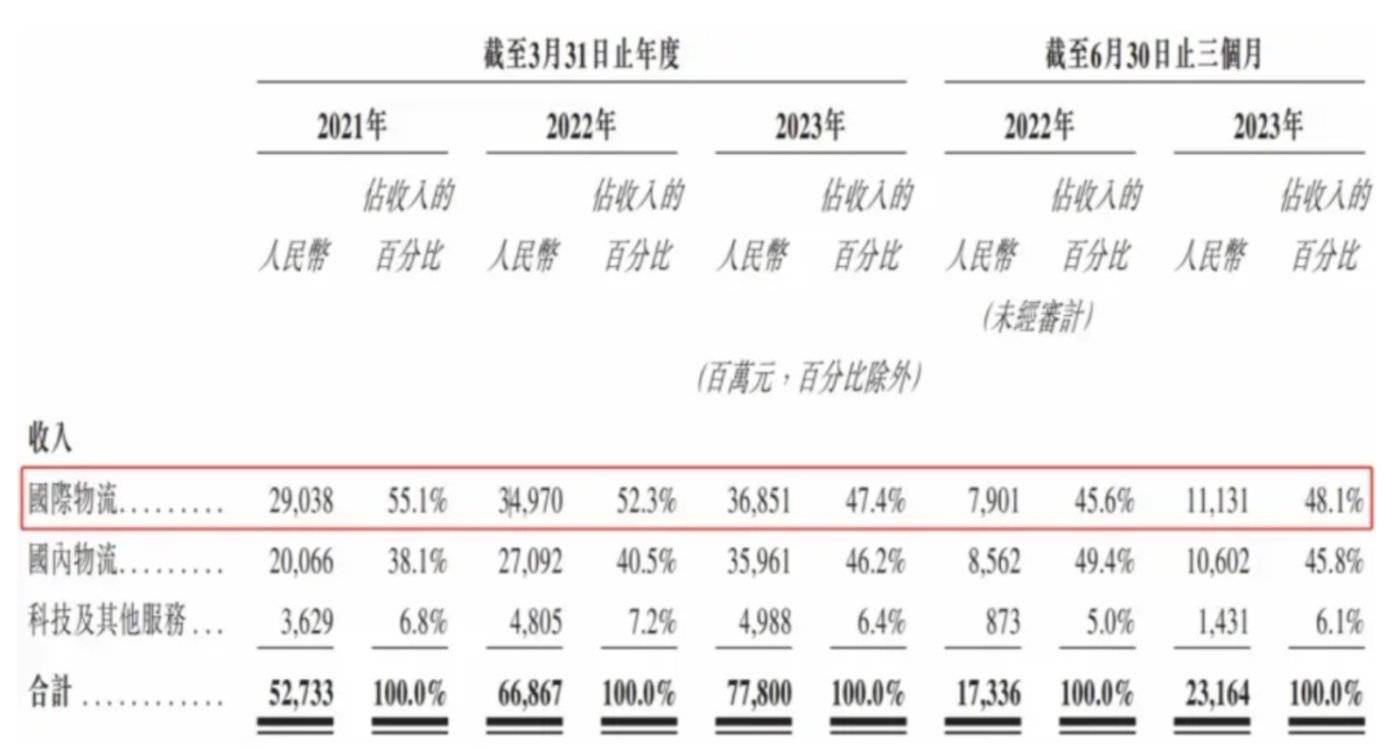

在菜鸟 2023 财年报表中,菜鸟总营收录得 778 亿元,其中国际物流、国内物流分别以 368.5 亿元、359.6 亿元营收占据第一大业务、第二大业务的位置,而包含菜鸟驿站在内的“科技及其他服务“业务营收为 49.8 亿元,营收占比为 6.4%。

菜鸟近几个财年主营业务营收,图/ 菜鸟网络招股书

截至 2023 年 6 月,菜鸟在全球范围内拥有 1100 多个仓库、380 多个分拣中心,全球网络落地 200 多个国家及地区。

不难看出,菜鸟实则以全球化物流企业的定位谋求上市。而在收到撤回指令后,菜鸟的首要目标已经从完成上市盈利,转变为补全阿里物流快递网络的不足。2023 年 6 月 28 日,菜鸟推出自营的菜鸟速递,正式入局国内快递竞争,同样符合阿里电商帝国整体发展的指向。

8 月 15 日,阿里公布 2025 财年一季度业绩,其中菜鸟营收同比增长 16%,录得营收人民币 268.11 亿元,业绩增长主要来自跨境物流履约服务带来的收入增长和运营效率提升。但与此同时,菜鸟背后“通达系”股东眼看公司上市希望落空,未来与自家快递业务展开竞争,恐怕未来将有利益纠葛浮出水面。

另外一方面,对于丰巢来说,局限于末端物流场景也并非上策。

通过前述的增值服务,丰巢选择以快递柜为基点,一举打入物品寄存、线下广告、衣物洗护、上门服务等多个领域。在招股书中,丰巢提及:“2023 年,上述衍生业务市场超千亿规模,增长潜力巨大”,凭借不同于传统服务商的独特价值,成为服务提供商的第二增长曲线。

2021 年~2023 年以及 2024 年前 5 个月,丰巢增值服务营收分别为 9.22 亿元、8.96 亿元、9.56 亿元和 4.35 亿元,营收占比分别达到 36.5%、31%、25% 及 22.9%。看得出来,该业务虽然一直保持不错的营收,增长速度却并不快。

一方潜心布局物流建设,一方积极开拓新场景,均有问题待解,菜鸟与丰巢各自有发展方向,但竞争也将持续进行下去。