定焦(dingjiaoone)原创

作者黎明

编辑魏佳

7 月 24 日凌晨,特斯拉发布 2024 年二季度财报。

二季度,特斯拉总营收增长2%,其中汽车业务营收降低7%;净利润大跌 45%,剔除“卖碳”积分的汽车业务毛利率为 14.6%,低于预期。

又是一份增收不增利的财报。财报发布后,特斯拉盘后股价大跌超8%。

在车市竞争加剧的 2024 年,特斯拉未能挣脱价格战的泥沼。现款车型降价,平价新车型未推出,自动驾驶产生的收入尚显微薄,Robotaxi 的发布确认被延期,特斯拉需要加倍努力才能拉动业绩增长。

特斯拉试图用自动驾驶的故事挽回投资者信心。马斯克在财报电话会上说,预计 FSD 年底前在中国和欧洲获得批准。这是一张诱人的大饼,只是要吃到嘴里,可能没那么容易。

盈利下滑 45%,靠“卖碳”挽回颜面

今年二季度,特斯拉实现营收 255 亿美元,比去年同期增长 2.3%,超出市场预期。

单看这个数据,特斯拉的表现似乎还不错,毕竟,今年二季度卖出去的车更少了,业绩应该下滑才对。

把数据拆开,我们发现了业绩增长的真实原因——出售碳积分的“卖碳”收入 8.9 亿美元,同比翻了两倍多;能源发电与储能业务收入 30.1 亿美元,同比翻倍;售后、二手车、车险等服务收入也增长了 21%。

而最核心的汽车销售业务,营收 185.3 亿美元,同比下降 9.3%。与之对应的是,今年二季度,特斯拉在全球一共交付了 44.4 万辆汽车,比去年同期少 2.2 万辆。销量的下滑是导致卖车收入下滑的直接原因。

让市场略感意外的是利润的大幅下滑。二季度,特斯拉经营利润 16.1 亿美元,同比减少 7.9 亿美元;净利润 14.8 亿美元,减少 12.3 亿美元,下滑幅度高达 45%。

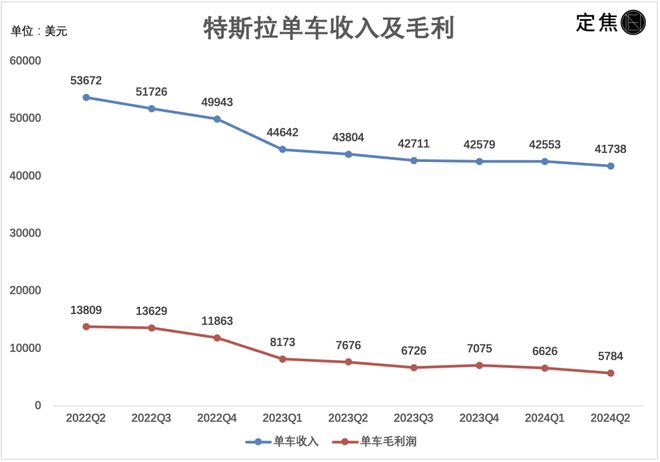

净利润下滑背后是单车利润的持续缩水。

两年前,特斯拉平均每卖一辆车能收入 5.37 万美元,去年降到 4.38 万美元,今年二季度进一步降到 4.17 万美元,创下最低纪录。这期间特斯拉没有推出售价更便宜的新车型,意味着是老款车型降价了。

降价侵蚀利润。现在特斯拉的单车销售毛利润是 5784 美元,史上最低,而在两年前,这个数字是 13809 美元。

全球所有新能源车企中,过去很长时间只有特斯拉一家公司赚钱,现在随着竞争白热化,特斯拉也变得不像过去那样赚钱了。

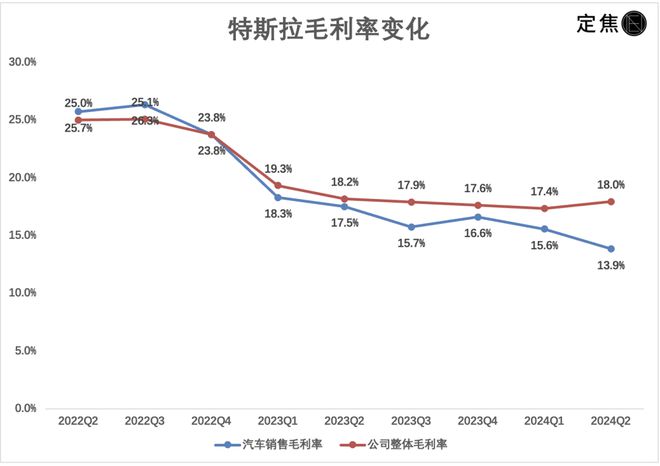

我们再看市场非常关注的另一个指标——毛利率。

二季度特斯拉公司整体的毛利率是 18%,虽然比前几年接近 30% 的水平有所降低,但放在整个汽车行业还算拔尖,而且比过去的三个季度甚至有所提升。

然而单看汽车业务的话,毛利率下滑趋势非常明显。二季度汽车销售毛利率 13.9%,史上最低。能源业务的毛利率维持在接近 25% 的高位,另外因为有一笔 8.9 亿美元的碳积分收入,这部分毛利率相当于 100%,掩盖了特斯拉汽车毛利率下滑的情况,整体拉高毛利率,让特斯拉维持了“体面”。

总体上,特斯拉目前还处在用利润换增长的趋势中,卖车毛利率的修复没有看到明显效果。

对于二季度盈利下滑的原因,特斯拉指出,除了汽车交付量减少且平均售价下降,还有来自 AI 项目的运营费用增加,以及重组的相关费用。特斯拉认为,Cybertruck 的交付量增加和能源业务增长,将拉动公司继续增长,Cybertruck 预计到今年底实现盈利。

特斯拉在有意控制成本。今年 4 月中旬时,马斯克曾发出全员邮件称,将在全球范围内启动一轮超过 10% 的裁员。这是特斯拉 2017 年以来的第 5 次大规模裁员,上一轮裁员发生在 2022 年 6 月。

老车型陷入价格战,市场期待新车型

跟中国造车新势力隔三差五就发布新车型不同,特斯拉在售的几款车都已发布多年,而且在短期内,特斯拉不会有新车型上市。这是市场不看好特斯拉的一个重要原因。

汽车是一个周期性行业。特斯拉的第一轮全球性大产品周期,来自 Model 3/Y的大规模量产,尤其是上海工厂投产后,特斯拉步入发展的快车道。

如今这一轮产品周期已进入下行阶段,仅靠这两款车,特斯拉很难再实现大的增长。

特斯拉的第二轮产品周期,寄希望于下一代造车平台即将推出的平价版车型,这款车可能会被命名为 Model 2,成本更低,价格更便宜(可能低于 20 万元),产量更大。

但目前市面上关于这款车的信息不多,特斯拉也没有公布明确的时间表。这意味着在接下来的一段时间内,Model 3/Y需要继续扛起冲量重任。

图源 / Unsplash

在二季度财报中特斯拉称,新车计划仍有望明年上半年开始生产。这些车辆将利用下一代平台以及现有平台,将能在与目前车型相同的生产线上生产。

共用现有生产线的问题有两个,一是导致新车成本的降幅可能没那么大,二是会占用现有产能。

新车上市之前,Model 3/Y在中国市场面临史无前例的竞争。中国车商从不同的细分价格带,全方位包抄特斯拉。我们见到太多新势力品牌在发布新车型时,直接将特斯拉的车型作为对标,以凸显自己的产品卖点。

比如,小米汽车在今年 3 月 28 日正式发布首款车型小米 SU7 时,雷军在现场多次提到特斯拉,并拿出多项指标和 Model 3 对比。小米 SU7 与 Model 3 是直接竞品,标准版定价 21.59 万元,就比 model 3 低 3 万。

面对中国车商的竞争,特斯拉没有太多应对办法,唯一的武器是调整价格。

小米 SU7 上市三天后,特斯拉对国产 Model Y 全系涨价 5000 元。半个多月后,特斯拉又对 Model 3/Y/S/X全系在中国大陆地区降价 1.4 万元。

整个二季度,特斯拉在中国市场的价格相比一季度进一步降低。全球范围内,特斯拉的单车售价整体继续降低。

对于中国消费者而言,特斯拉的车依然是标杆,可以“闭着眼睛订”。但现在他们有了更多选择,在相同的价位,他们能买到配置更好、功能更多样、服务更个性化的国产车。这让特斯拉在中国不再吃香。

FSD 年底入华,Robotaxi 推迟至 10 月发布

除了新车型,特斯拉能否翻盘的最大变量是自动驾驶。也有人认为,特斯拉的第二轮产品周期,或来自自动驾驶的推进。这方面它有两大抓手,一是 FSD,二是 Robotaxi。

FSD 是特斯拉 2021 年推出的自动驾驶选装套件,支持用户选择一次性买断,或按月付费。相比 AP 和 EAP,FSD 是特斯拉最高等级的辅助驾驶套装,除了能提供自动变道、自动泊车、智能召唤等功能,还能识别红绿灯并在城市街道中自动辅助驾驶。

这为特斯拉开辟了另一大收入来源——卖车的收入是一次性的,但卖软件却可以成为一个长久的生意。

软件具有明显的边际效应,毛利率极高。特斯拉曾透露,FSD 的毛利率高达 90%。因此,如果特斯拉能提高 FSD 的订阅率,将明显提升公司的变现率,打开利润增长的空间。

这几年特斯拉一直在推广 FSD,套路是先向用户推送免费 FSD 体验,一般是限时 30 天,过期了要继续使用就得付费。

然而特斯拉 FSD 的订阅率数据,特斯拉一直未对外公开。今年 5 月曾有人引用信用卡数据提供商 Yipit 的数据称,在获得 FSD 一个月免费试用的特斯拉美国车主中,只有2% 的人在试用期结束后真正订阅了该服务。随后马斯克在X上发帖称,特斯拉 FSD 软件在美国车主中的订阅率远高于2%。

图源 / Unsplash

不选择订阅 FSD 的特斯拉车主,要么是觉得服务的附加值低,要么是觉得不划算。

FSD 的订阅费不便宜,过去两年一直在降价。比如在美国,FSD 的买断价格在去年从 1.5 万美元降至 1.2 万美元,降幅达 20%,今年 4 月又将每个月的订阅费用从 199 美元降至 99 美元,降幅高达 50%。在中国,FSD 的买断价格为 6.4 万元人民币。

光靠降价还无法打动特斯拉车主,关键得在技术上突破。

现在,特斯拉就处在技术突破的临界点上。特斯拉在 3 月底向北美部分用户推送了 FSD V12 的最新版本,正式摘掉了“Beta”帽子。新版本的威力在于,用上了“端到端神经网络”, 高速、城区智驾全面切换为端到端方案。根据马斯克的说法,从即将推出的 12.5 版本开始,特斯拉 FSD 将允许用户戴着太阳镜使用该功能。

市场对新版本 FSD 寄予厚望,如果落地效果惊艳,或将改变整个自动驾驶行业的竞争格局。

此外,中国市场或将成为特斯拉 FSD 的一大增量。马斯克在 4 月访华,被认为在推动 FSD 落地中国,马斯克说过,“特斯拉可能很快向中国用户提供 FSD”。在二季度财报中,马斯克说,预计 FSD 年底前在华获批。

特斯拉还在布局无人驾驶出租车 Robotaxi,不过进度有所推迟。之前马斯克计划在 8 月 8 日发布 Robotaxi,现在因为原型车设计原因被推迟到了 10 月。百度的萝卜快跑最近爆火出圈,抢走了不少风头,特斯拉的 Robotaxi 实力如何,还得过几个月才能揭晓。

*题图来源于 Unsplash。