文/陈锋

编辑/子夜

价格战白热化的一季度,理想、蔚来、小鹏扛住了吗?

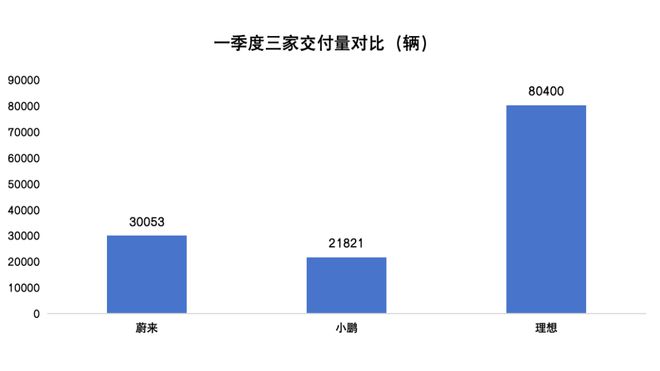

从交付量来看,一季度蔚来的交付量为 30,053 辆,同比下滑 3.2%;小鹏的交付量为 21,821 辆,同比增长 19.7%;理想的交付量为 80,400 辆,同比增长 52.9%。

一季度三家车企交付量对比,连线 Insight 制图

由此来看,理想和小鹏的销量增长状况优于蔚来。销量与营收、盈利状况息息相关。

从三家的成绩单来看,理想和小鹏的总收入呈现增长趋势,而蔚来出现同比下滑。从盈利情况来看,一季度,Non-GAAP 下,蔚来亏损了 49.03 亿元、小鹏净亏损了 14.1 亿元,理想则盈利 13 亿元,依然是三家中盈利能力最好的一家。

在一季度的内卷之中,各家也在调整自己的战略,如三家都打出了降价牌,同时也开始了新一轮的投入。

从市场竞争维度来看,新能源汽车行业已经进入到关键的比拼阶段,市场正加速进入优胜劣汰的竞争周期;从技术维度来看,智能驾驶成了影响人们决策的重要因素,高阶智驾加速落地,端到端大模型也在加速上车等。

换言之,在市场和技术的双重驱动下,车企面临的是一场综合实力的较量。不仅要拼当下的销量,也要把握好接下来的新车布局和推出节奏,还要比拼盈利能力,更要比拼技术实力。

因此,未来怎么赚钱,要看现在车企们怎么花钱,把精力和资源用在何处。今年注定是竞争激烈的一年,车企的每一分钱,都要用在刀刃上。

1、内卷的一季度,理想、蔚来、小鹏的业绩在分化

从主要财务数据来看,理想是三家中表现最好的一家。

营收侧,一季度理想录得营收 256.3 亿元,同比增长了 36.4%;蔚来营收为 99.09 亿元,同比下降了 7.2%;小鹏营收 65.48 亿元,同比上升 62.3%。

利润端,一季度,理想实现净利润 13 亿元。小鹏和蔚来则仍处于亏损中。

从净利润的变化趋势来看,蔚来的亏损在进一步扩大,净亏损额同比增长了 18.1%;理想的净利润额实现了小幅下滑,比去年一季度的 14 亿元少了 1 亿元;小鹏汽车的净亏损则实现了同比收窄,去年同期为 22.1 亿元。

由此对比来看,一季度,三家之中蔚来当前的局面最为严峻,小鹏呈现出了回暖迹象,理想则较为稳定。

将时间线拉长来看,理想已经连续六个季度实现盈利,蔚来 2023 年净亏损了 207.2 亿元,同比增长了 43.5%;2023 年小鹏净亏损了 103.8 亿元,同比扩大了 13.6%。

财务状况影响着它们的现金流,理想的现金流目前较为充沛,截至 3 月 31 日为 989 亿元。截至 3 月 31 日,蔚来的现金流为 453 亿元,小鹏则为 414 亿元。

基于上述情况,目前三家公司在资本市场的表现也呈现出了分化:

从市值来看,理想维持在 210 亿美元上下,蔚来的市值为 98.51 亿美元,小鹏的市值为 74.92 亿美元。

回过头看,三家车企的这种业绩分化,本质上源于各自在产品策略、经营策略、业务集中度上的差异。

我们先来看理想,理想维持较好的盈利状况,出于其一开始选择了增程式路线,以及吸引了一大波家庭购车群体。

在新能源汽车发展初期,无论是增程式混动技术路线还是家用场景,都不被市场看好。但理想汽车创始人李想当时发现,家庭用户占 20 万元以上汽车市场的 81%,并且市场还在高速增长。与此同时,李想认为行业发展初期,纯电动车会进入到补能短板,他把家庭用户的用车场景拆解为市内、长途这两大类,增程式路线正好能兼顾到这两大场景,即“城市用电、长途用油”。

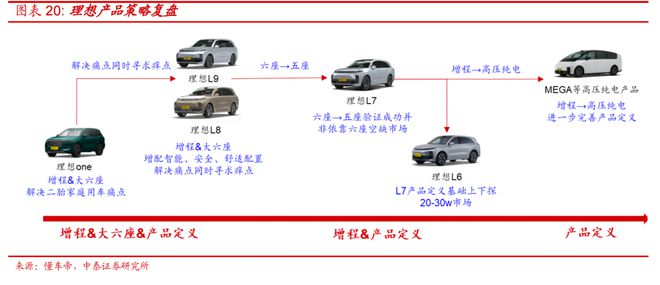

在经营策略上,理想也选择了相对业内玩家更加谨慎、稳健的策略。

直到 2022 年 6 月 21 日,理想才推出了旗下第二款量产车型理想 L9。同一时期里,蔚来已经相继发布并交付了 ES8、ES6、EC6、ET7 等多款量产车型,包括了中、大型 SUV 和轿车车型,小鹏也已经发布并交付了 G3、P7、G3i、P5 等多款车型。

图源中泰证券

理想的优势很明显,这也是为何今年它能够迅速回调战略重心,稳住局面的原因。在经历了首款纯电车型 MEGA 发布的波折后,理想适时放缓了纯电车型的发布节奏,将产品重点放回到了理想L系列。

再来看小鹏,小鹏改善自身财务状况,靠的是合作伙伴。

去年,小鹏与大众签订技术框架协议,两者的合作已经产生收益,今年一季度,小鹏的服务及其他收入为人民币 10 亿元,即平台、软件战略技术合作有关的技术研发服务。

小鹏汽车董事长何小鹏在业绩电话会议中表示,第一季度记录了数亿元与大众合作的平台软件服务收入,这种收入具有经常性,且毛利率很高,因此预计未来每个季度都会继续记录此类平台和软件技术服务收入。

靠这个方法,小鹏也算是找到了新的营收途径,获得更多资金投入新的业务。目前,小鹏已经发布子品牌“MONA”,在飞行汽车的投入也在持续。

三家之中,蔚来的压力大一些。在价格战之中,蔚来的车卖得更便宜了,因此,今年一季度,蔚来的单车收入降至 27.9 万元,而蔚来的其他业务,包括电池、充电桩等配套业务和服务,尚未到达盈利点,毛利率为负。

从蔚来的差异化服务——换电业务来看,蔚来汽车创始人李斌在一季度财报电话会上提到,“换电站如果每天 60 单即可盈亏平衡,目前每天在 30 单左右。”

蔚来也在调整战略,通过降价和提高算力、智驾能力,今年 4 月和 5 月,销量有所回暖。同时,它也发布了售价更便宜的子品牌“乐道”。

蔚来的资金压力依然不小,未来一段时间内,依然需要融资输血。去年 12 月,蔚来获得了阿布扎比投资机构 CYVH Holdings 约 22 亿美元的战略投资。而未来,它还要继续讲故事,吸引新的投资者。

2、销量大战:谁在领跑,谁在回暖?

从交付量维度横向对比,今年一季度,理想的表现同样是更好的一家。

一季度,理想卖出了 80400 辆车、蔚来卖出了 30053 辆车、小鹏卖出了 21821 辆车。

再拆开来看各家的销量走势,理想处于领跑位置,小鹏在加速回暖,蔚来则处于阵痛期。

一季度,理想在销量上的同比增速最大,为 52.9%,小鹏也增长了 19.7%,蔚来则是下滑了 3.18%;从环比数据来看,三家下滑幅度都不小,理想环比下滑了 39.00%、蔚来环比下滑了 39.95%、小鹏环比下滑了 63.74%。当然,很大程度上,这与去年四季度车企交付量的高基数有直接关系。

整体来看在交付量层面,当前理想已经迈入稳定增长的良性周期,蔚来和小鹏则仍处于波动之中。

不过从四、五月份的销量来看,蔚来和小鹏已经呈现出明显的回暖迹象。蔚来这两个月的销量分别为 15620、20544 辆,小鹏则分别为 9393 辆、10146 辆。

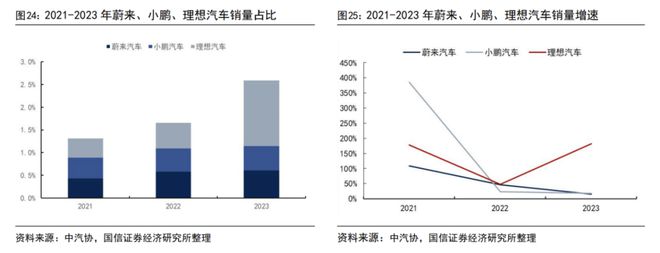

值得注意的是,拉长视角来看,三家的这种局面已经持续了一段时间——2022 年下半年理想陆续交付 L9、L8 等车型后,销量优势开始加速体现。在那之前,三家的交付量整体处于交替领先局面。

三家车企的销量增速,图源国信证券

以 2023 年为例,理想共交付了 376030 辆车,比蔚来和小鹏加起来的交付量还要多。

事实上,由于所处赛道不同,三家车企销量的加剧分化,存在现实因素。

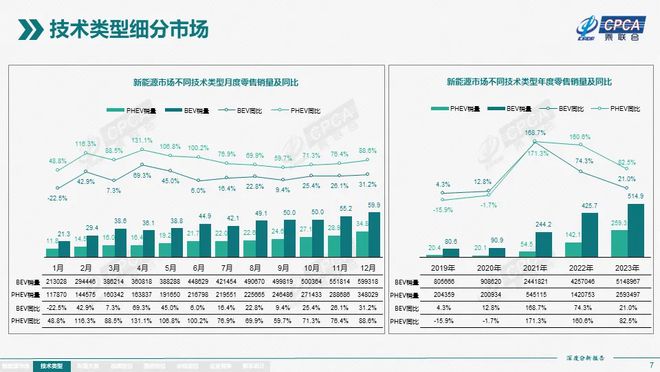

一方面,过去两年,插电式混合动力(含增程式)车型的销量增速,要远高于纯电车型。2022 年插电式混动汽车销量同比增速高达 151.6%,高出纯电动汽车 70 个百分点;2023 年,插电式混合动力汽车又同比增长了 84.7%,纯电动汽车的增速则为 24.6%。

在这背后,2022 年纯电汽车市场遇到了上游电池原材料价格暴涨的挑战,同时新能源汽车购置补贴逐渐退出;再到 2023 年,新能源汽车财政补贴进一步完全退出,插电式混合动力汽车优势显现。

另一方面,虽然中国新能源汽车市场纯电车型的销量规模更大,比如 2023 年国内纯电车型的销量为 668.5 万辆,相比之下插电式混合动力车型的销量只有 280.4 万辆,但纯电市场的角逐车企更多、市场竞争更加激烈。

图源乘联会

上述背景下,理想汽车能够吃到赛道红利,而蔚来和小鹏,则要在更激烈的竞争局面下抢市场。

不过从另一个层面来看,三家销量的加剧分化,也与它们自身的经营密切相关。

简单来说,在行业格局尚不稳定的竞争态势下,理想表现出了较强的韧性。

理想遇到了最大的竞争对手华为。2022 年 7 月华为发布问界 M7 后的三天里,订单量就超过了 6 万辆,这直接影响到了理想的销量表现,当年 8 月,理想的销量跌到了 4571 辆,跌幅超过了 50%。但理想迅速应对,采取了包括变相调低理想 ONE 价格、提前交付新车型 L9、将理想 ONE 换代车型 L8 发布时机提前等等,稳住了局面,并在 2023 年交出了强势销量。

相比之下,蔚来和小鹏过去一段时间里都处于车型更新换代的周期中,但小鹏遭遇到 G9 风波后陷入了一段时间的销量低迷期,蔚来在去年4-5 月的产品换代期间也一度“无车可卖”,销量环比几乎腰斩,低于一万辆红线。

这些情况在今年都得到了缓解,通过新的子品牌和更多车型,小鹏和蔚来也在重新加速,这也意味着今年的战场里,理想、蔚来、小鹏的竞争会在更多维度中展开,你追我赶的局势将更为白热化。

3、未来,依旧是一场研发投入的技术硬仗

进入到 2024 年以来,“内卷”,是新能源汽车行业最核心的关键词。

其中,短期视角来看,行业层出不穷的价格内卷,是影响车企销量走向和利润率的重要因素;但长期视角来看,技术内卷,或许才是推动行业格局走向的关键。

技术内卷,核心是智能驾驶之争。

华西证券此前在一份研报中指出,智驾目前已经有效影响消费者购车决策,未来能够找准差异化卖点、技术领先的头部车企,将在“标配智驾”时代形成差异化,并保持两年以上的领先优势。

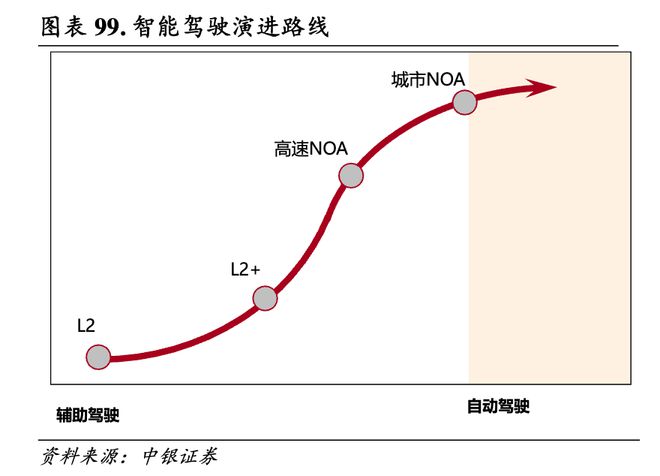

围绕自动驾驶技术研发,过去 20 年里,全球范围内的一众玩家投入了大量的资源,探索了多条不同的技术路径,但至今仍未跨越过 L2 级辅助自动驾驶这一等级。

今年以来,车企间围绕智能驾驶的内卷主要集中在城市 NOA(自动辅助领航驾驶),其被认为是 L2 级辅助自动驾驶的最后一役,是自动驾驶从 L2 跨越到 L3 的关键一步。

图源中银证券

在这一层面,理想、蔚来、小鹏也处于你追我赶的阶段。

以城市 NOA 的落地进展来看,目前小鹏处于领先地位。今年 3 月,小鹏汽车的 XNGP 城市 NOA 在 246 个城市开放。

相比之下,蔚来和理想处于追赶阶段。

蔚来 4 月份面向 Banyan·榕智能系统用户(近 23 万名用户),全量推送了全域领航辅助 NOP+ 城区路线;去年 12 月,理想向 Max 版车型用户推送了 AD Max 3.0 平台的 5.0 正式版本,实现了 NOA 和 LCC(全场景辅助驾驶),覆盖了全国高速和环线及 100 个城市,目前其 AD Max 3.0 平台的无图版智能驾驶 NOA 处于在千人公测中,预计在今年三季度面向全国开放,将不再受城市限制。

值得注意的是,6 月 8 日,李想在 2024 中国重庆论坛上透露,理想计划在 2024 年底或 2025 年初,向批量用户推出有监督的自动驾驶系统,为 L3 级自动驾驶,他还判断,无监督的自动驾驶可在三年内实现。

据李想介绍,理想的这套系统将基于两个模型——一个是“端到端”模型,另外一个是一套视觉语言模型。理想汽车在 2023 年 9 月组建了专门的自动驾驶团队,启动了“端到端”架构研究,李想透露,公司目前已经在研究测试的“端到端”系统可达到目前城市高阶智驾的上限水平,同时不使用高精地图。

不难发现的是,围绕智驾能力,理想的布局力度在加大、速度也在加快。

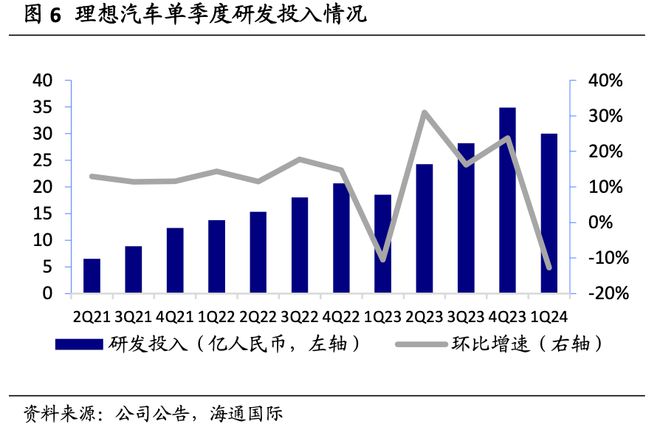

这一点,从理想不断增长的研发投入可见一斑。今年一季度,理想的研发费用为人民币 30 亿元,同比增加了 64.6%,同期小鹏的研发开支为 13.5 亿元、蔚来为 28.64 亿元。

图源海通国际证券

可以预见,未来随着自动驾驶技术不断纵深,车企面临的研发投入只会越来越高,这种情况下,如何更好地平衡好成本,也是车企需要具备的一项关键能力。

我们看到,基于这一点,在保持长期高研发投入的前提下,车企们正在探索出不同的技术路径。

比如理想选择了核心技术自研,但与国内供应商合作,通过联合开发的方式来实现研发量产化应用和效率提升;目前智驾技术走在前列的小鹏,则是率先实现了智能化技术输出,通过与大众集团的合作,来降低智驾研发的均摊成本。

长远来看,对新能源汽车赛道的每一家企业而言,无论选择哪一条路径,最重要的是,能不能真正做到在智能驾驶上建立起技术壁垒,而这绝非一日之功。

与此同时,车企们接下来要比拼的,又绝非仅仅是技术——当下,行业的淘汰赛还在加剧,每家车企都走到了最紧要的关头,能否持续占据更多市场,考验的是谁对市场趋势的把握更好、谁犯的错更少、谁的技术实力够硬、谁的规模效应最强,等等。

从这一角度出发,综合来看,已经呈现出分化趋势的三家车企中,理想目前的现金流最充足,因此有加大研发投入的实力。从它目前的投入来看,它更聚焦于提升技术实力,要靠技术提高产品力,从而拉动销量。

而蔚来和小鹏则更聚焦于用“性价比”拉动销量,从子品牌的定位和价格来看,它们急需在今年“以价换量”。

何小鹏透露,从今年三季度起,小鹏将会开启三年内推出超 10 款新车型的强产品周期,而这其中,十多万的车型也将承担走量的任务。而据李斌透露,蔚来的子品牌萤火虫也将推出 10 多万的精品小车。

这意味着,在今年剩下的几个月里,赛道会更加热闹,比拼更将在更广阔的市场展开。各家的重心不同,策略各异,但承受的压力都不小,因此,无论是谁,都不能松懈。

(本文头图来源于理想汽车官方微博、蔚来官方微博和小鹏汽车官方微博。)