如同去年一样,今年的国内车市开局依旧战况激烈,但焦虑的氛围明显更浓。年初比亚迪“荣耀版”的推出,拉开了新一轮价格战的序幕,再加上小米汽车的入局,使得原本停留在单一维度的价格竞争,演变成了“价格”与“营销”的双重比拼。

众多汽车品牌纷纷抱着首战即决战的心态,挥舞着价格屠刀,更有车企领导亲自下场直播,力争博取更大的市场份额。但不可否认的是,在这样的背景之下,车企的盈利能力也面临着前所未有的挑战,甚至“赔本卖车”更是逐渐成为了业内共识。

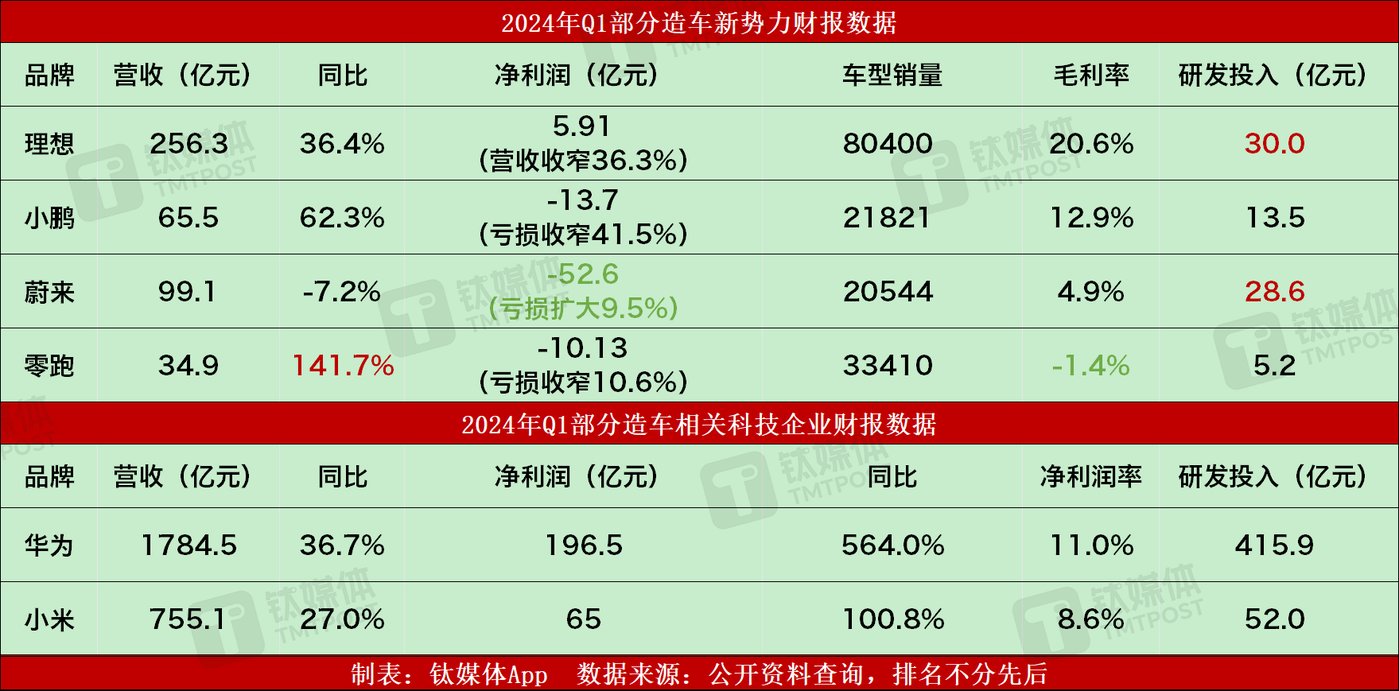

而这一点,在各家造车新势力的 Q1 财报中,也能很容易的窥见端倪。

华为、小米:新玩家已经“上岸”?

“在智能电动网联汽车里面,全世界 NO.1 的卷王是比亚迪,因为它有超低成本的能力,而鸿蒙智行不善于卷价格。”这是华为常务董事、终端 BG 董事长、智能汽车解决方案 BU 董事长余承东在 2024 未来汽车先行者大会论坛上的发言。

一边是余承东高喊着“不要再和比亚迪拼价格啦!”,而一边则是华为智选车 BU 业务在今年一季度首次实现扭亏为盈。

这种强烈的反差感,也让华为以及赛力斯,成为本季度造车新势力财报当中最具看点的一份。

华为官方 4 月 30 日发布的财报显示,2024 年一季度华为实现营业收入约 1784.5 亿元,同比增长 36.66%;归母净利润约 196.5 亿元,同比增长约 564%,净利润率达 11%。而智能汽车解决方案业务实现销售收入 47 亿元,同比增长 128.1%,也成为其中一大亮点。

该业务的盈利速度,也大大出乎了此前的行业预测,甚至就连余承东自己也没有太多“准备”。

2022 年年底,余承东还曾诉苦称,智能汽车是华为业务中唯一拖后腿的项目,三年“烧掉”217 亿元。2023 年初,彼时的余承东还希望汽车业务板块到 2025 年可以盈利,未来 2 年至 3 年,将是智能网联汽车窗口期,华为必须抓住最后的时间窗口。

显然,华为汽车业务盈利能力的好转,其直接动力就是源自智选车业务下的问界新 M7 的热销。无独有偶,赛力斯也在跨过持续近半年的产能缺口之后,首次实现了业务盈利。

“起死回生,真不容易!”这是余承东对问界在 2023 年表现发出的感慨。根据此前财报,2020-2023 年赛力斯净亏损分别为 17.29 亿元、18.24 亿元、38.32 亿元和 24.50 亿元。也就是说,赛力斯四年间,总共亏掉了近百亿元。

而当季财报显示,赛力斯一季度营收达 265.6 亿元,同比增长 4.2 倍;净利润 2.2 亿元,同比增长 1.4 倍;毛利率升至 21.5%,已超过特斯拉当季度 17.4% 的毛利率水平。在历经 4 年亏损,累计赔掉近百亿元后,赛力斯也终于实现扭亏为盈。

究其原因,主要还是因为赛力斯一季度交付放量带来的规模效应提升。数据显示,赛力斯一季度新能源汽车累计销量达 94825 辆,同比增长 374.77%。而在其中,贡献最多的自然是问界系列,在赛力斯一季度销量中贡献度近九成。

由此,业界普遍认为,此番过后赛力斯将进入新一轮上行通道。但从另一方面来说,赛力斯目前的业务仍旧高度依赖华为的支撑。

站在华为的角度,随着问界、智界,乃至享界系列车型的热销,未来华为智选车业务也将持续围绕鸿蒙智行加速与车企合作。接下来,随着智选车业务的铺开,合作车型日渐增多,“全力奔跑”的华为或许需要着重考虑的是,如何协调好合作的车型。

但同时,在小米汽车入局之后,余承东在汽车领域的流量战术,也迎来了它的“最强对手”。

诚然,雷军以及小米汽车在造车圈的流量能力,给传统车企展示了一些来自科技圈的营销震撼。但意外的是,小米汽车在业务端的大力投入,也让一众造车新势力狠狠地羡慕了。

造车需要重资投入,这在业内不是什么秘密。但大量的资本砸下去,也不能保证一定能造出车来,这同样也是事实。

财报显示,2022 年到 2024 年第一季度,小米向汽车业务投入的总金额已达 121 亿元,逐年递增。2022 年投入 31 亿元,2023 年投入 67 亿元,2024 年第一季度投入 23 亿元。

而更重要的是,斥砸重金造车的小米,不仅没有让公司的经营承压,业绩反而变得更佳。

今年一季度,小米实现营收 755 亿元,同比增长 27%;净利润增长 100.8%,增长至 64.9 亿元,创下历史新高。小米集团整体毛利率为 22.3%,同比上升了 2.8 个百分点。

以智能手机为主的三大业务的稳定增长,现阶段足以支撑小米对烧钱的汽车业务的持续投入。在财报电话会上,小米集团总裁卢伟冰透露,从第二季度起,小米将在财报中开始公布一些与汽车业务相关的具体数据。

充足的现金储备,是小米汽车在这场愈发内卷的车市中,有可能“卷”出来的底气所在。而从首款车型小米 SU7 交付以来的市场表现来看,小米汽车业务的盈利速度,恐怕也会快于很多先发的造车新势力。

理想、零跑:做增程的,都赚到钱了?

既然两位新玩家已经逐步“上岸”,那么,一众老玩家的“抗压能力”如何呢?

随着新能源汽车市场的消费升级,这两年国内的头部造车新势力也分为了两派,一边是较为传统的“纯电派”,而另一边姑且可以称为“增程派”。

曾几何时,增程还被业内普遍称为落后的技术,但如今动力电池成本的下降以及“大电池”方案,将增程车型抬到了一个全新的高度,更由此带动了整个“增程派”的业绩。

今年 3 月,造车新势力销量榜单中,问界、理想、零跑这三家以增程为主(有一定占比)的品牌成功霸榜前三,当月分别售出了 31727、28984、14567 台。

彼时更有业内人士表示,今年什么车卖得最好?市场早已经“用脚投票”给了增程车。

纵观国内车企,现在就连奇瑞和比亚迪都或多或少地开始涉猎增程式技术,长安、北汽、东风也相继下场,似乎就只有长城一家大厂还没有使用过增程动力了。

要知道,增程式车型本就有着价格优势,如果再通过降价促销来打击纯电车型,似乎纯电车型就只能在降价的路上越走越远了。

但就是在这样的背景下,以增程闻名业界的理想汽车,Q1 的财报却意料之外地“翻车了”。

财报发布当日,财报会议还没有结束,关于理想汽车下半年不会推出纯电产品的消息,就在圈子里传开。或许这也在很大程度上,揭示了理想 Q1 业绩远远不及预期的核心原因。

“今年以来,我们面临内部经营和外部环境变化的多重挑战,一季度的表现与年初的预期有所差距。”理想汽车董事长兼 CEO 李想 2024 年第一季度财报业绩电话会上坦言。

财报显示,第一季度理想汽车营收为 256.34 亿元,同比增长 36.4%,环比下降 38.6%;净利润为 5.91 亿元,同比下降 36.7%,环比下降 89.7%。毛利率方面,理想汽车今年第一季度为 20.6%,而 2023 年第一季度为 20.4%。车辆毛利率为 19.3%,环比下降 3.4 个百分点。

不可否认的是,在今年 2 月公布 2023 年度财报时,理想汽车曾预计 2024 年第一季度营收为 312.5 亿元至 321.9 亿元,显然这一成绩远不及预期。

而不及预期的还有——销量。理想汽车曾预计第一季度交付量为 10 万至 10.3 万辆。但最终财报显示,第一季度理想汽车共交付新车 80400 辆,同比增长 52.9%,环比下降 39%。

另一个值得注意的是,理想汽车第一季度的经营利润转亏,从 2023 年第一季度的 4.05 亿元,降至经营亏损 5.85 亿元,不仅与此前市场预期的 10 亿经营利润形成了鲜明的对比,也终结了连续四个季度的经营盈利。

距离 2 月份理想汽车交出一份让行业无不羡慕的年报仅三个多月的时间,由 MEGA 引发的舆情、销量等问题在理想汽车身上接连发生,一季度的财报也远不及预期。

对于理想汽车来说,或许这不仅仅是一份财报,也是一个警钟。像 MEGA 这样的路线错估,理想不能再犯第二次了。

同样,今年一季度,被“敲响警钟”的还有零跑汽车。

去年,通过押注增程路线,一场“豪赌”之后,零跑汽车挺过了其最艰难的业务周期,更是在港股上市一年后,第三季度毛利率达到 1.2%,首次实现了毛利率转正。

然而,对于现阶段的零跑来说,想要实现稳定盈利似乎也有些困难。在资本市场更为关注的毛利率方面,零跑汽车的毛利率继 2023 年首度实现全年毛利率转正后,今年第一季度也再度跌回-1.4%,较 2023 年一季度的-7.8% 有所改善,但不及 2023 年第四季度的 6.7%。

而对于毛利率的变化,零跑汽车在财报中解释称,毛利率环比减少是因为 2024 年一季度对 2023 款全系车型的促销以及销量下降导致的单车制造成本上升。换句话说就是价格战打得“太猛”,导致毛利率下降。

不过,好在业绩端,零跑还是吃到了增程车型所带来的红利的。一季度财报显示,零跑今年第一季度实现营收 34.86 亿元,同比增加 141.7%,环比下滑 33.9%;净亏损为 10.13 亿元,去年同期为 11.33 亿元,上一季度则为 9.55 亿元。

零跑方面表示,今年第一季度营收的同比增长主要得益于产品逐步得到市场认可,以及更丰富的产品矩阵带来的销量提升。更直观来看,就是 Q1 交付量为 33410 辆,同比大幅增长 217.9%。

“2024 年零跑汽车的目标是能够实现5%-10% 的毛利率,2024 年我们还会有一定的亏损,但希望能维持正向的经营性现金流。”零跑汽车创始人朱江明此前就曾表示,他希望零跑汽车 2024 年的销量排名在造车新势力阵营中能够至少再前进一位。

但不得不说,面对以比亚迪为首的 10-20 万级别市场角逐,或许接下来,零跑的更多重心将放到海外市场的拓展上。就在 5 月 14 日,Stellantis 集团与零跑汽车按 51% 比 49% 比例成立、并由 Stellantis 集团主导的合资公司零跑国际正式成立。

而通过与 Stellantis 集团的合作,零跑汽车无须在海外建立生产基地和销售渠道,便可以“轻资产”模式快速开展海外业务,有利于获得部分海外市场的卖车收入,加速形成规模化优势,从而摊薄制造成本,进而实现稳定的毛利率转正。

蔚来、小鹏:被“寄予厚望”的二季度

虽说,如今理想凭借着其独特的增程路线选择,已经与曾经的两位“伙伴”拉开了一定差距。不过,业内依然习惯用“蔚小理”,来将他们放在一起比较,而这三家也代表了三种不同的公司战略和经营理念。

除了理想靠增程和家用元素破局之外;小鹏汽车押注自动驾驶、人工智能,目标是通过颠覆性技术站稳脚跟;而蔚来的服务体系,试图用更广泛的业务布局,达成与用户的深度绑定。

而今,在不同经营策略引领下,另外两家也走到了一个全新节点。

Q1 财报发布之后,小鹏汽车股价应声大涨,当天美股涨幅一度超过 20%,港股也上扬了 13%。而之所以有这种反响,不外乎是小鹏汽车给予了资本市场对于其未来更多的信心。

首先在业绩上,财报显示,2024 年1-3 月,小鹏实现总收入 65.5 亿元,同比上升 62.3%。同期净亏损为 13.7 亿元,但是较 2023 年同期收窄 41.5%,较销售业绩更好的上个季度也只多亏损了 0.2 亿元。

而在其中,值得关注的是,小鹏汽车 2024 年第一季度服务及其他收入为人民币 10.0 亿元,较 2023 年同期的 5.2 亿元增长 93.1%,并较 2023 年第四季度的 8.2 亿元增长 22.1%。而这一增长主要是由于 2024 年第一季度,与大众汽车集团进行的平台与软件战略技术合作相关的技术研发服务收益。

也就是说,小鹏汽车已经能够靠平台和软件技术授权服务,获得不菲的收入。

并且,这部分收益改变了只靠卖车呈现出的不算好看的经营业绩。如果仅看汽车销售,小鹏汽车 Q1 的毛利率仅为 5.5%,但如果算上技术服务费,小鹏汽车一季度整体实现毛利率 12.9%,较 2023 年同期的 1.7% 实现了大幅增长。

而且,小鹏汽车董事长兼 CEO 何小鹏表示,和大众的合作产生的收入并不是一次性收入,这部分收入未来每个季度都会有,而且二季度更多。此外小鹏汽车和大众于 4 月 17 日签订的电子电气架构技术合作,产生的技术服务费用也将在下半年的财报中有所体现。

可以说,相较财报表现带来的显著提升,技术授权收入对小鹏汽车商业模式的隐性改变,才是外界看好小鹏汽车的根本原因。

在财报电话会上,何小鹏也强调称:“小鹏汽车的战略将不会像以前一样,仅仅着眼于销量增长,在这么卷的市场里面会更追求高质量、高效率,全面提升公司综合能力,使长板更长,且没有短板。这样才能够在长跑里面获取更大的规模和利润。”

根据财报指引,小鹏汽车预计二季度的汽车交付量将在 2.9 万-3.2 万辆之间,同比增加约 25.0% 至 37.9%;二季度总收入将在 75 亿元至 83 亿元之间,同比增加约 48.1% 至 63.9%。

最后,压轴登场的蔚来汽车,虽说业绩表现依旧堪忧,但蔚来创始人、董事长、CEO 李斌却在随后的财报电话会中表达出了对未来的积极看法。

其实,这几年蔚来的财报数据看下来,不得不说,表现确实是一如既往的“稳定”,似乎很少有“隔壁两家”的那种大起大落。简而言之就是,稳定的营收水平、稳定的研发投入以及稳定扩大的业务亏损。

从这次公布的财报数据来看,几个关键信息分别为:蔚来一季度营收 99.1 亿元,同比下降 7.2%;通过有效的成本控制,公司毛利率提升至 4.9%;净亏损 51.846 亿元,同比扩大 9.4%;现金储备 453 亿元;研发支出 28.6 亿元。

研发、渠道扩张等投入巨大,以蔚来当前的卖车收入规模难以覆盖,使得蔚来业绩不断亏损,这是伴随蔚来多年的“顽疾”。

而对于自身的问题,蔚来也从去年开始有所调整。一方面,终止坚持多年的“产品+服务”绑定销售模式;另一方面,又着力推进裁员,同时调整内部销售岗位和流程,促进业绩成交。从目前来看,蔚来“节流”的成果似乎还可以,一季度的亏损扩大也并不明显。

然而,尽管蔚来节流有方,但在财务业绩上的体现还是很有限,从长远的角度来看,如果想要真正走出亏损漩涡,接下来“开源”仍是摆在蔚来面前的首要课题。

此前,第 50 万辆新车下线仪式,蔚来就搞得相当隆重,寄希望通过这样一种方式,向外界传递出一个信号:蔚来近期的市场成绩逐渐向好,更大的销量规模正在路上。而最终撑起销量重任的,或许还得是近期刚刚发布的第二品牌乐道。

而这次的财报发布,还有一个很有意思的点,那就是蔚来将传播的重心延伸到了其二季度的表现上。在李斌看来,尽管市场竞争日趋激烈,但随着乐道以及 Firefly(第三品牌萤火虫)两大品牌的加入,蔚来已准备好进入更广泛的主流大众市场,并开启下一阶段的高质量增长。同时,对于蔚来能源长期经营的可持续性,李斌也是非常看好。

趁此机会,蔚来也在财报会上大胆公开了对于今年第二季度的业绩预期。根据官方预测,蔚来二季度的交付量将在 54000 辆至 56000 辆之间,较 2023 年同期增长约 129.6% 至 138.1%。总收入介于人民币 165.87 亿元(22.97 亿美元)至人民币 171.35 亿元(23.73 亿美元)之间,较 2023 年同期增长约 89.1% 至 95.3%。

随后,李斌解释道:“从 6 月开始,蔚来会重点调整产品结构,增加一线高毛利率产品的投放比率,收窄短期促销的政策。”在他看来,在保证销量稳步提升的前提下,优化毛利率,是蔚来下一阶段的重要任务。

随着乐道品牌发布、近期销量增长、换电领域接连拿下合作,多年投入,蔚来似乎真的看到了“收获”的那天。

但在外界看来,想要在如今的国内车市杀出重围,不管是乐道成为销量担当,还是换电体系的真正铺开,关于蔚来的“红利释放”似乎仍需耐心等待市场的反馈。

写在最后

通过各家的 Q1 财报,也基本反映出了目前造车新势力在国内车市的竞争现状。在价格战与营销战的双重压力下,业界普遍面临着增量不增收、增收不增利的情况,而寻找短期盈利与长期发展间的平衡点,依然是各家这一阶段的首要课题。

然而,市场需求与技术路径的多样化,却也为这场博弈平添了无穷变数。而谁能率先在这无穷变数中,寻得适合自身的破题方向和可能,或许就将在未来收获更为喜人的业绩表现。(本文首发于钛媒体 App,作者|常笑,编辑|张敏)