春节之后,新能源汽车市场就延续了 2023 年的节奏——开始降价。

2 月 19 日,比亚迪在春节复工第一天就打着“电比油低”的旗号在市场上扔下两枚炸弹,旗下王牌车系秦 PLUS 携手驱逐舰 05 以“荣耀版”的年度改款将A级车起售价下探至 7.98 万元。然而,还没等市场来得及反应,这家巨头旗下两网的另外五大主力车系海豚、汉、唐、宋、海豹也一字排开,分别以 1.7 万-4 万元的降价幅度朝着 25 万以下的各个细分市场密集开炮。

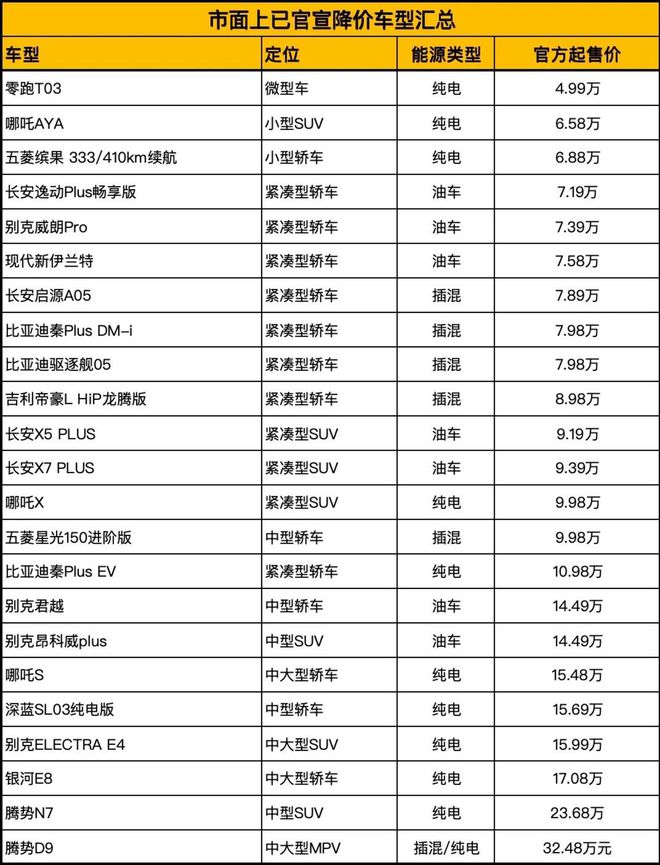

一番轰炸之后,从大众、日产、通用、现代等合资品牌到吉利、长安、长城、奇瑞等自主车企,再到特斯拉、小鹏、零跑等造车新势力,国内车圈的主流玩家几乎都被拉下水。据电厂不完全统计,从春节复工至今,短短 15 天之内,市面上已经有 13 家车企、30 个品牌、86 个车系通过改款上新或限时补贴等方式参与降价,而涉及的具体车型则多达上百款。

降级竞争,巩固市场地位的新方法

从外界的感受来看,今年的汽车降价潮比去年 3 月份来的更为猛烈。其中,仅仅是 3 月 1 号这一天就有特斯拉、上汽、吉利、长安、奇瑞等 6 家车企的 40 个车系宣布推出降价措施。值得注意的是,这些降价车型基本都落在 25 万以下的主流消费市场,更确切地说是 10 万-25 万的红海市场,而短期内大量改款车型及优惠政策的堆叠也导致整个市场呈现出“你卷我更卷”的局面。

最典型的就是比亚迪,旗下产品矩阵的整体降价策略说白了就是降维打击:将C级车打到B级车的主流价位区间,而B级车则进一步打到A级车的主流价位区间。比如,比亚迪旗下主打B级市场的王牌车系宋 PLUS,今年的 12.98 万的入门价已降到去年秦 PLUS 的中配水位,而此次后者也在去年增配降价的基础上再度将售价下调 2 万元至 10.58 万元附近。

受到挤压的竞争对手们也自然紧咬不放。其中,在比亚迪秦 PLUS 荣耀版推出的第二天,上汽集团就打着“荣耀价”的旗号将对标车型五菱星光长续航版售价下调至 9.98 万元,长安汽车也继续唱着“电比油低”的口号将对标秦 PLUS 的长安启源 A05 起售价刷新到 7.39 万元,而旗下启源 Q05 长续航版也在宋 PLUS 降价后也下探到到 9.69 万元,并且整体降幅超过 26%。

当然,更卷的还在后面。3 月 2 日,零跑汽车推出新一代产品 C10,这款定位与比亚迪唐相当的C级车,最终售价定在了 12.88 万-16.58 万元,不仅远低于最新的唐 DM-i 荣耀版,甚至比对应的宋 PLUS DM-i 荣耀版售价也要低 6000 元左右,更重要的是,零跑汽车还首次将同一车型的纯电版售价打得比增程版还低,而 C10 与宋 PLUS 的纯电版价差也由此进一步扩大到 1 万元左右。

不同于高端市场的油电之战,这种强度的降价对 25 万以下的主流市场无异于直接拼刺刀。

对此,车圈也都早有预期。此前,从比亚迪、特斯拉两大巨头的掌门人到“蔚小理氪”等新势力的一把手,多家车企都曾在不同场合对外传递危机感。其中,一向温吞的蔚来汽车创始李斌也在今年 1 月的新年新中表示,“未来两年会是汽车行业变革期最重要的阶段,竞争烈度会超乎想象”,他还呼吁每一位蔚来员工“都要有足够的思想准备,放弃幻想,直面挑战”。

这背后的原因也不难理解,一方面,在经济低迷的大环境下,车市的整体需求不振。根据中汽协的统计数据,2023 年,中国乘用车总销量为 2606.3 万辆,如果刨去出口,同比增幅仅为4% 左右。另一方面,新能源汽车也在经历了几年的高速增长后逐渐进入成熟期,而即便在不断的价格刺激下,2023 年国内新能源汽车也仅同比增长 37.9%,并且整体已较上年折损了 6 成左右。

受此影响,过去一年,大部分厂商均未能顺利完成全年销量目标,而曾经一路高速狂奔的两大巨头比亚迪和特斯拉也是勉强踩线达标,并且整体增速也逐渐回归行业均值。其中,比亚迪全年销量为 302.4 万辆,对应的销量增速为 62.3%,整体增速较上年下降 90 个百分点,而一直被视为比亚迪业绩扩张关键的混动车型销量增速为 52%,更相较于上年下降 194 个百分点。

某头部车企就对电厂表示,从去年开始,各地政府对于车企扩张的态度已经非常谨慎,但从最新的统计数据来看,国内电动车的产量仍跑在交付量的前头,2 月份,国内经销商库存预警指数同比上升 6 个百分点至 64.1%。按照摩根士丹利的最新预测,全球电动车市场已经供过于求。2024 年,包括特斯拉等巨头在内,车企的规模及盈利增速将进一步趋缓。

车企的日子也只会更难过。乘联会秘书长崔东树分析指出,2024 年是新能源车企站稳脚跟的关键年,竞争注定非常激烈,并且新能源成本下探、“油电同价”的态势也会给燃油车带来巨大压力。而就在比亚迪扣动降价扳机的前一天,王传福也对外放话,当前汽车产业变革已进入深水区,新能源汽车的变化只会越来越快,“不会给我们停下来、慢下来、踹口气的机会。”

比亚迪要抢份额,其他车企求生存

事实上,当大家对竞争加剧的预期达成共识的时候,也意味着车企的出牌节奏会进一步提速。

春节开工后的第一天,比亚迪就以秦 Plus 和驱逐舰 05 打响了“油电之战”的第一枪。对此,比亚迪王朝网汉唐传播推广总监庞博在上周的一场活动上透露,为了抢头炮、打头彩,这两款车的上市时间都比计划提前了。当然,结果也并没有让比亚迪失望。仅仅是上市首周,秦 PLUS 就斩获了近 2.4 万订单。一位内部人士告诉电厂,当前秦 PLUS 的经销商库存都基本清空了。

更多的子弹也接踵而至。根据电厂统计,仅仅开工后的 10 天内,比亚迪就集中向市场注入了 12 款改版车型。庞博表示,过去两年,包括秦家族、宋家族、汉家族等在内的多款车型均已经做到了细分市场的龙头地位,但还不够,去年比亚迪的冠军版车型已经打出了油电同价的口号,今年的荣耀版将朝合资发出新一轮冲击,并进一步抢夺燃油车的市场份额。

对于比亚迪来说,降价只是第一弹,上新才是第二弹。按照上述内部人士的说法,这波降价很大程度上就是为了给新车让路。按照规划,除了 2 月底刚上市的仰望 U9 外,今年比亚迪还会再推 9 款新车,相当于接下来每月 1 款,而正排队上市的新车中就有秦和元的升级版车型秦L、元 UP,以及宋L与海豹的同级车型海狮 07。其中,元 UP 已经定档于本月上市。

除了要巩固市场份额之外,如此密集的产品轰炸也颇有些威慑小米汽车的意味。作为舆论场上的超级扛把子,正跑步进场的小米汽车已经成为了一个无法绕过的潜在威胁,尤其是新车 SU7 发布之后,全网的热度也刷新了车圈的认知。更重要的是,业界普遍预计小米 SU7 的最终定价会落在 15-25 万区间,后者也正是比亚迪、吉利、长安等自主车企的核心腹地。

当前,车圈围剿小米的舆论已渐成势。其中,从银河 E8、到极氪 007,再到新款的极氪 001,吉利系与小米更是舆论冲突不断。一位吉利银河系列的销售人员告诉电厂,“我们 E8 之所以把价格打的这么低,一部分原因也是为了逼小米,他们上市这么久还没公布价格,我估计他们现在也没法定价了,最终肯定会比 E8 高,即便降得比 E8 低也没用,我们还有别的车等着它。”

此次,比亚迪抛出第一弹后有没有让小米难受不知道,但很多牌桌上的车企已深感窒息。上述吉利银河销售人员表示,除了元宵节那天搞活动之外,她所在的门店近期客流量都不太好,尤其是对标秦 PLUS 的银河 L6,到店预约看车、试驾的人更少,而对面那家小鹏汽车的门店流量更惨淡,“偶尔进去的也基本都是看新车 X9,小鹏 P7、G6 等其他车都没什么人看。”

对此,上述小鹏门店的销售人员也告诉电厂,包括置换补贴等在内,小鹏 P7i 和 G6 的的综合优惠力度能达到 3 万 2 到 5 万5,但如果要买车的话也可以再等等,预计 5 月份之前还会有一波调整。事实上,就在他说完这话的第 3 天,小鹏汽车就推出了新的降价措施,其中,小鹏 G6 全系车型在 3 月底前将限时立减 2 万元,而调整后的起售价将从 20.99 万元降至 18.99 万元。

最直接的导火索可能是 2 月份的销量。根据车企公布的最新数据,2 月份,受春节假期及价格战的影响,国内造车新势力月度销量普遍环比下滑 4 成左右,除了问界、理想、埃安之外,其他新势力甚至均未能实现月销过万,其中,小鹏汽车单月销量仅有 4545 辆,抛开新车 X9,G6、P7、G9 共卖了 3000 辆左右,整体排名也掉到了零跑、哪吒等二线新势力之后。

受刺激的也不止小鹏,上述销量数据出炉的当天,特斯拉等另外五家车企也同时下场,至此,累计已有 30 个品牌被卷入降价潮。此外,广汽旗下的多个合资品牌被爆也在酝酿降价措施。按照极氪 CEO 安聪慧的说法,2024 年车圈的淘汰赛已经提前开始了。今年整个行业会发生比较大的变化,甚至都不容有任何犯错的机会,“如果犯错的话,一定会全盘皆输。”

对于二线新势力来说,眼下更是生死一线的关键时刻,尤其是今年春节后,高合汽车已经摇摇欲坠,市场都在猜测谁会是一个?为了稳住局面,曾在上一轮降价潮中丧失先机并在销量排行榜上逐渐掉队的哪吒汽车,这次更是以“秒级速度”对比亚迪的降价做出反应,旗下多款主力车型在秦 PLUS 降价第二天集中下调,其中,哪吒X的整体降价幅度最大,达到了 2.2 万元。

“电动车整个竞争格局确实很残酷”,零跑汽车创始人朱江明在新车 C10 上市后的采访中表示,淘汰赛,一个个的下场,最终都会有这个结果,大家都要接受事实,就像体育比赛一样,赢了不骄傲,输了也体面,现在最关的是让自己始终留在赛场上,“我们也是在往这个方向去努力,争取坚持到最后,不被淘汰出局,今年的目标就是在新势力排行榜上至少再进一名。”

从最新的产品和价格来看,零跑汽车也给出了较高的诚意。朱江明称,零跑汽车会坚持自己的战略定力,在车身内饰的常规硬件上借鉴 BBA 的供应商,在智能化配置上向头部造车新势力看齐,并以最终实际的产品能力来进行定价,而上述造车思路也全部融入到了新车 C10 中,所以才收获了高达 4.5 万的用户支持,“很多行业的竞争都很激烈,但有压迫感才会有成长。”

具体到电动行业,强烈的压迫感可能还要持续很长一段时间。其中,随着价格战的不断进阶,车企面临的财务压迫也更为难熬。根据乘联会的统计,2023 年,在上游成本不断压缩的前提下,国内汽车产业的整体销售利润率仅为 5.7%,而车企的盈利图景也是极端分化,一边是比亚迪等极少数车企的利润规模还在创新高,另一边是绝大部分电动车企都在做亏本生意。

这种情况下的价格战,谁能笑到最后已不言自明,而 99% 的车企时间都不多了。