在正式亮相众议院作证前公布的事先准备证词中,美联储主席鲍威尔重申可能适合今年某个时候开始降息、美联储需要对通胀回落至目标更有信心才能降息。评论称,鲍威尔的证词并无新意,如市场所料,他并不急于降息。

证词公布后,美国国债价格盘中转涨、收益率回落。主要美股指高开。周二熄火的芯片股总体重拾涨势,英伟达携手 AMD、台积电美股齐创盘中和收盘历史新高。特斯拉为首的多数科技“七姐妹”巨头继续下挫,跌势较周二缓和。中概股反弹势头更胜大盘一筹,四季度营收高于预期并计划启动 30 亿美元回购的京东跳空高开超 10%。

在听证会上作证时,鲍威尔表示,对通胀降至目标有一定信心,降息将“取决于经济发展方向”,他不希望通胀达到了2% 才开始宽松;没有理由认为短期内存在经济衰退的风险,预计美国经济会继续稳健增长。有评论称,虽然鲍威尔未承诺近期降息,但他对通胀下行趋势和政策利率或达峰值的积极态度足以让市场人士满意。

还有评论称,周三公布的 2 月美国 ADP 私人就业增长人数低于预期、1 月 JOLTS 职位空缺回落、美联储褐皮书显示消费者支出疲软,这些经济数据不佳均强化了美联储降息的预期,也助推美债和美股上行。

鲍威尔作证期间,美股指涨幅扩大,美债收益率进一步下行,基准十年期美债收益率创一个月来新低。鲍威尔暗示,要求银行增加资本金的美版巴塞尔协议 III 终局新规草案可能大改。尽管如此,银行股仍总体逆市回落。而地区银行纽约社区银行(NYCB)在被爆出寻求售股“自救”的消息后股价跳水,一度跌近 50%,在宣布通过股权投资募资超过 10 亿美元后,股价大涨,盘中曾涨超 30%。

汇市方面,鲍威尔讲话强化降息预期,美元指数加速下跌至一个月来低位,非美货币普涨,欧元兑美元创一个月新高,离岸人民币在鲍威尔证词发布后彻底摆脱跌势。周二盘中崩跌近万美元的比特币也反弹,盘中一度拉升金 6000 美元、重上 6.7 万美元,和周二转跌前突破 6.9 万美元所创的历史新高仍有距离。

大宗商品中,美元和美债收益率下行继续支持黄金走高,纽约期金保持上周五以来的创历史新高势头,现货黄金继去年 12 月初之后再度创历史新高;国际原油也在鲍威尔证词发布后随着美元走软而涨幅扩大,美国能源部公布的上周美国 EIA 原油库存增幅低于预期,且汽油和精炼油库存的降幅远超预期,传来需求端利好,推动美油日内涨超3%、重上 80 美元关口,脱离一周来收盘低位。

三大美股指止住两连跌特斯拉继续领跌科技巨头芯片股和中概跑赢大盘地区银行 NYCB 深V反弹

三大美国股指集体高开,盘中保持涨势。美股午盘之初刷新日高时,纳斯达克综合指数涨近 1.2%,标普 500 指数涨近1%,道琼斯工业平均指数临近午盘时涨逾 270 点、涨 0.7%,鲍威尔听证会结束后均回吐部分涨幅,最终,三大指数止住两连跌,本周首度收涨,但都未能抹平周二跌幅。

纳指收涨 0.58%,报 16031.54 点,走出周二收跌 1.65% 刷新的 2 月 21 日以来收盘低位。周二跌约1% 的标普收涨 0.51%,报 5104.76 点,未继续跌离上周五所创的收盘历史高位。周二刷新 2 月 20 日以来收盘低位、跌约1% 的道指收涨 75.86 点,涨幅 0.2%,报 38661.05 点。

价值股为主的小盘股指罗素 2000 收涨 0.7%,跑赢大盘,在连续两日跌离至 2022 年 4 月以来收盘高位后反弹。科技股为重的纳斯达克 100 指数收涨 0.67%,在周二收跌 1.8% 创 1 月 31 日以来最大跌幅后止住两连跌。衡量纳斯达克 100 指数中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收涨 1.05%,未继续跌离周一所创的收盘历史高位。

主要美股指周三齐反弹,小盘股指跑赢大盘

标普 500 各大板块中,周三仅两个收跌,特斯拉所在板块非必需消费品跌近 0.4%,谷歌所在的通信服务跌近 0.2% 。收涨的九个板块中,公用事业涨近1%,英伟达等芯片股所在的 IT 涨 0.9%,必需消费品涨 0.8%。

包括微软、苹果、英伟达、谷歌母公司 Alphabet、亚马逊、Facebook 母公司 Meta、特斯拉在内,七大科技股多数继续收跌。其中连续三日领跌的特斯拉早盘曾跌 3.9%,收跌 2.3%,在周一跌超7%、周二跌近4% 后连跌第三日,连续两日刷新 2023 年 5 月以来收盘低位。

FAANMG 六大科技股中,仅 Meta 全天保持涨势,收涨 1.2%,未继续跌离上周五刷新的收盘历史高位,而 Alphabet 盘初转跌后收跌 0.9%,连跌四日至 2023 年 12 月 6 日以来低位;微软收跌逾 0.1%,连跌三日至 1 月 31 日以来低位;苹果收跌 0.6%,连跌六个交易日,刷新 2023 年 10 月 27 日以来收盘低位;亚马逊早盘转跌后收跌超 0.3%,在上周五刷新 2021 年 11 月以来高位后连跌三日;奈飞盘初转跌,收跌 0.1%,连跌三日至一周低位。

芯片股在周二总体结束三连涨后反弹,跑赢大盘,费城半导体指数和半导体行业 ETF SOXX 分别收涨逾 2.4% 和近 2.5%,刷新各自周一所创的收盘历史新高。芯片股中,周二惊险收涨的英伟达午盘曾涨近 4.4%,收涨近 3.2%,连续五个交易日创收盘历史新高,周二收跌 0.1% 的 AMD 盘初曾涨 4.7%,收涨近 2.7%,周二跌超2% 的台积电美股盘中曾涨近 6.6%,收涨 4.9%,和 AMD 均刷新周一各自所创的盘中和收盘历史高位;到收盘,高通涨约4%,英特尔涨超3%,Arm 涨超2%,美光科技涨超1%。

特斯拉、英伟达等七大科技股周三盘中和周二一样上涨后回落

AI 概念股总体追随大盘上涨。到收盘,与美国军方签下 1.78 亿美元订单的 Palantir(PLTR)涨近 10%,超微电脑(SMCI)涨超3%,C3.ai(AI)涨近4%, SoundHound.ai(SOUN)和 BigBear.ai(BBAI)涨超1%,而 Adobe(ADBE)跌 0.3%。

热门中概股总体反弹,跑赢大盘。纳斯达克金龙中国指数(HXC)盘初曾涨近 3.6%,收涨近2%,走出连跌两日刷新的 2 月 13 日以来收盘低位。个股中,盘前公布财报的京东开盘涨近 16%,收涨 16.2%;收盘时,B站涨超6%,蔚来汽车涨超5%,小鹏汽车涨近5%,腾讯粉单涨近3%,阿里巴巴涨超2%,百度涨超1%,理想汽车涨约 0.3%,而盘初转跌的拼多多和网易分别跌近4% 和逾2%。

银行股指数盘中表现不一,但均收跌。连涨两日、一再刷新 2023 年 3 月 8 日以来收盘高位的整体银行业指标 KBW 银行指数(BKX)周三盘中保持跌势,收跌近 0.7%;地区银行指数 KBW Nasdaq Regional Banking Index(KRX)和地区银行股 ETF SPDR 标普地区银行 ETF(KRE)午盘曾转涨,分别是收跌逾 0.4% 和 0.1%,连跌三日。

地区银行中,纽约社区银行(NYCB)盘中先跌逾 47%,午盘大反弹,曾涨 36.6%,收涨逾 7.4%;收盘时,阿莱恩斯西部银行(WAL)涨近2%,Zions Bancorporation(ZION)涨逾 0.8%。

比特币反弹带动相关概念股总体大涨。美国最大加密货币交易平台 Coinbase(COIN)收涨约 10%,持有比特币最多的上市公司 MicroStrategy(MSTR)早收涨 18.6%。

波动较大的个股中,全年销售指引逊色的连锁百货 Nordstrom (JWN)收跌约 16.1%;下调 2024 年销售和盈利指引的房车制造商 Thor Industries(THO)收跌 15.4%;公布季度亏损近 9500 万美元的电动车充电站运营商 ChargePoint(CHPT)早盘曾跌 10%,收跌 3.5%。

欧股方面,泛欧股指反弹。欧洲斯托克 600 指数刷新上周五所创的收盘历史高位。主要欧洲国家股指齐涨,连续两日微幅收跌的德股微涨,逼近上周五连续第八个交易日所创的收盘历史高位,周二回落的法股也反弹,西班牙股指连涨四日,英股和意股两连涨。

各板块中,科技收涨 1.3% 领跑,成分股中,荷兰上市的欧洲最高市值芯片股 ASML 收涨 1.4%,逼近周一所创的收盘历史高位;化工板块涨近 1.3%,得益于预计 2024 年核心利润率将增长 20% 的德国香精香料制造商 Symrise 收涨 6.6%;金融服务板块收涨 1.1%,成分股中,在一批投资者出售其约 24.1 亿美元股票后,伦敦证交所涨 2.3%。

鲍威尔作证时美债收益率加速下行十年期收益率创一个月新低

美国 10 年期基准国债收益率在欧市盘初曾上逼 4.17% 刷新日高,美股盘前公布鲍威尔证词后,持续下行,美股早盘鲍威尔开始作证时下破 4.10%,美股盘中曾下破 4.08%,刷新 2 月 5 日以来低位,较日内高位回落约 9 个基点,到债市尾盘时约为 4.10%,日内降约 5 个基点,和其他期限的美债收益率均连降两日。

十年期美债收益率周三创一个月新低

对利率前景更敏感的 2 年期美债收益率在亚市早盘曾上测 4.57% 刷新日高,美股盘中鲍威尔听证会期间,曾下破 4.51%,刷新上周五所创的 2 月 15 日以来低位,较日高回落近 6 个基点,到债市尾盘时约为 4.55%,日内降不足 1 个基点,最近七个交易日内第六日下降。

各期限美债收益率周三总体下行,短债收益率午盘抹平大多数降幅美元指数鲍威尔作证时跌幅扩大创一个月新低比特币一度重上 6.7 万美元

追踪美元兑欧元等六种主要货币一篮子汇价的 ICE 美元指数(DXY)在亚市盘初曾逼近 103.90 刷新日高,日内涨不足 0.1%,亚市早盘转跌后持续下行,美股盘前鲍威尔证词公布后加速下跌,美股早盘尾声时逼近 103.20,刷新 2 月 2 日以来低位,日内跌近 0.6%。

到周三美股收盘时,美元指数处于 103.40 下方,日内跌约 0.4%,四连跌;追踪美元兑其他十种货币汇率的彭博美元现货指数跌逾 0.3%,连跌四日,刷新 2 月 1 日以来同时段低位。

美元指数在美联储降息预期有所强化后加速下跌

非美货币中,欧元兑美元在美股盘中曾涨破 1.0910,创 1 月 24 日以来新高,日内涨超 0.5%;英镑兑美元在美股盘中涨破 1.2760,创 2 月 5 日以来新高,日内涨超 0.4%;日元两连涨至三周多来高位,美元兑日元在美股盘中曾跌至 149.10,刷新 2 月 12 日以来低位,日内跌逾 0.6%。

离岸人民币(CNH)兑美元在欧市盘初曾刷新日低至 7.2176,后持续反弹,鲍威尔证词公布后彻底抹平跌幅,美股盘前收复 7.21,美股早盘曾涨至 7.2065 刷新日高,较日低涨 111 点,北京时间 3 月 7 日 5 点 59 分,离岸人民币兑美元报 7.2100 元,较周二纽约尾盘涨 21 点,在周二回落后反弹,本周第二日、最近十个交易日内第三日上涨。

比特币(BTC)在欧股盘中曾涨破 6.76 万美元,较亚市盘初 6.2 美元下方的日内低位涨金 6000 美元、涨超9%,美股收盘时处于 6.67 万美元上方,最近 24 小时涨超5%,还未逼近周二转跌前突破 6.9 万美元所创的历史新高。

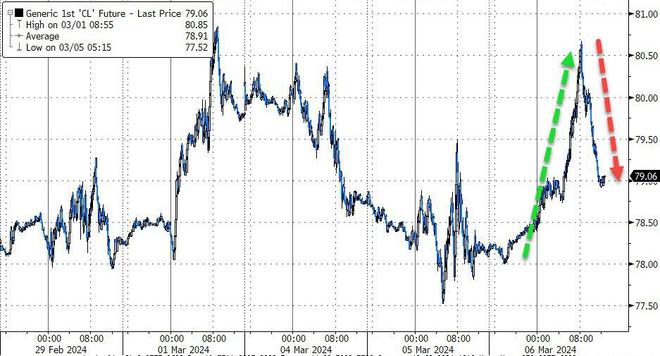

比特币周三盘中曾涨破 6.7 万美元,但还未逼近周二涨破 6.9 万美元所创的历史新高原油止住两连跌美油脱离一周低位一度涨超3%

国际原油期货周三基本保持涨势,美股早盘刷新日高时,美国 WTI 原油接近 80.70 美元,日内涨逾 3.2%,布伦特原油涨至 84 美元上方,日内涨超 2.4%,午盘回吐部分涨幅。

最终,连跌两日的原油反弹。WTI 4 月原油期货收涨近 1.25%,报 79.13 美元/桶,脱离周二刷新的 2 月 26 日以来低位。连跌两日的布伦特 5 月原油期货收涨 1.12%,报 82.96 美元/桶,开始靠近上周五刷新 2023 年 11 月 6 日以来收盘高位。

美国 WTI 原油盘中曾涨超3%、重上 80 美元,后回吐约半数涨幅伦锌涨超1% 伦铜反弹黄金期货四日连创历史新高现货黄金也创历史新高

伦敦基本金属期货周三多数上涨,领涨的伦锌涨逾 1.6%,连涨三日,连续三日创一个月来新高。周二回落的伦锡涨近 1.4%,2 月中以来首次收盘涨破 1.7 万美元。周二止步三连阳的伦铜重上 8500 美元,反弹至近两周高位。周二小幅回落的伦铅反弹至一周高位。而伦镍连跌两日,继续跌离近四个月来高位。

纽约黄金期货在欧股早盘刷新日低至 2131.9 美元,日内跌近 0.5%,鲍威尔证词公布后彻底摆脱跌势,美股午盘涨至 2160.7 美元,创盘中历史新高,日内涨近 0.9%。

最终,COMEX 4 月黄金期货收涨 0.76%,报 2158.20 美元/盎司,连涨五个交易日,连续四日创收盘历史新高。

现货黄金在欧股盘中刷新日低时跌破 2123.80 美元,日内跌近 0.2%,鲍威尔公布证词前已转涨后,公布后涨幅持续扩大,美股午盘曾涨至 2152 美元上方,刷新 2023 年 12 月 4 日所创的盘中历史新高,日内涨 1.1%,美股收盘时处于 2140 美元上方,日内涨超 0.8%。