北京时间 3 月 2 日下午,哔哩哔哩(简称B站)发布了截至 2022 年 12 月 31 日的第四季度财报和 2022 年全年财报。

整体来看,B站 2022 年第四季度营收为人民币 61.4 亿元,较 2021 年第四季度同比增长6%,基本符合市场预期;2022 年全年总营收为人民币 219 亿元,较 2021 年全年同比增长 13%。

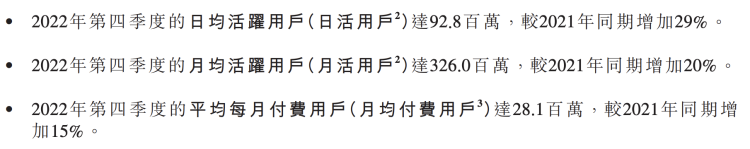

值得关注的是四季度B站的用户增长数据。

根据财报,该季度B站 MAU(月活用户数)为 3.26 亿,同比增长 20%,环比却减少了2%;DAU(日活用户数)为 9280 万,同比增长 29%,环比增加3%。

图源:B站 2022Q4 财报截图

图源:B站 2022Q4 财报截图

这也是B站 2022 年四份季报中,日活用户同比增速第三次超过月活用户(三季度两者增速相同)。

B 站曾在 2021 年年初给自己定下“2023 年达到 4 亿 MAU”的目标,但在进入 2022 年后,追求 MAU 的目标逐渐被追求 DAU 代替。B站董事长、CEO 陈睿曾在 2022 年三季度财报电话会上表示,“DAU 相对 MAU,更能够代表用户增长的质量和可持续性”,这一路线也在四季度财报电话会上被重申,“2023 年我们不会再单纯地追求 MAU 数据,会关注更有质量的 DAU 增长”。

四季度伴随 DUA 增长的,还有 DAU/MAU 的比值——从近一年一直在 27% 上下浮动,提升至了四季度的 28.5%。

DAU/MAU 的比值代表着一个月使用产品的用户中,每天都会使用产品的用户比例,越高则意味着用户使用频率越高,对产品的依赖性越高,同时也说明用户粘性越强。这一比值通常也和产品的商业变现价值相绑定,衡量着用户能提供多大的商业价值。

据陈睿表示,2023 年B站 DAU/MAU 的比值还将期望从现在的 28% 增至 30%。

B 站对这一数字有计划地提升实际上也说明,B站当前的工作重心,已经从追求单纯的用户增长,转向了追求更高的用户价值,或者说,增加收入。

“2024 年实现盈亏平衡”是B站在 2021 年底给自己定下的另一个目标。在“2023 年达到 4 亿 MAU”和“2024 年实现盈亏平衡”的目标之间,B站曾优先选择了前者,而从 2022 年,尤其是 2022 下半年开始,追求盈亏平衡已经被逐渐提到了B站在这一阶段的首要任务。

在这一目标的指引下,B站努力的成果在四季度财报中已有所显现。

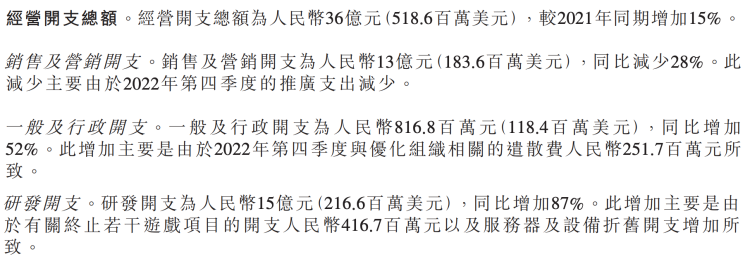

财报显示,2022 年四季度B站净亏损为 15 亿元,较 2021 年同期的 21 亿元收窄 29%,也是继三季度 17.2 亿净亏损达到全年最低后,创下的又一新低。从第三季度起,B站也罕见地在财报摘要中标亮了净亏损数据。

图源:B站 2022Q4 财报截图

图源:B站 2022Q4 财报截图

此外,衡量公司盈利能力的毛利率数据也在好转。四季度B站 20.3% 的毛利率达到了近一年最高,同比和环比分别提升了 1.3 和 2.1 个百分点,说明B站在创收方面取得了一定成效。据B站 CFO 樊欣在电话会上表示,预计 2023 年B站毛利率将逐渐提升至 25% 上下。

看上去,B站正在朝着 2024 年盈亏平衡的目标稳步迈进。陈睿也指出,2023 年B站会更聚焦在增收减亏和追求 DAU 的健康增长两件事上。

尽管如此,B站的目标实现起来难度依然不小。

“降本增效”的成果是否能保持

在互联网公司普遍都“降本增效”的 2022 年,B站这方面其实做得还不错。

尽管和爱奇艺这样成熟的视频平台相比,还在探索商业模式的B站降本增效的努力并没有那么立竿见影(爱奇艺在 2022 年已实现盈利)。这主要反映在它经营过程中的各项开支上。

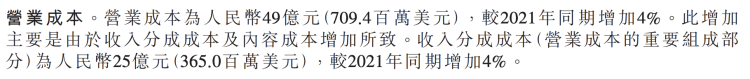

根据财报,B站在 2022 年四季度经营开支总额为 35.8 亿元,为近一年来最高,较去年同期的 31 亿元增长 15%,且高于营收6% 的增速。降本增效的效果体现在经营开支上不甚明显,主要是由于B站依然需要不断优化业务结构所致。

销售及营销开支、一般及行政开支和研发开支是组成B站经营开支的三部分。

B 站总是会向外界传达其销售及营销开支(即常说的市场及销售费用)持续收窄的事实(四季度的 12.7 亿元确实也实现了 28% 的同比收窄),但组成经营开支的另外两项——一般及行政开支(8.2 亿元)和研发开支(14.9 亿元),四季度同比增幅却分别高达 52% 和 87%。

图源:B站 2022Q4 财报截图

图源:B站 2022Q4 财报截图

四季度B站依然在持续进行人员优化,并在 12 月初被传出新一轮裁员。财报显示,该季度B站“与优化组织相关的遣散费”高达 2.5 亿元,也直接造成了一般及行政开支的增长。

同时,B站在四季度的研发开支主要增加项,也从三季度“由于研发人员增加、股权激励费用增加及终止若干游戏项目的开支所致”,变为了“由于终止若干游戏项目的开支以及服务器及设备折旧开支增加所致”,其中用于终止游戏项目的开支就达到了 4.2 亿元。

尽管以上两项开支增幅不小,但从支出项来看这些开支中很大一块都属于一次性投入。

樊欣在三季度财报电话会上曾预测,B站研发开支预计会在第四季度见顶,四季度也表示“2022 年总运营支出达到峰值,预计将在 2023 年有所回落”。如果事实能如预计的那样,那么对B站 2023 年增收减亏会有不小贡献。

同样是花钱,比起经营开支,降本增效的效果在B站四季度的营业成本上有更明显的体现——根据财报,B站该季度营业成本为 48.9 亿元,同比增4%,低于营收6% 的增速。

图源:B站 2022Q4 财报截图

图源:B站 2022Q4 财报截图

而如果能继续保持这样的成本控制(意味着赚钱超过了花钱),那么B站 2023 年增收减亏理论上也不难实现。

但问题也在于,营业成本是不是能继续控制好,以及在此基础上变现效率能不能提高。

抛开服务器、带宽和员工成本等较为固定的营业成本,收入分成成本一直都是B站营业成本的大头,在四季度达 25 亿元,占到营业成本的 51%。简单来说,收入分成成本主要就是用来吸引平台上的创作者更持续地产出优质内容。

这其实符合B站放弃单纯追求用户增长,转而去盘活已有日活用户的逻辑——给创作者的分成多了,创作者能赚到钱,才能继续生产好内容,不断有好内容才能持续地吸引用户观看。另一种角度来看,收入分成成本也相当于是B站转嫁了之前追求用户增长阶段、用于吸引新用户而产生的市场及销售费用。

这也注定了这块成本未来依然少不了,甚至还有增加的必要——毕竟也有许多因为B站分成激励而来的新主播(B站去年一直在持续打造直播与 PUGV 生态一体化),和平台的连接仍然脆弱。

内容成本作为营业成本的另一块构成同样也有类似的问题。

要控制内容成本,就需要平台在内容采买或是内容自制时更精细去挑选项目,去投更有可能被用户接受、更能产生效益的内容。这已经不是之前大水漫灌、花大钱制作或买入内容来赌一个爆款的逻辑,会更加考验B站的对内容的嗅觉及其后续的一系列运营能力。而最糟糕的情形可能是,已经非常有限的预算花出去了,在用户中间却形成不了反响。

说到底,B站仍处在需要依靠优质内容不断吸引用户留存的阶段,要不要继续投入是B站的选择。而一旦决定了控制投入,未来增收减亏的压力也将给到商业化这里。

商业化能力依然是考验

在“2024 年实现盈亏平衡”的目标面前,B站其实已经没得选了,控制成本的同时必须提高运营效率,以及更重要的,让商业化能力早日抖起来。

至少从B站的几大业务来看,四季度的表现并不十分让人惊喜。

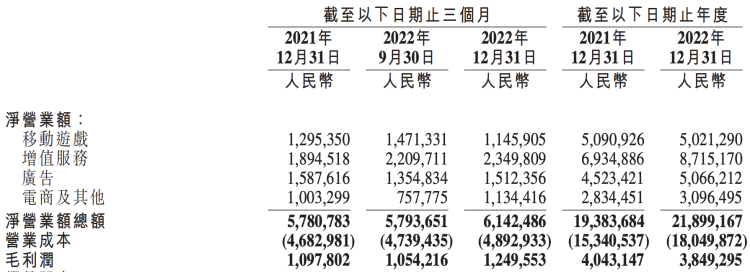

B 站目前按照四大业务划分收入,分别为移动游戏、增值服务、广告和电商及其他。在 2022 年四季度,四大业务两增两降——B站移动游戏业务(11.5 亿元)和广告业务(15.1 亿元)同比分别降低了 12% 和5%,增值服务(23.5 亿元)和电商及其他业务(11.3 亿元)同比分别增长了 24% 和 13%。

图源:B站 2022Q4 财报截图(单位:千元)

图源:B站 2022Q4 财报截图(单位:千元)

让人有些意外的是移动游戏这一B站曾经的支柱业务。

2022 年 11 月,B站发布内部邮件,调整了关于游戏业务汇报线,包括游戏发行事业部、游戏合作部、游戏社区部、爱可赛思游戏工作室、晨星游戏工作室、时之砂游戏工作室和游戏创新产品部在内的汇报线,由公司高级副总裁张峰,调整至向公司 CEO 陈睿汇报。据邮件称,此次调整,目的是为了落实B站“自研精品、全球发行”的游戏业务战略。

这一调整被解读为陈睿亲自接管了B站游戏业务。

CEO 亲自负责某项业务理论上说应该会给这项业务带来起色,但奈何现在游戏行业的大环境,让做出一款赚钱的游戏变得前所未有地困难——随着移动用户的红利逐渐消退,玩家对于游戏品质的要求越来越成熟,直接影响之一就是游戏开发成本大大提升以及新游戏成功率显著下降。

“在有用户红利的时候,你只要把游戏内容做好,就一定能挣钱;但当游戏行业变成一个存量市场时,能够挣钱的游戏就变得只剩两种:第一种就是头部的超级游戏,第二种就是在某一垂类中成为头部。”陈睿在电话会中如此表示。

“精品自研,全球发行”是目前B站面对大环境制定的游戏业务战略,“全球发行”是为了抵消更高的游戏开发成本,把利润做得更好;“精品”是为了能更长线运营,并收获更好的 ROI。

但很明显,现在B站游戏业务离真正赚钱还差一款爆款游戏。

或许也只能暂时寄希望于今年的版号政策常态化。

另外,四季度B站的广告业务表现也没有放得很开。

B 站曾在去年 12 月的 2022 AD TALK 营销伙伴大会上集中向客户介绍了其商业化体系的迭代,分别是升级“花火”平台(UP 主与品牌方的官方合作平台)的六大服务能力,完善体系内消费和交易的基础建设,以及打通公私域流量,提供包括 Story 模式等在内的更多元的广告服务场景等等。

不过从四季度B站广告业务的表现来看,这些努力似乎还没有完全在财务数据中体现出效果。

B 站不是没有商业化的环境,这一点已经被讨论过很多,平台用户的消费力、对商品的需求都摆在那,甚至在很多 up 主“恰饭”视频的弹幕中,“让他恰!”都有着极高的出现频率。过去一段时间,B站一直在做的一件事是“大开环交易”,完善平台上从品宣、种草到转化交易的合作模型,实际上也非常符合当下营销趋势的变化。

但这条路是不是能走通,怎么把商业化和社区内容更好地结合,进而更好地开发平台的商业潜力,B站现在还非常需要去证明自己。

做一个不很恰当的类比,同样相当重视用户体验和社区氛围的小红书不久前提出了针对商业化的“种草科学”,把产品营销作为了平台的商业化方向——这本身是和小红书的社区气质深度绑定的,产品种草原本也是小红书最大的内容特色。那么顺着这个逻辑想,B站特有的可以放大的商业化优势又在哪里?

想下来的答案其实是有些模糊的。

去年B站 Story-Mode 的增长效果据说非常好,尽管B站副董事长兼 COO 李旎也反复对外说过 Story-Mode 作为B站社区的一部分,是对用户使用场景的补充,但它实际并不是B站特有的,也很难说真正符合B站的气质——可能也正因如此,B站对 Story-Mode 商业化的态度一直有所保留。

或者说,B站一直没有忘记增收减亏以外的另一件事,是保证 DAU 的健康增长。

“我觉得社区和内容生态一直是我们最有优势的竞争壁垒,也是我们不断穿越周期的基础。我们有信心B站的内容生态能够持续生产好内容,也有信心在我们的平台上能够持续产生最有吸引力、最有才华的 UP 主。我认为这才是B站的核心价值,我们会持续放大这个价值,从而实现持续、健康的用户增长。”陈睿说。

这也让B站总是显得有些纠结。

但留给B站纠结的时间也确实不多了,2024 年还要实现盈亏平衡。

在四季度财报电话会中,ROI(投资回报率)被提到了两次,一次是上文讲到的精品游戏能提供更好的 ROI,一次则是樊欣说的“2023 年我们将在内容投资领域更有选择性、更关注 ROI”——比起以前这已经是非常高频了,B站不论如何也要想着照顾投资人的感受了。