历经三年疫情,很多传统中小 VC 机构已在动荡的经济环境和募资的寒冬中折戟沉沙、被迫转行。一些本来投文娱产业的 VC 改行做起了带货直播,那些投消费的不得已改道看起了科技项目,部分美元基金甚至搞起了军工投资……

危机之中,有危有机。以产业资本为代表的 CVC 迅速补位,创造属于自己的“机”。据不完全统计,最近十年 CVC 对外投资近万起,并逐步实现从参投基金到独立投资的成熟过渡。

在这股新生力量中,除了传统产业资本、政府基金等参与者,还有一个一直以来不被关注的新生代,正在默默布局。他们的投资方向,比产业资本更前沿、比引导基金更低调,他们有一个共同的代名词——高校资本。

产业投资中的“高材生”

高校搞产业资本是一个舶来品。顾名思义,高校产业资本,就是大学、科研院所设立的投资机构,通过高校自身的资金进行投资。

创投圈一个众所周知的故事是,今天,已经成长为中国创投圈排头兵的高瓴资本最初的第一笔钱,就来自创始人张磊的母校耶鲁。

十余年前,毕业后在华尔街求职不顺的张磊,回到了耶鲁大学捐赠基金的办公室,在首席投资官大卫·史文森(David Swensen)手下实习。经过十多年的发展,如今的张磊,作为高瓴资本首席执行官,已跻身中国最成功的投资者行列。

每年,他都会以耶鲁大学校董事会董事的身份,往返纽黑文至少四次。

张磊每一次回到耶鲁都与他的事业密切相关。2005 年,他创立高瓴资本,英文名 Hillhouse 取自贯穿耶鲁大学的一条主干道。高瓴资本还获得了耶鲁的支持,在融资之初筹集到 2000 万美元。

张磊曾:“我(在耶鲁)学到的投资理念,不是追逐最短的回报路径,而是与最优秀的人一起,建立能真正创造价值、保持基业长青的公司。如果你专注于创造可持续的长期价值,回报自然会到来。”

拿着这 2000 万美元,张磊成为了腾讯、京东等公司的早期投资人。《纽约时报》评价称,这些公司“动摇了整个中国的传统行业”。

而上述提及的史文森就是众多高校资本操盘手中,一个成功的典范。史文森 1980 年获得耶鲁大学经济学博士学位,1985 年开始接管耶鲁捐赠基金。过去十年中,耶鲁捐赠基金年收益率为 10.9%,基金规模从 13 亿美元增长到 312 亿美元。增长了 22 倍多,过去 10 年的年化收益率为 11.1% ,过去 20 年的年化收益率为 11.4% ,是世界上长期业绩最好的机构投资者之一。

不同于其他产业资本,高校产业资本的资金来源分为两类:

第一类、校友捐赠

在美国,绝大多数的著名高校都是私立大学,比如由哈佛大学、宾夕法尼亚大学、耶鲁大学、普林斯顿大学、达特茅斯学院、哥伦比亚大学、布朗大学及康奈尔大学组成的常春藤联盟,全部是私立大学。

由于校友捐赠的资金比较多,所以美国各个高校的基金规模都相当惊人。比如 2018 年,哈佛大学的捐赠基金规模达到了 383 亿美元,排名第一,耶鲁大学是 309 亿美元,普林斯顿大学是 260 亿美元,斯坦福是 265 亿美元。

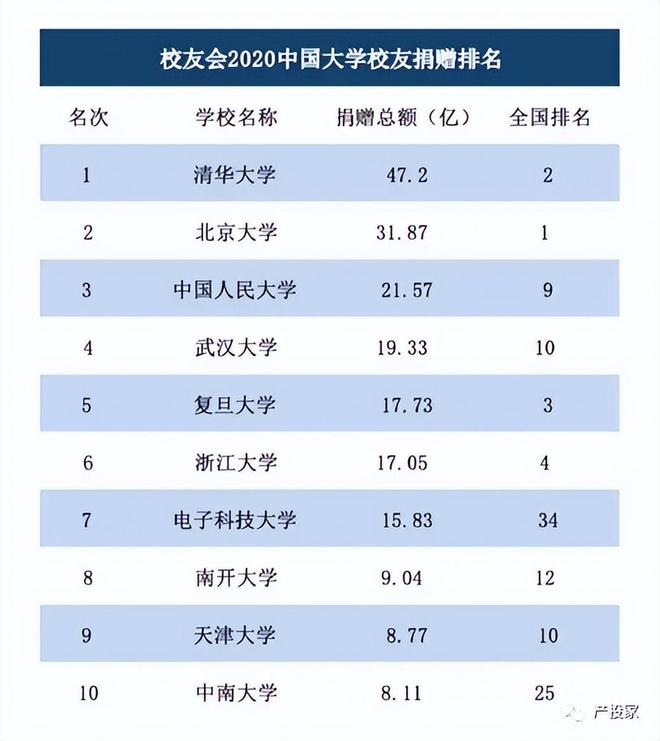

而在中国也是如此,功成名就的学子也会捐赠资金,为建设母校出力。

第二类、自身产业积累

相较于捐赠,中国高校的资金来源大多数来自高校的产业积累。比如,高校名下的地产、金融集团、产业集团,或者是股权投资盈利,此外还有一些政府补贴等。

不要小看国家给予的补贴,国家在高等教育的投入非常大,我国的重点高校的主管部门几乎都是教育部主管,由教育部直接拨款或者各省市的政府直接拨款。2022 年,清华大学每年受到国家的投入高达 255.75 亿元,稳居全国第一,且领先第二的浙江大学接近 100 亿元。

一般而言,中国高校拿到的费用,用于科研投入、师资建设等等,股权投资只是较小的一部分。不过,随着中国股权投资行业越来越成熟,有更多的高校开始更加重视投资。

从清华大学看中国高校投资风格:风险厌恶、爱投本校项目

过去,中国高校试水投资,是以母基金的形式。通过投资 GP,实现资产的增值保值。不过近几年,科创之风崛起,也有不少理工类院校,会直接投资本校的科研项目,助力科技成功的转化。

以清华为例,过去,清华通过母基金的形式投资了鼎晖投资、和君投资、鼎青投资、高瓴资本、红点投资、工银投资、愉悦资本、英诺基金、华控基金、中信产业基金、启迪创投、弘毅投资等一大批知名机构。

值得注意的是,这一串名单中,有不少“清华系”资本,比如启迪创投就是一个典型的清华系资本。

启迪之星的前身是清华创业园,成立于 1999 年,以“孵化+投资”为发展模式。此前,启迪之星投资的天使项目有北航航模队毕业生团队的 AR 智能投影设备“深光科技/深光 Alight”、餐饮智能清洁设备厂商“智清空间”等。启迪之星在天使阶段累计出手 84 次。

启迪创投成立于 2001 年,专注于清华大学科技成果转化的孵化和投资。启迪创投的投资名单中,有做机器学习数据标注业务的“冰山数据”、IC 载板研发商新创元“半导体”等等。

启迪系还有一个比天使阶段更早期的投资机构启迪种子。启迪种子在 2016 年投资了法天使的种子轮和天使轮。法天使成立于 2015 年,主要提供专业的法律合同数据库和咨询服务,包括投资协议这类股权投资协议可以在其中找到各类合同样本。

除了启迪创投,荷塘创投、清控银杏、清华控股、水木基金等都与清华有着千丝万缕的联系。

清华做投资已经有 20 余年的历史,身处科技发展的最前沿,清华在 2000 年就已经完成了第一笔天使投资——中文在线。而中文在线的起源地就在清华。包括清控银杏这家机构,最初的办公地也在清华园的一角。

在创业板开板后,清华的投资节奏有所加强,细数近几年投资额度最高的,可能还是 2021 年力合科创参与了国汽智控的近亿元天使融资,拉高了当年整体投资额,这也是清华系资本 20 多年来参与天使投资金额最高的一笔。

与耶鲁捐赠基金这样的海外高校投资有所不同,国内的高校资本在投资项目、偏好等方面也有着很大的差异:

更爱本校项目

国内的高校资本在选择投资标的时,仍会着重于挖掘自身体系内的项目,从项目选择角度看,都是清华学子,大家的调性、方向都是一致的,且对于科研项目的了解程度也更高,成功率也比社会面投资更高一点。

母基金方面,从股权基金的投资结果上来看,基金会主要与优秀 GP 尤其是头部 GP 合作,并偏好于清华校友创立的基金。

管理者不同

海外校园捐赠基金的管理者来源不同,虽然有一大部分都来自本校生源,但是也有一些,会在市场上进行招募,以此让捐赠基金更加市场化运营,最终的目的就是抬高收益。

但国内的高校资本,基本都是自身体系内运营。近几年,一些发展较快的高校资本会设立子公司,以资金管理平台的模式进行运营,但大多数仍是国企操作的模式。

偏好低风险

一般而言,基金会投资的主要目标是基金保值增值。投资覆盖长期投资(包括长期股权投资、长期债券投资)和短期投资(包括股票投资、债券投资、基金投资、银行理财产品及其他投资等多领域)。

基于上述原因,国内的高校资本的投资偏好,强调确定性,且有很强的保值增值属性,对于风险属于厌恶型。

此前也有高校资本直言:“如果投资出了风险,或者业绩不好,我们作为校友、当事人,确实是承担不起的。”

当然,随着高校教育基金逐渐发展,各家高校也在发力股权投资,且呈现了更包容开放的趋势。据 2020 年 8 月 IIR 举办的高校教育基金闭门交流会上清华大学教育基金会袁桅秘书长介绍,截至当时基金会出资的 GP(基金)里,已有 40 多家上市公司,申请上市的十余家左右,拟申请上市的公司 30 家左右。基金会配置在长期股权投资和直接股权投资的资产占比超过 20%。

为了管理好基金,各个高校都使出了浑身解数,它们会聘请专业的人员来操作,有一整套保值、增值的方案,并慢慢显现出了华尔街的投资风格。

投科技?高校才是科技成果转化的推动者

近几年,科创板的设立,带动了整个投资行业开始“投早、投小、投创新”。而高校研究院所一直处在科研的最前排,他们在科技成果的转化方面是有技术优势的。基于此,开始有高校更加着重投资本校的前沿科研项目,并市场化的设立了一批投资机构。

中国高校建校至今,已经积累了大量学术论文,但是这些成果大多数都被束之高阁,随着创投行业发展,教授、科学家这类“小众创业”人群,开始尝试走出校园,将自己的研究进行商业落地和变现。

不过,科技成果转化的路径非常长、难度非常高、投入非常大、见效非常慢和对人才要求非常高。实验室里的先进技术在产业中进入应用场景,能否真正解决问题,研发的产品能否生产出来,客户会不会重复购买,能否量产,市场空间多大……要跨过一个个“鸿沟”,才能实现真正落地。

高校科研院所期待成果走出实验室,产业、企业需要新技术。但该怎样做好有效链接,是产学研界一直在探讨的重点话题。

在推动科技成果落地方面,中国科学技术大学算是一个比较典型的案例。

中国科学技术大学的建校史上,培养了诸多著名科学家,汇集了严济慈、华罗庚、钱学森、赵忠尧、郭永怀、赵九章、贝时璋等一批国内最有声望的科学家。基于把科学和技术结合、把理论和实践结合的基因,中国科学技术大学在科技成果转化方面硕果累累。

截至目前,中科大在量子信息、铁基超导、纳米科学、火灾科学、语音技术、人工智能、生命健康等多个领域进入世界科研第一方阵,尤其是在量子信息领域已经开始担当“领跑者”的角色 。在科技成果的转化上,累计创立了近百家企业,包括科大讯飞、科大国创、科大国盾量子等多家上市公司。

在股权投资方面,早在 1988 年,中国科学技术大学就成立了科大控股,把技术输送到社会。在多年的探索之后,科大控股开始进行规范化建设,设立实业总公司,并设立转化企业规范、指导院系公司改制。此后,通过组建中科大资产经营有限公司,搭建了与小企业之间的防火墙,不断进行市场化推进。

中科大也有形成一套完整的体系和方法论:

一、项目研发的模式,具体体现为委托研发、合作研发和联合实验室;

二、知识产权处置模式,体现为技术转让、专利许可和作价入股;

三、与地方合作模式,体现为产业研究院、成果转化中心和干部挂职。

当前,中国高校资本在科技成果转化方面大多数都是采取这一模式——设立实业总公司,投资校内的成果。

通过科技成果转化,科学家实现了科研、创业梦想,大学推动束之高阁的成果落地并实现了财务回报。当前,中国高校资本之路仍处在比较早期的阶段。未来,更开放、市场化的运营下,高校资本依托一线科学技术的优势,依托大批有梦想的教授、科学家支撑,依托校内专项基金的助力,一定会成为市场上不可忽视的资本力量。

文 / 产投一哥出品 / 产投家