作者归去来

编辑 唐飞

日前,有媒体报道称 SHEIN 在一份面向投资者的文件中披露了运营数据——2022 年 SHEIN 总收入 227 亿美元,总利润 7 亿美元,已连续 4 年实现盈利。而预计 2025 年收入将增长 1 倍以上,达到 585 亿美元 GMV,这一数值将超过H&M和 Zara 的年销售额总和。

对于当下盛传的“拟 IPO 消息”,SHEIN 回复称:“目前没有 IPO 计划。”但外媒普遍认为,SHEIN 可能会在今年晚些时候上市。

事实上,这已经不是 SHEIN 首次被传拟 IPO,去年 4 月份时 SHEIN 也被传拟 IPO。

而且当时 SHEIN 在完成由泛大西洋资本、Tiger 老虎基金、红杉中国超 10 亿美元的F轮融资后,其估值直接暴涨到 1000 亿美元。这一估值若是与 2016 年的 15 亿元估值对比,短短几年的时间里翻了 60 多倍。

图源:企查查

但值得注意的是,本次拟 IPO 的投资方除红杉中国、Tiger 老虎基金等老股东之外,新加入的投资人还有阿布扎比主权财富基金穆巴达拉、泛大西洋投资集团、Coatue 和 DST 等巨头。

另据知情人士透露,早在今年 1 月份时,SHEIN 的估值在 640 亿美元,而本次融资的估值则在 650 亿美元上下。也就是说,SHEIN 的估值距离F轮融资时已缩水近1/3。

那么,SHEIN 的估值为何会不断下降呢?而从去年下半年开始,拼多多旗下的跨境电商平台 TEMU 不断攻城掠地,这是否又会对 SHEIN 构成冲击?

解密 SHEIN 估值下降的原因

雷军曾说过:站在风口上,猪都能飞起来。

正如雷军所说,早些年间伴随着全球经济的迅速发展,资本的持续注资,互联网行业的估值一路水涨船高,其中电商行业更是受益匪浅。

2021 年 SHEIN 获得 157 亿美元的营收,对应 1000 亿美元的估值,其 6.4 的 PS 本身在互联网行业就偏高。而如今疫情带来的影响只是将 SHEIN 原本泡沫的成分给挤出,促使其估值重新回归理性。

同时,SHEIN 这种快时尚的打法自身也存在着很多问题。一是 ESG(环境、社会、公司治理)问题,目前一家公司在 ESG 方面的表现越来越成为衡量一家公司是否具备可持续成长性的非财务指标,能够帮助投资者有效甄别投资目标的质量。

从事多年 ESG 评级的张磊告诉我们,目前在国内外的二级市场,在 ESG 表现良好的上市公司在资源利用、社会关系和公司治理等方面更具优势,因为这些公司具有较好的利益冲突协调能力,能有效减少内耗,维护各方利益的平衡。同时,为公司发展创造良好的内外部环境,保障投资者在资本市场获得合理回报的同时,提高投资者获得稳定回报的概率,从而增强投资者信心。

而对于H&M、Zara、SHEIN 这类的快时尚品牌而言,由于此前他们均采用廉价的聚酯纤维面料,服装寿命偏短,而且快时尚品牌的核心体现在“快”上,这就要求消费者要持续购买此类寿命偏短的衣服,由此而产生了大量难以被二次降解的服装垃圾。

针对这一问题,ZARA、优衣库越来越多地使用可降解面料和节能减排型制造工艺,还使用更为环保的纸质包装。但目前 SHEIN 在 ESG 方面的工作还有很多欠缺。

比如,外媒曾指责 SHEIN 多款服装均为一次性服装,并且存在重大安全问题。而在 2022 年年初 SHEIN 对外发布的 ESG 报告中也提及,在 700 家受审计的供应商中 83% 的供应商存在“重大风险”。因此,目前不少投资人对后续 SHEIN 是否能够完成这些整改,也存在着诸多担忧。

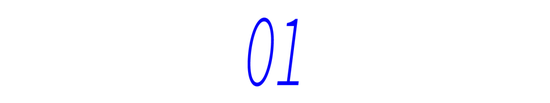

二是快时尚需要每天大量上新版服装款式,但这些新款服装的创意来自哪里?目前在海外媒体上,有不少原创设计师指责 SHEIN 抄袭自己的原创设计。

图源:Facebook

和国内不同的是,目前海外对各类原创所出台的法律法规特别完善,SHEIN 因抄袭被不断推到舆论的风口浪尖。据公开记录,在过去四年中,SHEIN 在美国至少 50 起联邦诉讼中被列为被告。2022 年 7 月,SHEIN 就因抄袭被索赔超 1 亿美元。

显然,不断的抄袭事件对企业的估值也会构成影响。

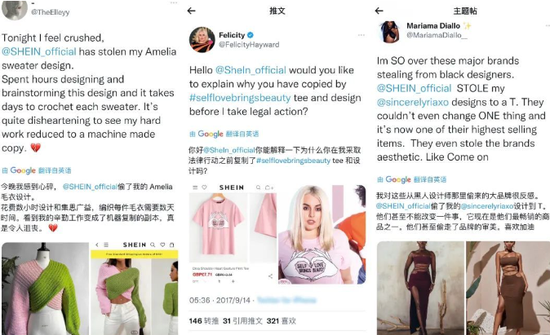

除此之外,在过去几年时间里,速卖通、Wish、Shopee、TikTok 等平台电商业务崛起,也让 SHEIN 的营收增速大幅度放缓。2020 年之前,SHEIN 连续 8 年的营收增长在 100% 以上,但 2021 年和 2022 年的增速则分别为 57% 和 52.8%。

图源:公开信息整理

更令 SHEIN 担忧的是,Temu 如今正在崛起。据 SensorTower 数据显示,去年 12 月美国的“黑色星期五”购物季中 Temu 的销售额达到了峰值,7 天时间里,单日销售额都达到 700 万美元。今年 1 月份,Temu 实现总访问量 7450 万人,环比提升 38.29%,用户跳出页面至 USPS、UPS 和 Paypal 等物流和支付软件的占比超过 65%。

但 Temu 并未满足于此,据相关媒体报道,目前 Temu 正在进行加拿大站点内测,已将美国站过半产品同步至加拿大站上线,由此拼多多的出海版图将覆盖北美最核心两大市场,美国和加拿大,这已剑指 SHEIN 腹地。

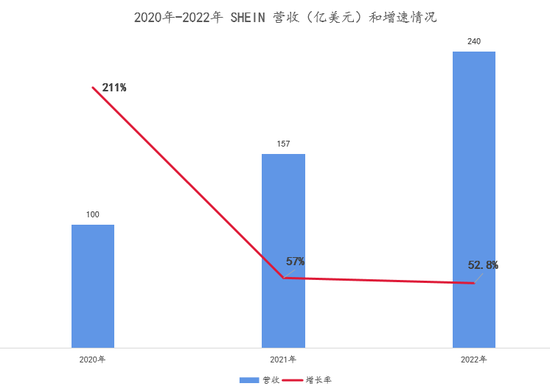

为扩大用户数量,Temu 在今年有“美国春晚”之称的超级碗上投放一则 30 秒的广告,题为“像亿万富翁一样购物”。而拼多多内部人士则透露,今年拼多多对 Temu 的投放预算在 140 亿元左右。另从国内拼多多的发展经验来看,其在 2018 年时的 GMV 就已突破 4000 亿元,而京东实现这一量级,则用了整整 11 年。

图源:招商证券

Temu 能否对 SHEIN 构成冲击?

从短期来看,Temu 对 SHEIN 的冲击力巨大。

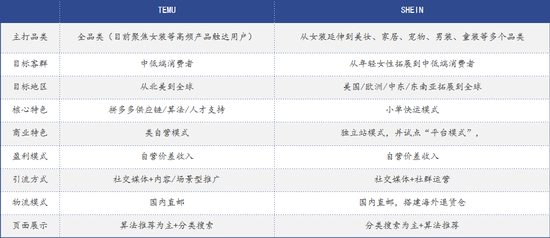

首先,从二者的商业模式、目标客群和市场、主打品类等多维度对比来看,二者存在着极强的一致性。

图源:公开信息整理

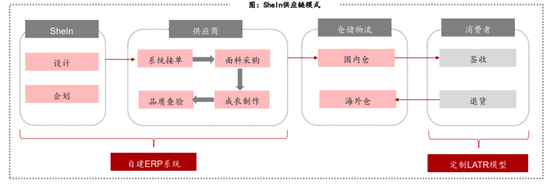

而对于跨境电商颇为重要的供应链方面,二者也难分伯仲。其中,在生产端,SHEIN 自建完备的 ERP 系统同时实现了对供应链、工厂和工人的穿透式过程管理。

生产端的可量化数据指标都被搬到线上,并通过算法对数据进行合理分析、处理、运用,使得生产过程中原有的信息成本在用户端显著降低,通过定制专门为分析库存和销售的 LATR 模型,利用实时订单和客户兴趣跟踪来预测销售、控制生产,进而提高生产效率。

图源:浙商证券

而 Temu 背后的拼多多 2018 年率先在全行业推出“新品牌计划”,帮助大量企业实现从品牌代工方到拥有自主品牌转型的同时,为消费者带来丰富、优质低价的商品。拼多多借助这些新晋品牌,打造自己在供应链端的差异化优势,打造上游供应链的护城河,而这也为 Temu 的低价商品提供了保障。

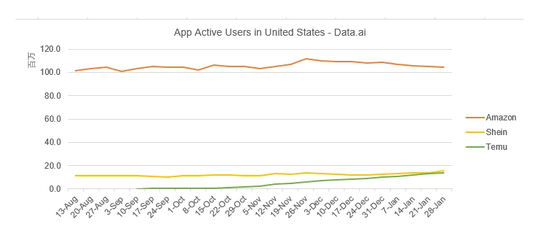

其次,从用户体量来看,目前 Temu 的用户已逐渐追平 SHEIN。另考虑到 Temu 后续在借助超级碗收割一波新用户,有可能其用户会赶超 SHEIN。

图源:36 氪

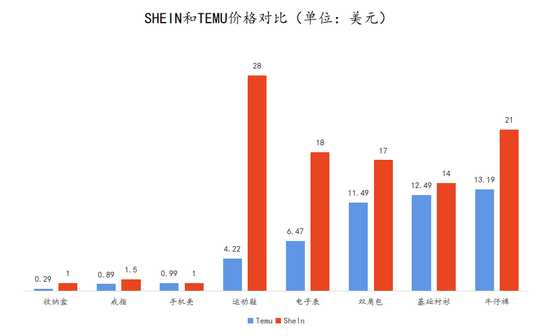

最后,从价格来看,Temu 平台上很多商品的价格也均低于 SHEIN。显然,Temu 所发动的价格战,也让 SHEIN 感觉到压力山大。因此综合多方因素来看,SHEIN 此时选择降低估值,吸引更多资本进入,从而完成对 Temu 的阻击,拓展更多的市场,或许是明智之举。

数据来源:SHEIN、TEMU

但需要指出的是,处在出海“幼年期”的 Temu,仍有诸多问题需要一一解决。一是 SHEIN 相较于 Temu 出海时间更早,其在海外市场的本土化运营经验、资源整合能力、用户心智等方面更强,这些经验能够帮助 SHEIN 及时规避很多可能出现的风险。而对于 Temu 而言,在进入海外其他国家时,其合规问题、本土化问题均需要在不断试错中积累经验。

二是 Temu 的盈利方式更难跑通。数据显示,SHEIN 当年是在电商平台发展的流量红利期以较低的成本进入到海外市场的,而目前海外电商平台的获客成本已从 2013 年的 4.5 美元/用户,上涨到如今的 40 美元/用户,这对急需扩展大量用户的 Temu 并不友好。

图源:脉脉

三是两家公司对优秀人才的争夺也渐趋白热化。

根据拼多多官方放出的招聘信息来看,Temu 和供应链相关的职位工作地点大多位于 SHEIN 的大本营广州,运营总部则设在了隔壁深圳,火药味相当浓厚。此前更有网友在社交平台上爆料,SHEIN 的供应链管理、买手、招商经理等热门岗位的员工遭到拼多多大面积挖角。

Temu 这条鲶鱼入场后,中国的跨境电商混战开始进入新的阶段,对于 SHEIN 来说,这场仗已经到了不得不打的地步。

SHEIN 的最大敌人是自己

人最大的对手不是别人而是自己,这句话用在 SHEIN 身上或许也合适。

在 SHEIN 完成 2 亿美元盈利的背后,实则是靠“压榨”供应链利润来实现的,整个商业链条实则是一种畸形的链条。

来自广州十三行的一位服装老板朱琳告诉我们,目前很多服装工厂都不愿意做 SHEIN 的订单。首先,SHEIN 的订单都是小批量订单,并且要求出货速度很快。这就给工厂带来两个问题,一是由于订单较小,工厂对上游供应商没有任何的议价权,只能接受他们的价格。二是若遇到 SHEIN 突然临时要货,整个工厂的生产计划全部都被打乱。

其次,SHEIN 内部有一个专门的核价部门,该部门的主要职责是及时了解和掌握市面上各类服装材料以及工艺的价格。如果是同款商品,SHEIN 也要求工厂的价格要比H&M和 Zara 还要低。若是工厂报价稍高一点的话,该部门的员工就将整个环节的成本全部算出,并进行大幅度压低价格,以达到他们的要求。

最后,在工厂的价格被不断压低后,SHEIN 也不给预付款,订单说取消就取消,这就导致前期工厂有可能会面临着库存风险。同时,在服装交付环节,SHEIN 有时会因服装做工、质量不合格大量克扣货款。在支付环节,目前 SHEIN 是按月结算,若考虑到非工作时间,其实际的货款周期至少在 45 天以上。

“这两年服装生意本来就不好做,SHEIN 压我们的货款,也让我们的资金周转出现问题。很多供应商为保证工厂的正常运作,只能从银行贷款。但由贷款所产生的利息成本、备货成本、生产成本根本让我们赚不到钱,这和我们做跨境服装电商所追求的高利润是完全相反的。基于此,目前 SHEIN 在广州服装圈子的名声都臭了。”朱琳说。

事实上,SHEIN 的做法是电商平台常用的策略。以社区团购平台淘菜菜为例,其给外界最大的感受就是平台上的商品比超市、菜市场还要便宜。

以春节期间淘菜菜小程序上售卖的黄瓜为例,当时的价格约为 3.3 元/斤。但来自山东省潍坊市的黄瓜种植大户周维告诉我们,冬季的黄瓜市场上,按照黄瓜的条形、重量、口感等因素,可分为一级品、二级品、通货。目前产地三种产品对应的收货价大概在 3.5 元、3.4 元、3.2 元不等。当然,这个价格并非是固定价,后续会受到产地产量、下游需求、天气等因素影响。

图源:淘菜菜小程序

淘菜菜价格直逼产地价格的背后,也是靠挤压供应商利润来实现。周维告诉我们,此前淘菜菜在找他供货时,直接按照其他电商平台的最低价要求其报价。若是自己不合作的话,他们就继续找产地其他的供应商,一直找到最低报价的供应商为止。“但淘菜菜把利润压的这么低,我们很多同行都直接不和他们合作。” 周维说。

也正是如此,目前淘菜菜上商品的 SKU 数量在不断降低。

那么,淘菜菜的今天是否也是 SHEIN 的明天呢?毕竟不管何种产业,何种商业模式,只有保证供应链上各方的利益相对均衡,这条供应链才能继续维持下去。否则,这条供应链也随时面临着崩盘的可能。

从这个角度来看,未来谁是国内跨境电商的赢家,或许还需要时间来给出答案。

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议