作者 欧锦

编辑 林比利

2023 年开年,洋葱集团败走美股的消息不胫而走。因洋葱集团已低于纽交所的持续上市标准,1 月 3 日,纽交所正式通知洋葱集团,已决定启动程序将该公司的美国存托股票摘牌。

公开资料显示,洋葱集团创立于 2015 年,旗下业务为洋葱O‘Mall 电商、洋桃跨境供应链和洋货百科三大块,业务涵盖全球品牌孵化及跨境直卖电商。

2021 年 5 月 7 日,洋葱集团在纽交所正式上市,成为国内“品质生活品牌平台第一股”,上市首日市值 6.47 亿美元。

如今上市不足两年,洋葱集团就悻悻退市,令人唏嘘。

梳理洋葱集团发展历史,其踩着跨境电商的红利期成立、上市,但内在问题始终无法回避。2016 年,洋葱集团创始人李淙曾因销售假药被判刑;2017 年,洋葱集团也曾因销售假冒伪劣化妆品而被罚款。成就洋葱集团的“KOC(关键意见消费者)直销模式”陷入无意义裂变,2021 年至今,其 GMV(总成交额)、营收同比均大幅下滑,并且持续亏损。

从此前的当当、聚美优品,再到如今处于退市边缘的云集、寺库、蘑菇街……洋葱的跌落不是第一个,也不会是最后一个。

而过去两年,疫情叠加消费环境的变迁,跨境电商行业风云突变,身处漩涡中的选手都在挣扎,这也让不少用户和投资者开始担心洋葱集团的未来。

业绩下滑,流动负债逐年增加

2015 年,跨境电商的春风吹起,从支付关税、保税政策到通关流程都出现了红利。

也正是这一年,李淙正式创办洋葱,早期靠着做跨境直卖起家,后期公司通过线上商城及 KOC 流量矩阵、三方渠道及线下实体业务为消费者提供服务。

在宣传口径里,洋葱集团已经与全球 4000 个品牌达成合作,运营 7 万个单品,品类包括美妆、保健、育儿、食品、个护等 23 大类。

一边掌握着商家和货品,另一边洋葱集团通过 KOC(关键意见领袖)推广模式卖货,快速增长。所谓的“KOC 模式”就是邀请用户成为平台的 KOC,让他们通过社交工具或场景,利用个人社交圈的人脉进行商品交易和提供服务。从某种意义上来说,洋葱集团的 KOC 模式很像如今大家口中的“主播带货”。

CIC 报告显示,按 2019 年的总营收计算,洋葱集团是中国第十大品质生活品牌平台之一;按 2019 年线上跨境零售所产生的 GMV 计算,洋葱集团在国内约 30 家提供进出口品质生活品牌业务的跨境平台中排名第五。

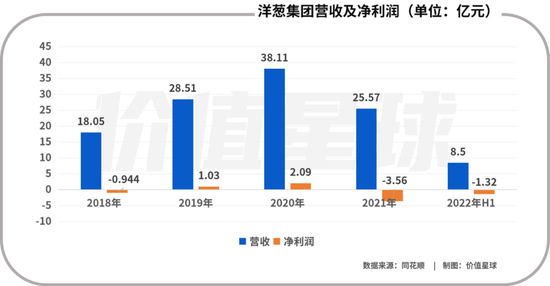

行业排名靠前,也让洋葱集团赚的盆满钵满。招股书显示,2018 年-2020 年,洋葱集团营收分别为 18.05 亿元、28.51 亿元、38.11 亿元;同期净利润为-9440 万元、1.03 亿元、2.09 亿元,利润增幅超过 100%。

转折出现在 2021 年,这一年洋葱集团营收 25.57 亿元,同比下降 32.9%。并且大幅亏损,净利润-3.56 亿元,同比下降 269.9%。

而最新发布的 2022 年半年报显示,洋葱集团核心业绩进一步下降,当期营收 8.5 亿元,同比下降 37.71%,亏损幅度虽有所收窄,但净利润仅录得-1.32 亿元。GMV 也有明显下降,相比上年同期的超 15 亿元,2022 年上半年 GMV 仅有 9.8 亿元。

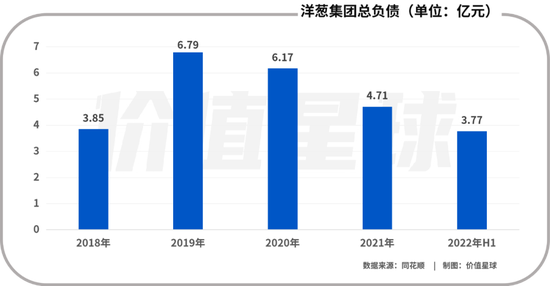

其实经营业绩下滑早有伏笔,2021 年洋葱集团经营活动产生的现金流净收入为-3.56 亿,同比增速-269.9%,销售及管理费用却大涨到 9.02 亿元,同比大涨 69.19%。“出多进少”的情况直接推高公司负债,2021 年公司总负债 4.71 亿元。到 2022 年 H1,负债略有下降,但仍高达 3.77 亿元。

根据最新财报,截至 2022 年 H1 洋葱账上现金及现金等价物共有 1.62 亿元,而同期净利润-1.32 亿元,若以此推算,公司的资金储备远不足以支撑“烧钱”的速度,很快就会陷入坐吃山空的窘境。

高库存惹的祸

进入 2022 年后,由于疫情的影响,洋葱集团经营情况更进一步恶化。2022 年半年报甚至拖到近日才公开。

2023 年 1 月 3 日,纽交所决定启动程序,将洋葱集团的美国存托股票摘牌。截至 1 月 6 日收盘,洋葱集团股价为 0.238 美元/股,总市值仅为 2501 万美元,距离当时在纽交所上市时的发行价 7.5 美元/股已经蒸发超 96%,可以说是惨败。

网经社电子商务中心网络零售部高级分析师莫岱青表示,洋葱集团被启动退市程序的原因在于业绩不理想,市值严重缩水。从上市以来,洋葱集团市值缩水严重,未被资本市场认可,最终走向退市之路也是形势所致。

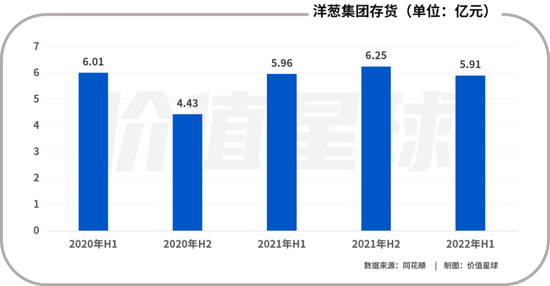

一位电商从业者分析称,洋葱的模式比较特殊,一边需要自己存货,另一边还要依靠 KOC 销售,这两者中间可能存在信息差进而导致洋葱的库存一直偏高,让企业的资金运转出现困难。

财报显示,截至 2022 年 Q1 洋葱集团有价值 5.91 亿元的存货,到了 H1 结束仍然是 5.91 亿,三个月的时间存货并未减少。为了消化掉这些库存,2022 年 H1 洋葱在销售环节投入了大量资金,当期销售及管理费用达到 2.83 亿元,比 Q1 的 1.42 亿元同比翻了近一倍,但从结果来看收效甚微。

在另一端,洋葱集团 KOC 的“带货”能力也在下降。数据显示,2019 年至 2021 年平台上的 KOC 数量由 49 万增加至 75 万,而对应的销售额却从 35 亿元降至 26 亿元。

到了 2022 年 H1,在洋葱集团 75 万的 KOC 中,只有 41 万是“活跃 KOC”,即有卖掉 1 件货的店主。换句话说,有超过 30 万 KOC 没带来 1 件订单。

雪上加霜的是随着周期延长,如果存货一直没有显著少的话,洋葱集团的资金压力将大幅提升,最终可能要靠贱卖回本。

图源:新浪财经

糟糕的业绩表现,导致了部分投资机构“清仓式”出逃。2021 年最后一天,Tower Research Capital LLC、Virtu Financial LLC、Morgan Stanley-Brokerage Accounts 三家机构清空了手中的洋葱股票;2022 年 3 月,Penserra Capital Management, LLC 和 Renaissance Technologies Corp 也清空了手中的洋葱股票。

而退市后,洋葱集团品牌势必将受到一定影响,继而影响客户信任度和产品销量,让原本捉襟见肘的资金池更加紧迫。且退市后募资难度将进一步加大,在高负债、低利润率的情况下,如若没有更多的资金注入缓解,则有可能陷入暴雷风险。

商业模式暗藏风险

市值蒸发、投资机构出逃只是表象,洋葱平台自上线以来,最大的问题来自业务本身。

首先,洋葱的体量太小。

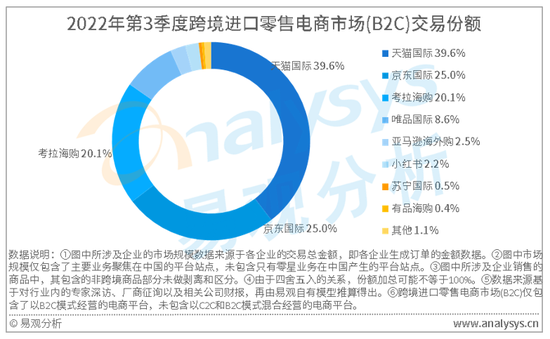

根据易观分析发布的《中国跨境进口零售电商市场季度监测报告 2022 年第 3 季度》,行业前三名天猫、京东、考拉占据近 85% 的市场份额,而洋葱只能和其他众多对手共同争抢 1.1% 的份额。

图源:易观分析

而且,洋葱集团所在的进口电商赛道一直被视为垂直品类平台,能获得较好的用户粘性,所以也是各综合电商平台的必争之地。阿里、京东等头部企业凭借资本、流量、供应链等优势,狂揽海外品牌和中国用户,经历多年竞争行业已经发展到寡头时代。

2020 年疫情以来,由于国际航班运力减少、口岸清关时效大幅拉长导致进口电商供应链受阻,进一步加速了中小平台出清。据媒体数据,2018-2022 年,共有 18 家和跨境进口电商有关的平台关停或转型,包括走秀网、HIGO、海天下、享逛商家版、GMALL 全球购、乐吾淘、人人优品等。在此背景下,昔日海淘元老洋码头也被曝“暴雷”,拖欠货款高达 2 亿元。

其次,KOC 模式被质疑。

洋葱集团的“KOC 直销模式”将平台上的用户分为三级——“进取店主”、“荣誉店主”和“会席服务商”。具体而言,用户交 1000 元加盟费就能成为“荣誉店主”,可获得每个订单 70% 的利润,约为销售额 15%-20%。也可以选择交 1 万元成为“会席服务商”(2020 年为 2 万),可以获得每个订单 100% 总利润。“会席服务商”每成功招募一名“荣誉店主”,可获 1000 元奖励;每招募一名“会席服务商”,可获得 2000 元的激励。

这个层级设计巧妙的地方是,相比于高昂的线上流量费,通过 KOC 推广几乎不需要什么流量成本,还能获得加盟费。不过弊端也很明显,虽然它只有两个层级,在一定程度躲避了法律风险,但仍然被很多人质疑是“微商加盟模式”的翻版。

另一方面,这些 KOC 贡献的 GMV 也在降低,2018-2020 年,单个 KOC 贡献的 GMV 从 8131 下降至 7767 元,降幅超过4%。7700 多元的单个 KOC GMV 贡献只比头部电商企业阿里、京东的单用户 GMV 略高,换句话说,这些 KOC 的价值已经十分薄弱甚至只比一个用户略高。

再次,打造自有品牌不成功。

李淙曾分享对于品牌的理解,他把品牌分成三类,分别是顶级品牌、优质 KA 品牌,和自有品牌。其中,自有品牌指洋葱集团自创品牌,是根据平台消费者数据推出的精准满足年轻人需求的品牌,且有望带来更高的毛利润。

事实上,早在上市前,洋葱集团就在招股书中表示 IPO 所募资金净额的约 50% 用于培育自有品牌和发展战略合作伙伴关系。2018 年,洋葱集团开始内部导流扶植自身品牌商品,从 2018 年的百万元级别快速增长至 2020 年的 5000 万,并且 2021 年 H1 达到 3200 万元(同比增长 240%)。但是自身品牌销量的增长并没有换来毛利率的提高,2021 年 H1 公司的毛利只有 1.56 亿元,而 2020 年同期为 2.53 亿元。

况且培育一个品牌需要巨大的资源和耐心,洋葱集团一下子做了 30 多个品牌,一定程度上分散了资源,导致至今也没有打出一个标杆性品牌。

洋葱集团投资及并购的潮红品牌(部分)图源:洋葱官网

最后,供应商存出走的风险。

据一位与洋葱有合作关系的品牌方表示,由于前有贝店暴雷后有洋码头欠款,如今洋葱退市的消息传出,即便洋葱的回款正常但自己也在考虑合作的稳定性问题。

另有行业内部人士爆料称,2022 年洋葱平台日 GMV 仅有 100 万,排除强捆绑的定制品牌外,其余品牌销量下滑严重,未来或许会导致部分品牌商家因销量问题不再续约。

据网上公开信息,GMV 下滑后,洋葱平台上的“顶流”也不得不另谋高就,号称洋葱第一跨境团队被曝带领团队出走,并推出了小程序商城“吉享物 PLUS”。

从某种程度来说,洋葱集团受益于微信流量红利,但随着互联网流量见顶,短视频、直播电商等的挤压,属于微商时代的“分销”玩法逐渐过时。

经过时代的筛选,有些平台注定会被消费者抛弃,它们要么艰难求活要么转型重来。而今,站在十字路口的洋葱,商业模式正逐渐失去弹性,未来如何自救是值得整个团队思考的问题。

总结

放大来看,与洋葱集团成立于同一时期的对手们也过得不如意。

2019 年淘集集曾被来自全国的商家上门追讨货款;2021 年 8 月贝店拖欠货款事件被曝出,欠款累计超过 2 亿元,涉及 1400 多名商家;还有火爆一时的今日爆团,由于其模式涉嫌组织传销,被上海市市场监督管理局依法做出处罚。

而跨境电商也是重灾区,丰趣海淘早已停止运营、考拉被阿里收购、洋码头被曝出“人去楼空”、蜜芽 APP 停服、趣店“万里目”上线不到一个月就进入“清库存”阶段……

与他们相比,洋葱集团虽有上市公司的帽子,但处境也不乐观,连年亏损、负债高企、模式隐忧等无一不在挑战着公司的命脉。

先于洋葱退市的聚美优品或许就是一个失败的例子。2020 年私有化的聚美优品,退市后几乎销声匿迹,官方最近一条更新停留在 2021 年 5 月,官网虽然可以打开,但商品已无法下单和支付。昔日的“美妆电商第一股”,如今已陷入“瘫痪”。

电商行业正在由增量市场变为存量市场,低成本拉新的故事已成往事,在存量竞争时期,留住老用户比获取新用户更重要。那些能够结合新兴模式,不断更新迭代、有供应链积累、以动销为核心的平台,才能在行业的逐步升级中留下来,被消费者真正接受。

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议