文砺石商业评论,作者李平

01 市值重回 2 万亿美元

北京时间 2 月 13 日,科技巨头企业微软股价上涨 3.13% 至 270.64 美元,总市值重回 2 万亿美元,又一次进入到“2 万亿美元市值俱乐部”。

2021 年 6 月,随着云计算和企业软件领域领先地位的不断稳固,微软市值首次跨越 2 万亿美元,成为继苹果之后美股第二家加入“2 万亿美元俱乐部”的上市公司。

进入到 2022 年以来,在美联储大举加息的背景下,美国大型科技公司业绩普遍承压,股价也遭到重挫。2022 年 8 月,微软市值跌破 2 万亿美元。

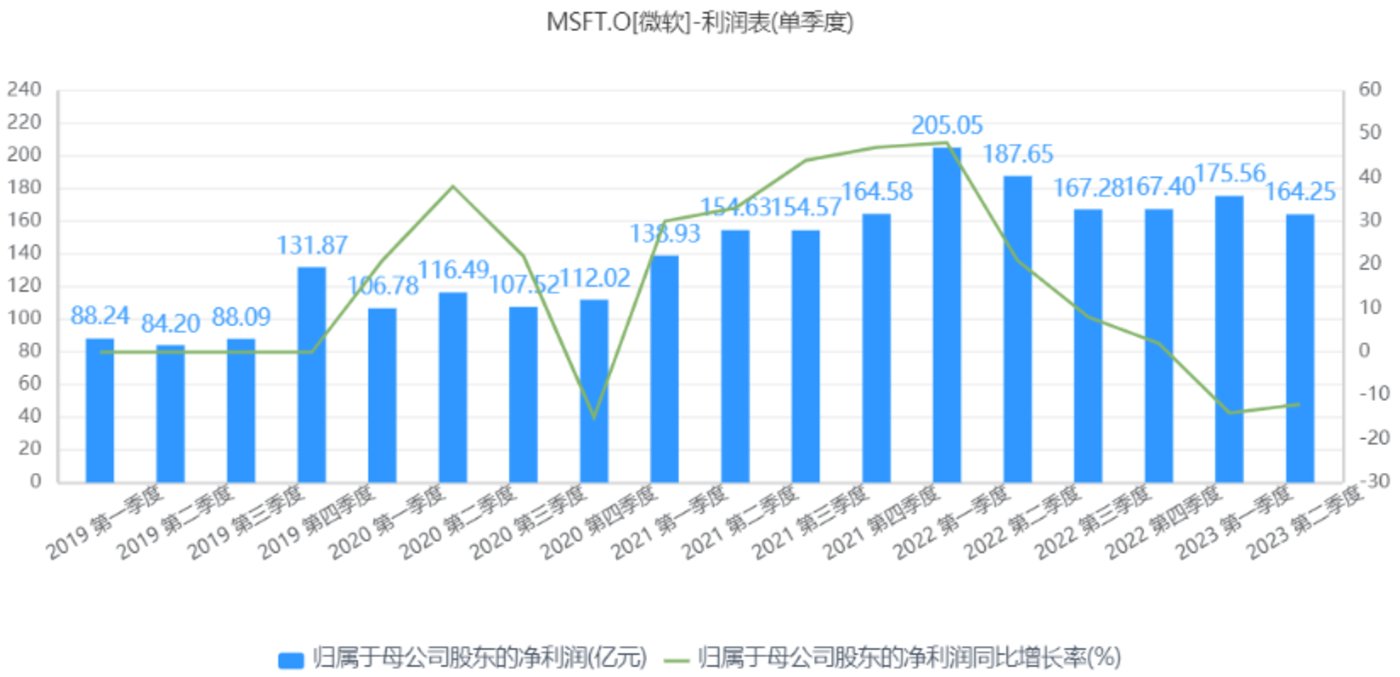

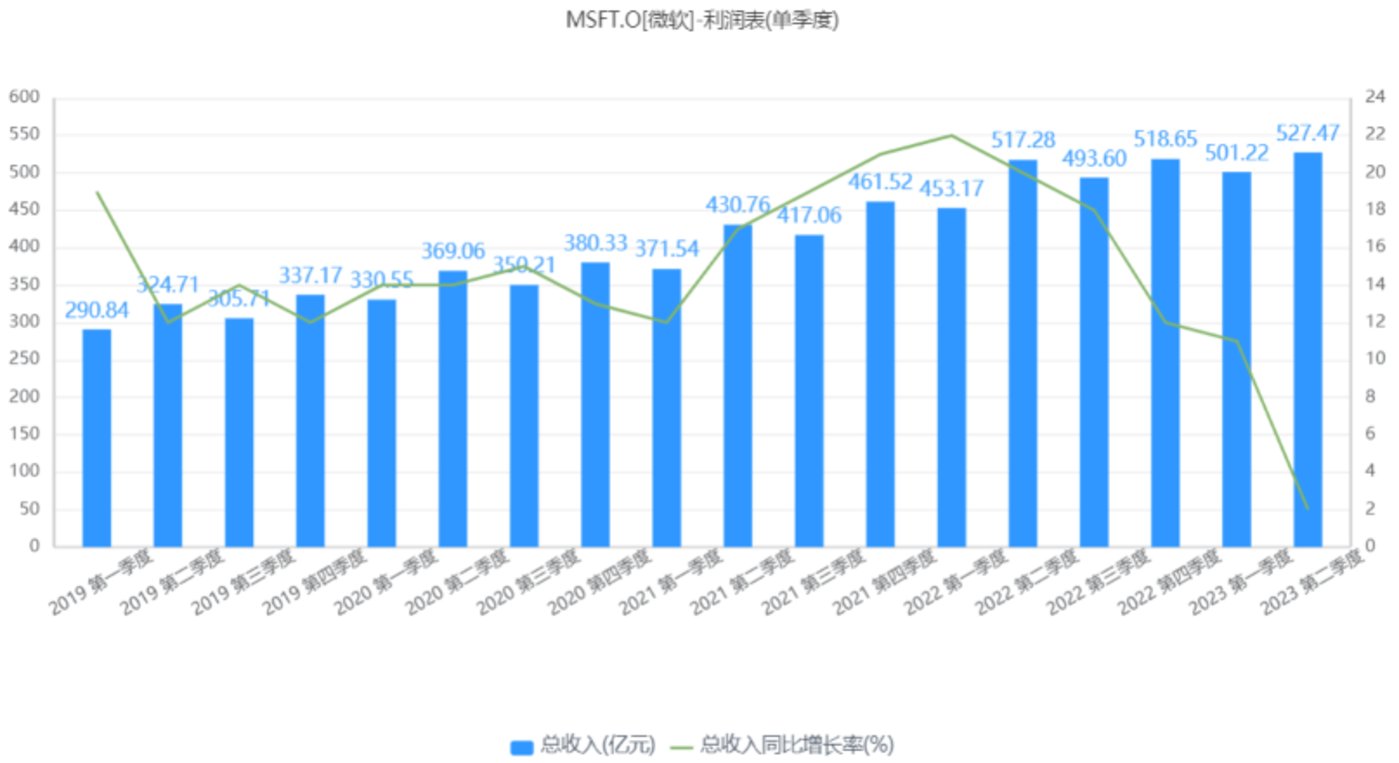

业绩不佳成为微软市值缩水的一个主要原因。2023 年第一财季(对应 2022 年第三季度),微软实现营收 501.22 亿美元,同比增长 11%,环比下滑 3.5%,创下 2017 年以来最疲软的营收增长;实现净利润 175.56 亿美元,同比下降 14%,这也是微软两年多来最严重的季度净利润下降。

财报公布之后,微软被曝正在计划裁员,但并没有透露具体人数。今年 2 月 18 日,微软正式宣布裁员 1 万人,以应对业务增长的放缓。有分析认为,微软裁员的决定表明尽管该公司营收前景不明朗,但正致力于保证利润率。

随即公布的第二财季数据显示,微软利润端的表现的确不容乐观。

1 月 25 日,微软发布了 2023 财年第二季度业绩(2022 年 10-12 月)。数据显示,第二财季微软实现营收 527.5 亿美元,略低于市场预期的 529.4 亿美元,同比增长2%,营收增速创近六个财年以来新低。

净利润方面,由于裁员产生了 12 亿美元的费用支出,第二财季微软净利润大幅下滑 12% 至 164 亿美元。在不计裁员费用的情况下,微软第二财季净利润为 174 亿美元,同比降幅为7%,这也是微软连续两个季度净利润出现萎缩。

除了员工遣散费用等一次性支出之外,汇率问题也是微软利润端承压的另一个主要原因。从销售区域来看,微软近一半营收来自美国以外市场,美元汇率走强对微软海外营收带来了不利的汇兑影响。

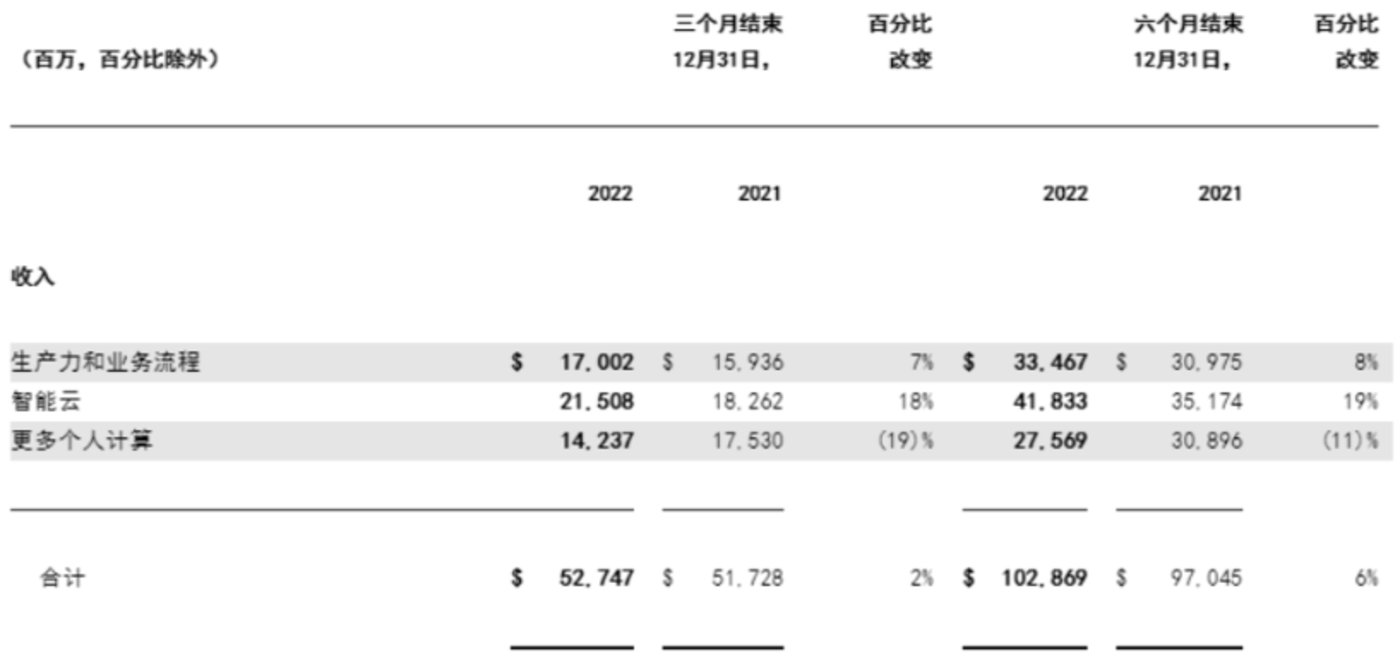

分业务来看,微软生产力和业务流程部门(PBP)营收为 170 亿美元,同比增长7%;智能云(Intelligent Cloud)部门营收为 215 亿美元,同比增长 18%;更多个人计算(MPC)部门营收为 142 亿美元,同比下滑 19%。

不难看出,个人计算部门营收的下滑成为微软第二财季营收不及预期的主要原因,这主要是受到全球 PC 需求低迷的影响。根据 Counterpoint Research 的数据,2022 年第四季度,全球 PC 出货量年同比下滑 27.8% 至 6520 万台,创下历史新低。

受 PC 产品销量下滑影响,第二财季微软 Windows 许可证销售额同比下降 39%,较第一财季(降幅 15%)更加恶化。对此,微软 CEO 萨提亚·纳德拉在电话会议上表示,微软在 2022 年末就面临着核心业务 Windows+Office 的业绩下滑。

整体来看,微软本财季营收及净利润表现均不及市场预期,尤其是其利润增速持续低于营收增速,说明公司盈利能力仍在下降。

不过,第二财季业绩的低迷却没有阻碍微软股价的上涨。相反,由于 ChatGPT 的横空出世,AI(人工智能)赛道再次成为资本市场关注的焦点。不少投资者了解人工智能研究实验室 OpenAI(ChatGPT 母公司)发展史时发现,微软一直是 ChatGPT 背后的大金主,同时也是最大的赢家,这也是微软市值再度重返 2 万亿美元的关键。

02 ChatGPT 背后的大赢家

过去数周,资本市场上最热的概念当属“ChatGPT”。这款由 OpenAI 公司开发的人工智能聊天机器人,可以聊天、可以撰写论文、可以创造诗歌、甚至可以编写程序。

那么,“上知天文,下知地理”的 ChatGPT 究竟是如何炼成的?

2016 年,谷歌围棋人工智能“阿尔法狗”(AlphaGo)以 4 比 1 的成绩战胜世界围棋冠军李世石,让人工智能概念迅速火遍全球,同时也让美国科技产业界对谷歌在 AI 领域的技术实力颇感忌惮。而 OpenAI 诞生的初衷,正是为了避免谷歌在人工智能领域形成垄断优势。

根据公开资料,OpenAI 成立于 2015 年,是由特斯拉 CEO 埃隆·马斯克、Linkedin 创始人里德·霍夫曼、PayPal 联合创始人彼得·蒂尔等人出资 10 亿美元创立。

OpenAI 成立之初只是一个非营利组织,其目标是以造福全人类的方式促进和开发友好的人工智能。但随着深度学习规模的爆炸式增长,OpenAI 逐渐面临到沉重的运营成本压力,这既包括高昂的云服务的租赁费用,也包括人工成本。

资料显示,OpenAI 的人工智能训练最初是在谷歌云上进行,2019 年至 2020 年期间,OpenAI 向谷歌支付了 1.2 亿美元的云计算费用,一度成为谷歌云的前五大企业客户之一。

人工成本方面,美国入门级人工智能工程师的平均年薪为 11 万美元,而与 OpenAI 签约的几位全球顶级人工智能专家年薪更是达到百万美元级别。

为了更好的商业化运行,OpenAI 于 2019 年 3 月成立了营利性子公司 OpenAI LP,并很快获得了微软的 10 亿美元注资。在此之后,OpenAI 逐渐将云计算服务从谷歌云迁移到微软云 Azure。

此外,微软对 OpenAI 的投资还在加码。根据《财富》杂志报道,微软未来将向 OpenAI 再投 100 亿美元,并获得 OpenAI 75% 的利润,直到收回投资为止。

获得微软的资金和云服务支持之后,OpenAI 的训练数据量和算力大幅增加,并成功在人工智能生成内容(AI Generated Content,AIGC)取得了革命性突破,其突破性成果 GPT-3 随之于 2020 年问世,并成为强大的生产力工具。例如,AI 绘画独角兽企业 Jasper 就是 GPT-3 的客户。

2022 年 11 月 3 日,为了更好地获得训练数据,OpenAI 正式向公众推出了其聊天机器人产品 ChatGPT。在此之前,公司测试人员以及特定领域的专业人士已经进行了数月的测试。

一经推出,ChatGPT 就迅速成为史上用户增长速度最快的消费级应用,短短 5 天内注册用户数就超过 100 万,而在两个月后这一数据已经突破 1 亿。相比之下,突破 1 亿用户门槛 TikTok 用了大约 9 个月,Instagram 则用了 35 个月。

另一方面,微软在与 OpenAI 的合作中也获益匪浅。根据双方协议,微软将拥有 ChatGPT 的独家授权。2 月 8 日,微软宣布推出由 ChatGPT 支持的最新版 Bing 搜索引擎和 Edge 浏览器。更早之前,微软已经宣布要将 ChatGPT 整合进 Teams 以及 Office 办公套件中。

在搜索领域,微软正借力 OpenAI 向谷歌发起有力挑战。有分析认为,ChatGPT 之于搜索,带来的是一种颠覆性的创新。有了 AI 的加持,微软必应能更深入地理解用户提问,给出更智能的答案,广告主或许会被这种新形势吸引。

根据最新季报数据,微软的搜索和新闻广告营收为 32 亿美元,而谷歌的搜索广告收入为 426 亿美元。据微软预计,他们在搜索领域的市场份额每增加一个百分点,其年度广告收入就会增长 20 亿美元。因此,从长远角度来看,ChatGPT+ 必应或为微软提供十年一次的推翻谷歌搜索主导地位的机会。

“比赛今天开始了,我们将继续前进并快速行动,希望在搜索领域再次获得更多创新的乐趣”,纳德拉在新版 Bing 发布会上公开表示。

03 微软云如虎添翼

除搜索引擎之外,微软已经将 ChatGPT 整合到云计算平台 Azure 之中。

2023 年 1 月,微软宣布推出 Azure OpenAI 服务,Azure 全球版企业客户可以在云平台上直接调用 OpenAI 模型,包括 GPT-3.5、Codex 和 DALL.E 模型,并享有 Azure 可信的企业级服务和为人工智能优化的基础设施。

业内人士指出,作为 OpenAI 的独家云服务提供商,微软 Azure 将 ChatGPT 设置为微软云底层的模型工具,这将使得微软的云客户可以通过 Azure 使用各种 OpenAI 工具,并避免了安全合规、数据隐私等方面的风险。如此以来,Azure OpenAI 就成为企业使用 OpenAI 服务的入口,这就大大增加了 Azure 对B端客户的吸引力,微软这一基本盘也将更加稳固。

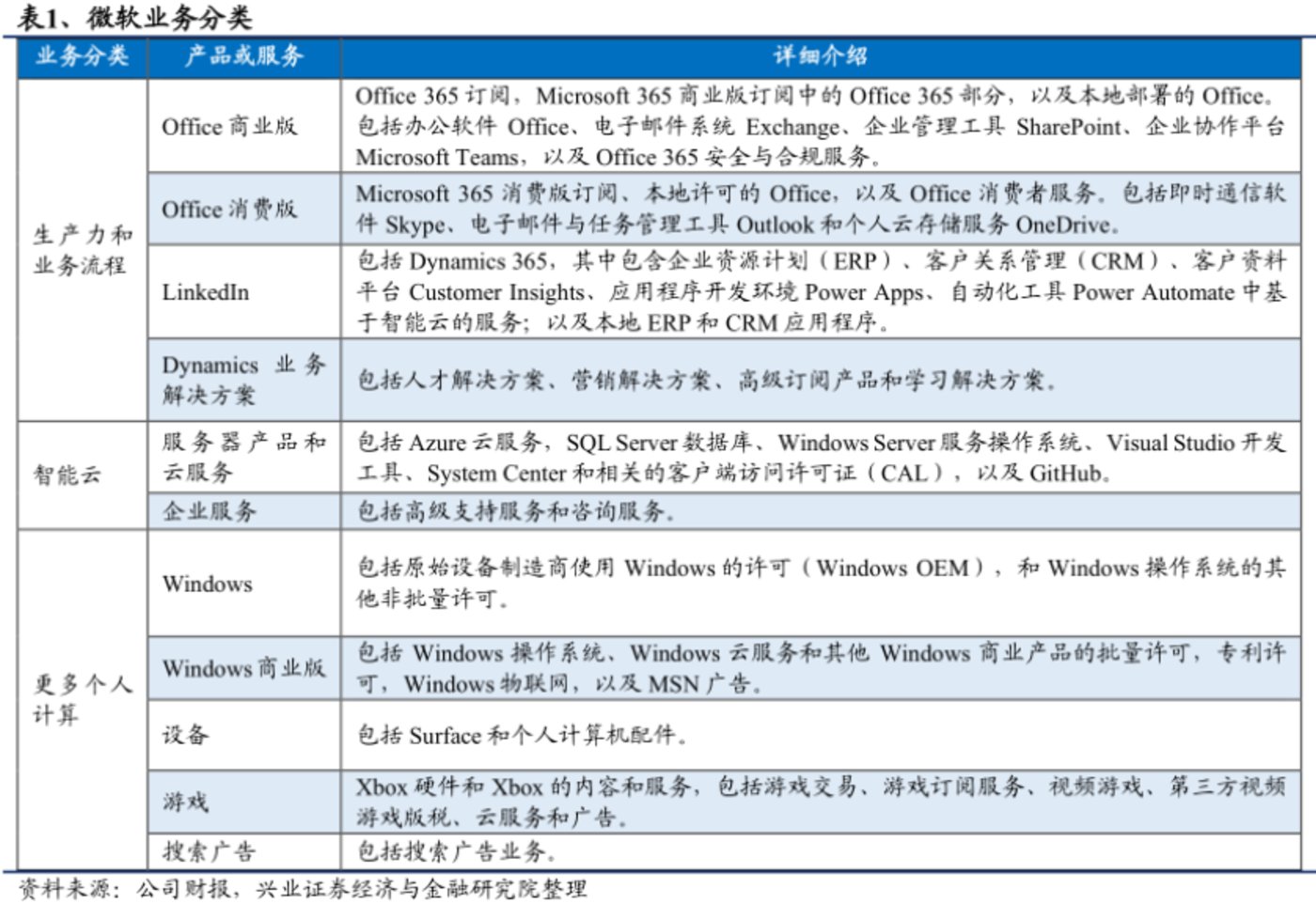

从营收构成上看,智能云业务是由服务器产品和云服务、企业服务两部分组成,主要以 IaaS 和 PaaS 服务为主;生产力和业务流程部门主要提供 SaaS 产品,细分产品包括 Office 365、Dynamics 和 LinkedIn 等产品;个人计算业务则包含 Windows 操作系统、游戏、硬件、搜索引擎和广告等业务。

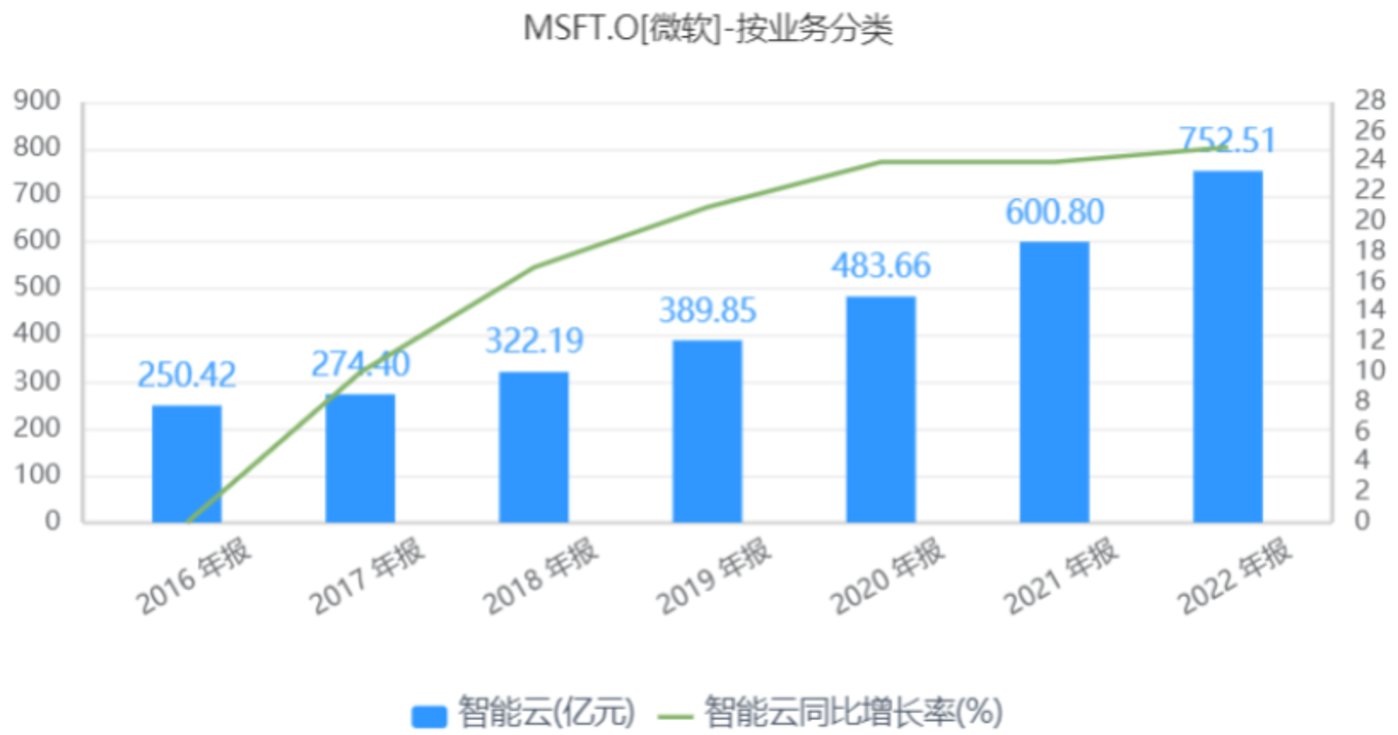

近年来,云计算业务已经成为微软营收增长的核心驱动力。数据显示,2022 年财年,微软智能云收入由 250 亿美元增长到 750 亿美元,六年之内增幅超过 3 倍。其中,2020-2022 年期间,微软智能云业务营收增速分别为 24%、25% 和 25%。

截至目前,在云基础设施服务市场,微软 Azure 已成为仅次于亚马逊 AWS 的第二大云服务平台;而在 PaaS 领域和 SaaS 领域,微软云已是全球第一。

根据 Canalys 最新数据,2022 年四季度,微软云在全球云基础设施服务的占比为 23%,相比去年同期提升了 1 个百分点;亚马逊云占比则由 33% 降至 32%,双方差距进一步缩小。

事实上,在纳德拉“Cloud First”战略的推动下,微软已经蜕变为一家名副其实的云计算公司。2020-2022 财年,微软智能云业务营收占比由 33.82% 提升至 37.95%,营业利润占比则由 34.6% 提升至 39.24%,云计算业务对微软的业绩贡献度已经接近 40%。

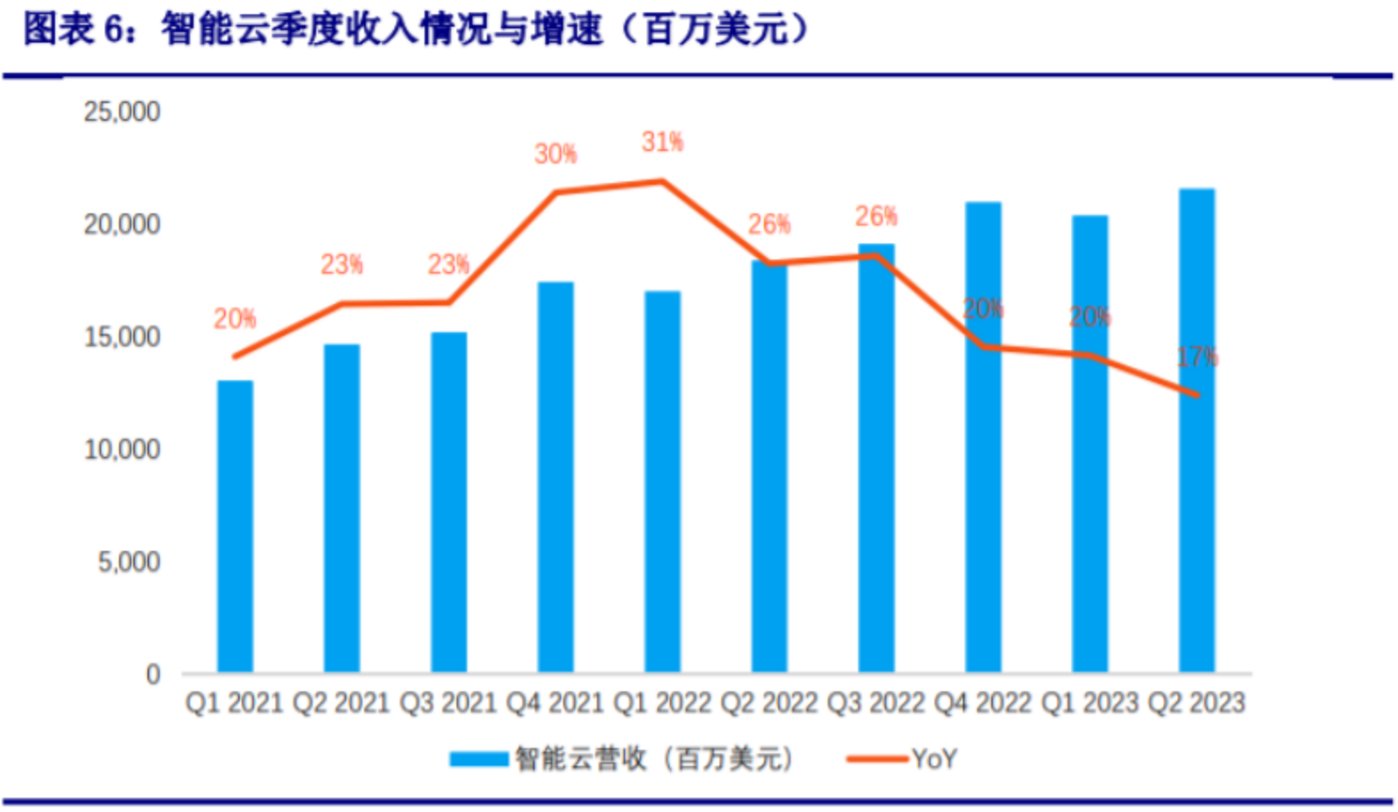

不过,在宏观经济下行的背景下,微软云计算仍面临到增速放缓的压力。此前的财报数据显示,2023 年第一财季,微软智能云营收增速为 20%,其中 Azure 上一财季的营收增速为 35%。

2022 年第二财季,微软智能云实现营收 215 亿美元,同比增长 17%,远超市场预期的 138 亿美元。其中,Azure 和其他云服务收入 147 亿美元,同比增长 31%。对比来看,微软智能云以及核心业务 Azure 增速均出现下滑。

值得一提的是,微软 CFO 艾米·胡德曾在电话会议上表示,Azure 云在第四财季取得了 31% 的增长,但是 12 月份(营收增速)放缓特别明显。由于消费者变得谨慎,Azure 云的增长速度可能会在下个季度下滑4-5 个百分点。

相比谨慎的 CFO 艾米·胡德,微软 CEO 纳德拉无疑更为乐观。在本次电话会议上,纳德拉表达了对即将到来的人工智能浪潮的看涨,尤其是 Azure OpenAI 服务引起了广泛关注,让人“倍感振奋”。

纳德拉在电话会议中同时表示,截至目前,已有超过 200 个客户使用 Azure OpenAI 服务,其中包括半导电视台、毕马威等知名企业,仅 Azure ML 的收入就连续五个季度增长超过 100%。

整体来看,人工智能正成为微软赶超对手的有力武器。尤其在 ChatGPT 的加持下,“大象”级别的科技巨头微软再次站到时代的风口之上,有望在搜索领域和云计算领域分别向谷歌、亚马逊开战,也更有机会赢得这场 AI 大战的最后胜利。