来源:市值榜

商业化路径有何差异?

商业化成效如何?

还有哪些难题?

作者祝彰

编辑嘉辛

对以钉钉、企业微信、飞书为首的协同办公赛道来说,过去的 2022 年,是在寒冬中找希望的一年。

“寒冬”是因为,在极度复杂的外部环境面前,SaaS 行业陷入了困境。

有创业者表示,这一年中国企业服务被 99% 的投资机构弃若敝履,本质原因是低价竞争赚吆喝的时代落寞了,服务商无论大小都需要自己造血合理收费,倒逼企业合理付费习惯真正形成。

“以前大家都不挣钱就是因为头部服务商疯狂烧钱补贴,面对客户竞相压价,最后谁都过得非常难受。”这位行业人士说。

“希望”则来源于,过去习惯了靠免费策略维持增长的大厂们,在这一年集体加速了商业化:

钉钉在 3 月底正式宣布了全面商业化,制定了清晰的商业化路径。没过多久,企业微信和飞书,也陆续推出收费项目,开始加速商业化。

不过,一个前期靠免费获得规模的市场,要想成功实现商业化,过程显然不会轻松,对钉钉、飞书、企业微信都是如此。

如今快一年过去了,钉钉、飞书、企微的商业化,究竟走到了哪一步?

钉钉:收入还不高,但毛利率变高了

宣布全面商业化一年来,钉钉还没有实现盈利,但处于稳步增长态势。

2022 年底,钉钉总裁叶军曾对媒体表示,钉钉目前仍在投入期,希望很快可以实现收支平衡。

他说,2022 年第二季度,钉钉核心产品的收入增速超过三位数,其目前收入规模的绝对值不高,但毛利率超过软件行业平均水平。

目前,在中国协同办公领域,钉钉最大的优势在于平台生态,其在商业化上的优势也基于此。

从战略方向和成长路径来看,钉钉或者说阿里云,是与海外的云计算巨头最像的。微软、谷歌、Salesforce,都形成了“办公协同+低代码开发+应用底座+基础设施”的平台生态,阿里目前也是如此:

钉钉既是办公协同软件,也是阿里云的应用底座、低代码开发平台,阿里有宜搭+三方低代码工具、阿里云则是最底层的基础设施。

对此,财经十一人曾有过总结:基于这一平台生态,协同办公能带来粘性,留住企业客户,应用开发则进一步拉动生态的丰富度和健康度,一方面带动整体用云量,另一方面,还能提升“IaaS+PaaS”的毛利空间。

在《钉钉需要再赢一次》一文中,我们详细梳理过钉钉产品的三个版本:底座的“三专”,和三种商业化路径:ISV 佣金、硬件销售 +SDK 税收、ISV 服务包,此处不做赘述。

基于商业化路径,钉钉在商业化上的进展取决于两点:

第一,订阅模式下的客户规模是否稳定,以及能否持续扩大。

据目前最新的数据,宣布商业化后,钉钉用了半年的时间新增了 1 亿用户,新增了 200 万企业用户。

当然,只是规模大,并不足以支撑健康的商业化,核心要看付费能力更强的大客户,是否愿意持续付费,这是提升毛利的关键。

钉钉此前曾公开过一组数据,自从“云钉一体”战略以来,钉钉活跃用户中大型企业组织的占比在持续提升,去年 5 月底时,2000 人以上的大型企业贡献了钉钉近三分之一的活跃度。

当回过头来看,去年宣布开始商业化时,钉钉有两个动作是在为提升中大型企业占比做准备,一是对客户进行了大、中、小分层,对接客户更有针对性了;二是阿里副总裁库伟出任钉钉 COO,主导的正是大客户战略,他有着丰富的政企大客户经验。

第二,生态内的合作伙伴是否在持续增长,是否形成了良好的商业循环。

这一点做得如何,将直接影响到钉钉的另外三项营收途径。

去年底 7.0 版本的发布会上,钉钉对外公布了一系列数据,重要的有以下几个:

1、钉钉上有 500 万个低代码应用,当时钉钉预测,一年左右,包括低代码开发和全代码开发在内,在钉钉上产生的数字化应用会超过 1000 万个;

2、在钉钉上开通使用三方 SaaS 的组织中,从酷应用市场开通应用的组织占 35%,在所有渠道中位居首位;

3、钉钉推出了“钉选”企业服务聚合平台,聚合钉钉上超过 1500 款 SaaS 应用,联合合作伙伴推出近 10 种企业服务;

不难看出,钉钉只做基础能力平台,保持协同办公和应用开发平台的定位不变,继续战略投入做文档、音视频、项目、会议等基础产品,其他的都交给生态做,包括行业解决方案,人财物产供销研等通用应用,并将硬件全面生态化。

飞书:靠重投入赢得时间

2021 年,在钉钉和企业微信承接了疫情以来的绝大部分线上办公、教学红利的背景下,钉钉的一位员工向媒体表示,飞书仍然被认为是钉钉最有潜力的竞争对手。

那年底,钉钉、企业微信、飞书的 MAU 分别是 17091.7 万、9092.5 万、407.8 万,都已经形成了完整的自有产品生态和标准化,同属市场第一梯队。

飞书本来可以更好——2020 年疫情期间,企业远程办公需求爆发式增长,这本来是飞书拓展国内市场的最好时机。

飞书在这之前主攻大中型企业付费市场,错过了很多小企业市场,后来改为全面免费时,需求中很大一部分被钉钉和企业微信承接完了。

2020 年底的 CEO 面对面中,张一鸣也反思,飞书因为没有更好地做足准备,在 2020 年上半年疫情爆发时期错过了增长。

不过,虽然规模上被拉开了差距,但飞书凭借着 OKR、“重协同”的差异化功能和流畅好用的使用体验,在市场中积累起了一定的用户认知和用户心智。

飞书首先成功成为了一款“好用”的协同办公产品。

好用显然还不够,飞书要想在 toB 市场吃到更多蛋糕,需要进一步追赶钉钉、企微。

所以我们看到,过去两年里,字节跳动在飞书上投入了大量的资源。

比如团队规模上,飞书的团队人数从 2021 年的超 2000 人,增长到了 2022 年的超 8000 人,巅峰时甚至超过万人规模。作为对比,钉钉的团队规模维持在 1500 人左右,企业微信的团队规模维持在数百人左右。

字节还在协作、文档、会议等多领域频繁收购、投资,持续优化飞书的人员构成。比如后来成为飞书产品副总裁的沈学良、黑帕云的陈金洲等。

这为飞书带来了一项优势,即面对大客户的私有化定制需求时,能够快速组建专业的团队对接。

再比如,飞书开始从最初的互联网、高科技、新媒体这三大优势领域,逐步向金融、零售等更多其他行业渗透。

对此,中信建投证券在一份研报中指出,由于飞书重点突出协作和高效,适用客户的范围较为有限,传统企业接受仍需要一定时间和心智积累,因此飞书推广的逻辑是先在优势领域树立标杆客户,再逐步拓展向更多市场和中小企业。

字节的“大力出奇迹”方法,也取得了不错的成绩。

2 月 16 日,在飞书的内部全员会上,飞书 CEO 谢欣宣布,2022 年飞书的 ARR(年度经常性收入)达到了 1 亿美金,较 2021 年增长了 2.7 倍。这是飞书自成立以来,首次披露核心业务指标。

谢欣表示,跨越 1 亿美金 ARR,对 SaaS 产品来说,是非常重要的里程碑。ARR 可以理解为 SaaS 订阅收入,其收入规模有多大、收入占比有多高,直接影响到未来营收的稳定性和潜力。

值得注意的是,飞书达成 1 亿美金 ARR 收入所花的时间,比 Slack、Shopify、Twilio 等知名 To B 公司都要短,他们大多数都要花费 5 年以上时间,飞书只用了 3 年。

但在未来,飞书不得不面临和钉钉和企微更为直接的竞争。

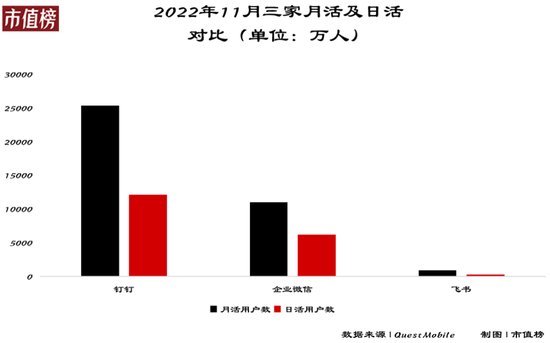

第一是如何持续提升 MAU。QuestMobile 数据显示,2022 年钉钉的 MAU 突破了 2 亿,企业微信突破了 1 亿,但飞书依然停留在百万级别。

其次,是庞大的人员规模带来的成本压力。

飞书几千人的团队,成本高企,在收入规模不高的当前,亏损不可避免。而根据前人趟过的河、走过的路,亏损状态可能会存在不短的时间。

不过,飞书总裁张楠此前在接受媒体采访时表示,中国 toB 市场才刚刚起来,未来的商业化应该看五到十年,在这个阶段盈利,不是飞书最关心的事情。

企业微信:连接大于一切

不同于钉钉最终长成一个“超级应用”、字节以工具思维将飞书打造成了一款有着强烈 OKR 风格的产品,企业微信则是另一种路径。

如果说钉钉更大更重,它集工具、入口、平台属性于一身,那么腾讯的企服打法则演变成了,企业微信负责连接、负责开放平台,腾讯文档和腾讯会议,承担起更多入口即工具的作用。

所以衡量企业微信的商业化,并不只能看企业微信,还要看与其相连的腾讯文档、腾讯会议,也要衡量其在微信生态内的商业化价值。

2022 年 1 月,企业微信发布 4.0 版本时,关键词也是“连接”,企业微信团队将其总结为了三点:

-

连接消费市场——重要的举措有两个,一来连接视频号,二来推出微信客服,让企业能更便捷地连接到顾客;

-

连接上下游伙伴——推出了‘上下游’功能,存在密切合作关系的上下游合作伙伴,能加入上下游通讯录,能在一起开会、写文档、约日程、共享应用等;

-

连接信息与业务——企业微信、腾讯文档、腾讯会议实现了能力的进一步打通,一个最直观的变化是,解决了用户跨 App 的冗长操作体验。

我们看到,这一系列变化背后,企业微信的连接属性被进一步放大了,腾讯做企业服务 SaaS 的思路更加清晰:

依托企业微信,向下连接消费互联网,向上连接产业互联网。通过产品、工具层的迭代,最大化解决效率问题,至于商业化路径,可以是 SaaS 订阅,可以是出售行业解决方案,可以是智慧硬件,也同样可以是赋能直播带货后的电商佣金以及广告收入。

尽管路径上有差异,但是无论是哪一家,要想在商业化上走得更加稳健,都需要满足三个前提条件:

第一是规模足够大。

企业微信截至到 2022 年 1 月,真实的企业与组织数量超过 1000 万,活跃的用户数超过 1.8 亿,连接微信的活跃用户数超过 5 亿。逊于钉钉但强于飞书。

第二是能不能抢到更多的中大型客户。

参照海外 SaaS 厂商的发展来看,业务延伸从中小企业向大型企业拓展是必然趋势。

比如 Salesforce,2003 年其客户群集中于中小企业,为它带来的营收是 5.1 亿美元,再到 2015 年,它的客户群更集中在大型企业,为它带来的营收是 53.7 亿美元。

尤其是在当下,当互联网厂商都以高质量的增长为目标时,这一点尤为关键。

第三是庞大的中小厂商能否养成付费习惯。

比如叶军曾在去年 9 月对媒体表示,钉钉中小企业与大型企业的收入占比是1:1,所以单价低的中小企业仍然是大盘;现在企业用钉钉基本是免费的,真正付费的数量可能1% 都不到。

所以,目前对钉钉、企微、飞书们来说,商业化才刚刚走出重要的一步,但还远未走到终点。