优必选还能等来人形机器人的春天吗?

财经新知

作 者 茹月

编 辑 月见

在机器人市场里,优必选是一个突出的存在。

2013 年成立以来,优必选完成了 9 轮融资,平均每年完成一轮融资。股东背景中不但有腾讯投资、居然之家、科大讯飞、海尔资本等行业明星,还有包含鼎辉投资、金石投资、启明创投等资本大佬,更包括杭州、湖州、厦门等政府地方国资的身影。

正是这一轮轮融资,为优必选其后激荡而缓慢的发展奠定了基调。

招股书显示,在高研发、高营销的发展风格下,优必选三年亏掉 24 亿元,也同样烧完了以往融资的 96%。在技术快速更迭的科技行业,持续的研发投入与市场教育成为了各企业不必多说的潜规则。

上市,成为优必选迫切求生中的一环。

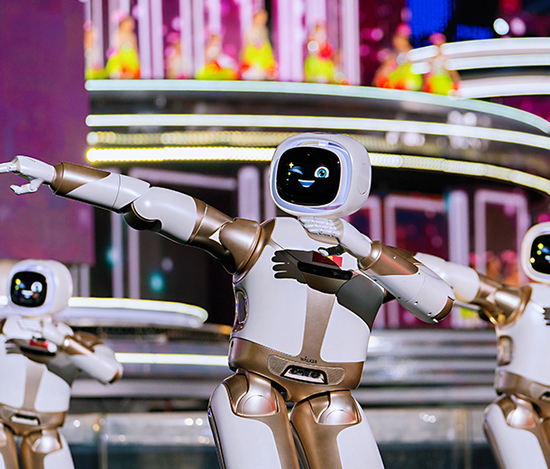

进入 2023 年,机器人已经逐渐找到自身定位。扫地机器人在科沃斯和石头科技的双雄争霸中,进入以量换价的新阶段;聊天机器人随着 ChatGPT 的诞生全网爆红,成为年度最酷的概念;疫情期间送餐机器人进入方舱而被逐渐验证了落地场景;而人形机器人仍然停留在春晚舞台上载歌载舞,在商业化边缘反复摸索。

跨进二级市场的人形机器人,究竟是真科技还是真泡沫?

01

缺钱、融资、烧钱,优必选进入死循环

优必选的招股书中,释放的最强烈的信号,是缺钱。

融资,像一场优必选定期举行的宏大仪式。优必选成立以来共完成了 9 轮融资,优必选在招股书中介绍,这些增资认购为其带来的融资数额为 47.9 亿元。同时,优必选坦诚道,截至 2022 年 12 月 31 日,以上融资所得款项的 96.10% 都已经被使用。

根据招股书,优必选的资金主要花在研发投入与营销开支上。

具体来看,2020 年、2021 年 2022 年前三季度,优必选研发投入分别为 4.29 亿元、5.17 亿元及 3.25 亿元,分别占当期总收入额 57.9%、63.3% 及 61.4%;对应地,优必选营销费用分别为 3.13 亿元、3.58 亿元及 2.41 亿元,分别占当期总收入的 42.3%、43.8% 及 45.6%。

研发投入与营销费用两项就花光优必选所有收入后,优必选进入了越亏越多的循环。2020 年、2021 年及 2022 年前三季度,优必选营业收入分别为 7.40 亿元、8.17 亿元及 5.29 亿元,同期亏损额分别为 7.07 亿元、9.18 亿元及 7.78 亿元。

经过连续的亏损后,优必选资金状况显得尤为紧张。

除了烧融资外,优必选的存续还依赖于大量的银行借款。招股书显示,截至 2020 年底、2021 年底及 2022 年 11 月底,优必选银行借款分别为 5.76 亿元、6.52 亿元及 3.73 亿元。

招股书中,优必选坦诚道,“于以往记录期间,我们依赖向本集团提供的银行贷款为我们的业务运营提供资金。尤其是,于 2022 年 9 月 30 日,周剑先生就我们的银行借款人民币 256.8 百万元提供担保。”

即便是不断融资、借款、甚至抵押借贷,优必选仍然显得“囊中羞涩”。截至 2020 年底、2021 年底及 2022 年 9 月底,优必选现金及现金等价物分别为 6.22 亿元、2.73 亿元及 3.49 亿元。

正如招股书中所述,“倘我们无法取得债务或为债务再融资,我们的业务、前景、现金流量、财务状况及经营业绩可能受到不利影响。”缺钱像一只无形的大手,推着优必选一步一步往前走。

深陷烧钱、缺钱再融资的循环中,随着 9 个轮次的战略投资先后密集进入交割期,上市成了优必选一大出路。早在 2018 年,优必选以投后估值 50 亿美元刷新了全球 AI 企业融资纪录时,就曾透露过未来的上市计划,冲击A股又转港,优必选始终在二级市场大门前徘徊。

机器人烧钱几乎已经被市场默认,重要的是,烧出来的优必选称得上“真金”吗?

02

优必选真的实现商业化了吗?

优必选的机器人产品主要应用于教育、物流及消费场景,to B 属性的教育智能机器人和物流智能机器人贡献了历年营收的七成以上。其中,2020 年、2021 年及 2022 年前三季度,教育智能机器人业务产生的收入分别为 6.12 亿元、4.62 亿元及 3.58 亿元,占当期总收入 82.7%、56.5% 及 67.7%。

占比最高的企业级教育机器人下游客户为各学校及培训中心,主要产品包括人形 Yanshee 偃师、uKit 搭建机器人及积木、人形 alpha mini 悟空,三款产品分别为中学及以上、中小学及儿童编程教育内容。

招股书中,优必选花费大量笔墨来渲染自身的市场地位,尤其强调其是“中国首家实现小型人形机器人大规模商业化的公司”。其所谓的商业化程度究竟如何呢?‘财经新知’认为,这一点值得探讨。

其一,伴随着大客户依赖症的市场拓展,是否能够保证持续的盈利能力。

具体到客户层面,2020 年、2021 年及 2022 年前三季度,优必选前五大客户占总收入的比重分别为 66.5%、52.2% 及 64.7%,优必选存在明显的大客户依赖问题。招股书显示,2020 年、2021 年及 2022 年前三季度,优必选物流机器人产品产生的营收为 0.13 亿元、1.91 亿元及 0.51 亿元,占当期总收入比重分别为 1.7%、23.3% 及 9.6%。

值得注意的是,物流机器人业务板块创收主要来自一家公司。

招股书显示,2020 年、2021 年及 2022 年前三季度,天奇自动化工程集团为优必选创收额分别为 0.13 亿元、1.75 亿元及 0.38 亿元,占当期总收入的 1.7%、21.4% 及 7.3%;对应地,优必选自天奇集团方采购额分别为 165.9 万元、1659.4 万元及 643 万元。

更为严重的是,大客户与供应商重叠,成本与售价夹击下,优必选正式丧失议价权。2020 年、2021 年及 2022 年前三季度,优必选自天奇集团处的毛利率分别为 16.7%、13.3% 及 3.5%。

其二,持续投入的研发,为优必选烧出多少壁垒?

弗若斯特沙利文报告指出,与工业机器人及其他类型的智能服务机器人不同,人形机器人生产需要大量研发投资、高昂维护成本、复杂部件和先进技术。因此,高昂的生产成本及研发费用是人形机器人商业化的一个主要准入壁垒。换言之,人形机器人就是要烧钱。

大量的研发投入之后,截至 2022 年 9 月 30 日,优必选拥有全栈技术能力已积累超 1500 项专利。按照优必选招股书中信息:成立一家实验室需要三年时间,一个项目则耗费 3 至 6 个月的研发周期,优必选专利能领先市场多久,仍然存疑。

“科技行业烧钱不可怕,怕的是烧不出灿烂明天。”知名行业分析师陈楠感叹道。“接触过一些机器人的项目,到如今 2016 年涌入的热钱先后进入交割期后,如今机器人企业拿下多少市场,敢不敢定价已经是评价其是否优质的最直观方式了。”

招股书显示,2020 年、2021 年及 2022 年前三季度,优必选存货分别为 4.13 亿元、4.26 亿元及 4.22 亿元。其中,由于市场上其他类似产品同构型的出现,优必选对人形 Aplpha Mini 悟空机器人采取了降价处置,导致的可变现净值减少,进一步致使其存货减值准备从 2021 年底的 0.40 亿元增加到 0.85 亿元。

“机器人行业技术更迭是非常快速的,如果不能在一两年内出售掉产品,那很快就会被新的技术覆盖掉。”原京东物流智能化负责人张羽(化名)对‘财经新知’介绍。

由此可见,优必选烧出的先发优势也不过一次市场性的技术迭代,第一股的含金量也实在令人惋惜。

03

上市不过一场击鼓传花的资本游戏?

科技的最大想象空间在于改变人类生活,人形机器人究竟是科技还是玩具?

近年来,机器人市场尤其热闹。

一方面,雷军推出小米的 CyberOne,没有量产计划下,动辄六七十万的成本在市场引发了诸多讨论。但需要提出的一点是,市场认为,雷老板的人形机器人以自动驾驶为落点,已经为产品提供好了应用场景,自然也不必担心其成本控制问题。

另一方面,马斯克预告的 Tesla Bot 人形机器人一度引爆资本圈。近日更是因为传言特斯拉 bot 下单给国内企业六万套,而拉涨了不少产业链上的概念股。同样地,高预期下涨停的概念股自然不必担心订单问题。

对比之下,手握大量专利,但苦苦难以扎实落地的优必选显得尤其尴尬。

优必选以工业机器人的标准讲了一个圆满的科技故事,但落地的场景仍无法满足工业机器人标准。

而极具想象空间的消费级市场中,各个细分赛道几乎已经形成较强的品牌意识,科沃斯与石头科技盘踞扫地机器人市场;百度的小度机器人与小米的小爱机器人则几乎覆盖所有语音互动场景,且由于二者在家电市场的布局,能够与其他智能家电互联互通,从而被更多消费者所选择。

所谓的人形机器人,最终落点为机器人,而不是人形概念。

优必选的当务之急,或许是回归科技本质,建立起自身技术壁垒后,再摸索出相对封闭的落地场景,而不是一边向外界描述人形机器人的乌托邦,一边为了一笔订单疯狂让利,最后越亏越多。

毕竟,资本最终趋于冷静,当潮水退却,裸泳者必将是最难上岸的那一个。