ChatGPT 风口掀起的两个 20CM 涨停下,青云科技(688316.SH)的股东终于在过去两年“腰斩”式破发的阴影中,找回了些许“如登青云”的感觉,回看公司几天前的预亏公告,这种飘然更为幻化。

1 月 31 日,青云科技公告称,预计 2022 年亏损 2.1 亿-2.7 亿元,亏损幅度减少。但这是建立在前年创纪录亏损的基础上,且减亏比仅为 1.41% 到 25.81%,叠加下行预期,2022 年公司股价累计跌去了 40%。

眼下,在并无实质竞品推出的A股市场,ChatGPT 概念股还停留在概念阶段,并且距其横空出世已经过去了三个多月,这轮暴涨究竟是“鸡犬升天”的题材炒作,还是新技术落地的“价值反转”,有待进一步验证推敲。

不过可以预见,ChatGPT 在全球刮起 AI 应用旋风的同时,也将搅动底层半导体产业、HPC、云计算等产业协同发展,促成其复苏反弹。这趟“快车”门口,各路大厂的围剿和鏖战将进一步升级,青云科技想要“喝口汤”并非易事。

当下云计算的价值某种程度上主要来源于大规模的 IDC 基础设施,技术层面的差距并不大,硬件资源型的云产品同质化严重,云产品功能差异小,导致延续数年的价格竞争。

摆在青云科技面前的,是 6 年连亏 10 亿的盈利困局、不断加剧的规模差和价格战、资金缺口漏断难止,在爆炒起舞的K线上,这种基本面显出颇为尴尬的倒挂与失调。

盈利之困:6 年亏 10 亿,客户集中度高,留存率下降

青云科技由黄允松、甘泉、林源三人创立于 2012 年 4 月,以公有云起家,是中国较早上线公有云服务创业企业。此后 10 年里,中国云计算市场快速发展,阿里云、腾讯云、华为云、金山云、Ucloud 等等大厂迅速壮大,中国成为了与美国并立的云计算两大高峰。

在巨头夹击下,2014 年青云科技将公有云中的一部分服务解耦并产品化,形成了可独立交付的产品,进入私有云市场。2017 年,青云科技开始转向混合云服务,目前业务主要为云产品和云服务,云产品包括 QingCloud 企业云平台、青立方超融合系统等软硬件产品;云服务包括计算产品、存储产品、应用平台等多层次云服务,部署模式为混合云。

公有云是按量付费、租赁等方式使用第三方云服务资源的部署模式,成本低,扩展灵活;私有云是企业自建机房,或购买超融合等云计算资产,优势是按需定制,更可控合规。混合云是同时使用公有云、私有云两种云计算部署模式,同时也不排除本地非云架构,能够兼顾公有云的灵活以及私有云的可控合规等。

青云科技半年报

前期重资产、高投入是云计算的一大特点,其盈利方式在于降低后期边际成本,在创立第十年,青云科技距离盈利还遥遥无期。业绩预报显示,公司归母净利润为-2.78 亿元至-2.09 亿元,扣非净利润-2.93 亿元至-2.24 亿元,原因为受国内疫情影响及处于业务调整时期。2019-2022 年前三季度,青云科技分别实现营收 3.77 亿元、4.29 亿元、4.24 亿元与 2.33 亿元,同比增长分别为 33.74%、13.74%、-1.11% 与-21.01%,其中 2022 年第三季度,青云科技实现营收 7595.50 万元,同比下降 31.29%。

过去 6 年公司分别亏损 0.96 亿元、1.49 亿元、1.91 亿元、1.65 亿元、2.85 亿元与 2.09 亿元,累计亏逾 10 亿元,且销售净利率情况逐渐恶化,分别为-50.68%、-38.47%、-67.14% 与-89.93%。

过去几年,青云科技云服务板块一共进行了 7 次价格下调,下调项目涵盖主机、超高性能存储、容量型存储、CDN 服务、PaaS 服务等全系列产品,单次资费下调幅度一般在5%-20% 之间,最高下调幅度超过 30%,这是影响其利润的重要原因之一。

上述数据下滑意味着,青云科技在客户留存度、注册用户数的维持并不乐观。

目前青云科技客户群主要分布在金融,企业服务,制造、能源与交通,政府、事业单位,教育、医疗与其他,媒体、零售等行业。其中金融类客户每年贡献收入最高,2017 年~2019 年约占总收入的 35%~40%,企业服务客户占总收入的 20% 左右。2019 年,青云科技的云产品终端客户数为 258 家,此后再无披露。

由此计算,中小客户仍是云产品业务重要收入来源。2019 年青云科技金融客户的平均客单价不到 200 万,企业服务客户平均客单价不到 50 万,政府、事业单位平均客单价为 122 万左右,制造、能源与交通的平均客单价约 64 万元。

这距离行业常见的大型私有云项目千万级订单尚存差距。公告显示,青云科技云产品直销客户中仅中国光大银行股份有限公司一家金额接近千万元量级(2019 年,992.04 万元)。

2021 年,青云科技对前五大客户实现销售 18,126.23 万元,占销售总额的比例为 42.77%,并且三家为新进客户。

巨头挤压下,青云科技切入高净值客户还尚有难度。招股书称,青云未实现盈利的境况短期内无法改善,未弥补亏损会持续存在,原因在于前期固定资产投入及研发支出较大,并且预计会持续产生大量开支。

贫血加剧,融资困难,人事动荡

云计算追求的是规模经济,当下云计算的价值某种程度上主要来源于大规模的 IDC 基础设施,技术层面差距不大,云产品功能差异也不大。在规模弱势下,青云科技陷入贫血多、回血慢的困境。

2019 年至今,青云科技的货币资金余额分别为 1.01 亿元、7185 万元、4.16 亿元与 2.07 亿元。2022 年半年报显示,青云科技有 4126.75 万元的固定资产用于长期借款抵押,8535.42 万元应收账款用于短期借款质押,这是公司全部应收账款。截至 2022 年 9 月 30 日,青云科技短期借款余额 1.22 亿元,长期借款余额 245.56 万元。

2017 至 2022 年三季度,青云科技固定资产新增金额分别为 6625 万元、5489 万元及 6483 万元、-2832 万元、4344 万元、-3026 万元。这些固定资产对应产生的数据中心及网络资源租赁费,导致固定资产折旧和数据中心成本的高占比——各报告期内,数据中心的成本一直在云服务支出中占据 55% 以上。

有业内人士认为,如今在云计算行业,假如仅在租赁数据中心的基础上提供类似运营的服务,将难以依靠规模效应实现边际成本的递减。

为进一步节流,2022 年半年报显示,青云科技的研发人员由去年同期的 433 人减少至 346 人,人员规模减少 20%,而研发人员占比从 51.90% 降至 47.07%。

2021 年,青云科技拟 IPO 募资 11.88 亿元,但上市之际公司以 63.70 元发行价格合计发行 1200 万股,扣除发行费用 7712.16 万元后,实际募得资金 6.87 亿元,并在十一天后股价破发。

“造血”严重不足,公司再度谋求融资。2022 年 12 月 9 日晚,青云科技公告称拟定增募资 3.97 亿元。其中拟投入 2.18 亿元用于信创金融行业云建设项目,1.79 亿元用于超级智算平台建设项目。

但上述项目投用需 4 年时间,短期内盈利无望。公司表示,信创金融行业云建设项目和超级智算平台建设项目投入较大,需 4 年实施期。而当前云计算行业仍处于快速发展阶段,技术更新较快、产品迭代频繁,整体投资风险较高。

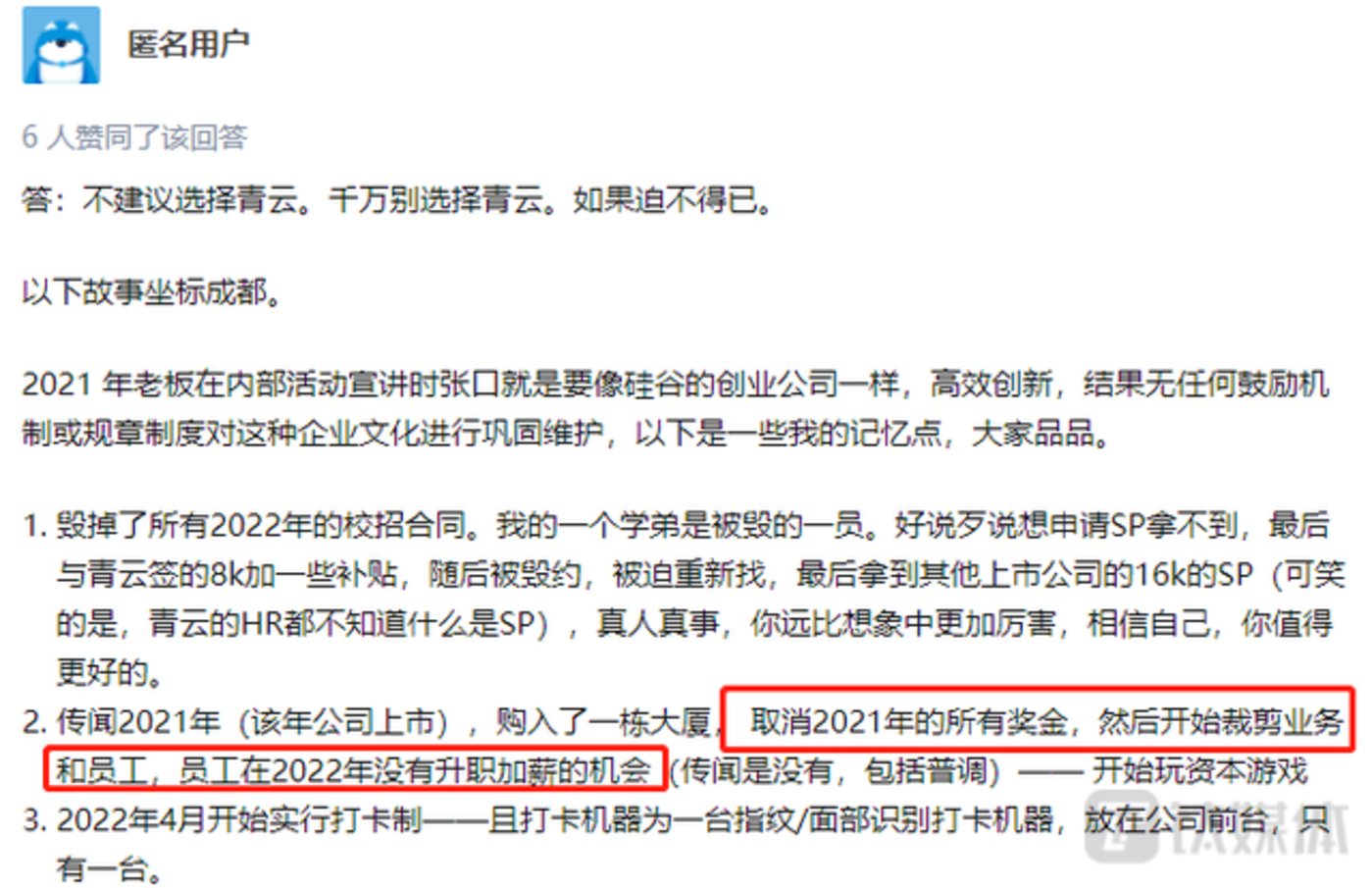

长期亏损下,青云科技出现频繁的人事动荡。自 2021 上市前夕至今近一年共发布 13 次人事变动公告。其中包括 7 位高管相继离职,如公司核心技术骨干甘泉、副经理刘靓等公司高层,人员离职理由均为“个人原因”。

网传青云科技员工发帖

并且在 2022 年 7 月 27 日,上交所对青云科技时任财务负责人崔天舒予以监管警示的处罚。经查明,青云科技 2021 年度第一季度报告、半年度报告以及第三季度报告出现了会计差错。

巨头围剿,弱者恒弱?

内部风波不断,一定程度上是外围压力加重的体现。

在数字经济全面推进下,云计算已经成为数字基建的基座,广袤的市场前景面前,闻风而动的大厂们以巨型体量入场,且动作迅速。在 2022 年全球云市场呈现出强烈的马太效应后,残酷的内卷将在今年进一步加剧,云业务的战略高度在大厂中将再度提升。

阿里云、腾讯云等在内的公有云大厂,及华为、新华三、浪潮等私有云龙头,华胜天成、金山云、UCloud 等第二三梯队玩家,国外云计算大厂已纷纷把目标锁定在混合云市场。

根据调研机构 Canalys 报告,截至 2021 年底,中国云基础设施市场竞争格局为阿里云、华为云、腾讯云、百度智能云分别占据 37%、18%、16%、9% 的市场份额,四巨头拥有 80% 的市场份额,与 2020 年的 78.7% 相比,小厂们为数不多的市场份额正在被进一步蚕食。

目前国内云计算“一哥”阿里云,已经由董事长张勇亲自掌舵。京东云从下到上进行了组织结构变化,现有的 BU(业务单元)和 BG(事业群)进行整合,成立京东云事业部、销售中心、解决方案中心和交付中心,四位负责人均向京东科技 CEO 李娅云汇报工作。

2022 年,百度云直接换帅,沈抖从移动生态事业群“空降”至百度智能云,可见李彦宏对云业务提升盈利的决心。

另一边,天翼云、移动云和联通云为代表的运营商也在 2022 年保持高举高打。

Canalys 监测显示,2022 年天翼云超越金山云跻身前六,而在 IDC 发布的最新《中国公有云服务市场(2022 第三季度)跟踪》报告中,天翼云以 100.8% 的业绩增速赢得 10.2% 的市场份额,拿下国内公有云 IaaS+PaaS 第三名,在中国电信 2022 年中报中,天翼云实现营收 281 亿元。

其他两家超级运营商中,移动云实现营收 234 亿元,同比增长 234%;联通云收入 187 亿元,同比增长 143%。

青云科技与头部玩家的差距,在愈演愈烈的内卷中无疑会被进一步拉大。年报中青云科技对此坦言:“公司云服务业务在市场竞争中处于劣势地位,在规模、品牌等方面与行业领先企业均存在较大的差距,竞争压力较大,报告期内公司市场份额较低,收入增速较低。”

因此,ChatGPT 的爆发,青云科技在上述夹缝中的受益并不会很多。

机构称,ChatGPT 加速的 AI 的进程,对于功耗和成本的要求来得更快,CPO 配套硅光可能在未来2-3 年有望快速放量。高算力场景下交换机/光模块等设备和器件,基于功耗和成本等考虑,可能会发生结构性的变化。目前海外包括 Nvidia、Cisco、Intel、Broadcom 等都在储备或采购相关设备,已部分应用于超算等市场,未来 FANG 等大厂加速切换至 AI 投入,相关解决方案渗透率可能大幅上行。

这对云网深度结合、数据层面打通、管理一致性等提出了更高的要求。

此前青云科技 CEO 黄允松曾多次表示,公司的最大特点之一是软件创新而非重资产。但实际上,公司仅在租赁数据中心的基础上提供类似运营的服务,离承接 ChatGPT 红利的大数据中心有一定距离。

摆在青云科技面前的当务之急在于,平衡项目制定制方案与软件标准化方案以提高毛利率,同时逐步形成规模效应;建设品牌影响力、优化销售体系,获取更多大客户;发挥自身在容器平台构建多个集群的统一 PaaS 平台优势,优化用户体验增强用户粘性。

从天而降的 ChatGPT,对上述疑难杂症的治疗意义无多。钛媒体 APP 以多种方式联系了青云科技,截止发稿未获回复。(本文首发钛媒体 APP,作者黄田)