文|道总有理

滴滴回归,但似乎没有想象中的热情和掌声。

早在年前,@滴滴出行官方微博宣布,经报网络安全审查办公室同意,即日起恢复“滴滴出行”的新用户注册,并表示“一年多来,我公司认真配合国家网络安全审查,严肃对待审查中发现的安全问题,进行了全面整改”。时隔一年多,滴滴漫长的冰封时期终于正式结束。

然而无论是普通用户还是司机,对滴滴回归的反响不大。一位滴滴司机表示,“滴滴恢复新用户注册,没什么影响。我们日常也就拉活而已,不太关心滴滴公司的动态,什么新用户注册、APP 上架什么的。”而在用户端,可能是滴滴回归过于低调,很多用户甚至不知道滴滴现在可以重新注册。

多年前,网约车的补贴大战,各方针锋相对、热闹不已,如今巨头回归,也没能搅动网约车这潭“水”。

“躺平”的滴滴,没有对手

2021 年 7 月 4 日,国家网信办依据《网络安全法》相关规定,通知应用商店下架“滴滴出行”App,滴滴随后回应,滴滴出行 App 将严格按照要求下架整改。

滴滴出行一下架,原本对网约车市场虎视眈眈又苦于滴滴一家独大的巨头们,瞬间看到了希望。

在这之后的半年内,阿里一面借助高德地图这一流量入口,扩充打车业务,另一面又加大在哈啰出行身上的砝码,美团则上线单独的 App,到处扩招司机,誓要分一杯羹;与此同时,曹操出行、T3 出行等第二梯队的竞争者动作更是频繁,趁机融资扩张。

起初,滴滴的数据下滑,让这些围剿者吃到了不小的甜头。根据易观数据,2020 年 5 月,滴滴以大约 5439 万的活跃用户数高居第一,首汽约车、曹操出行、享道出行、T3 出行等其他平台总计还不到 630 万人。但到了 2021 年第三季度,极光大数据报告显示,曹操出行月活用户上升为 1101.5 万,T3 出行为 986.7 万,与 2021 年一季度相比,增长均接近一倍。

除此之外,高德依靠聚合模式和免抽佣,订单量在 400-500 万徘徊,可以说是滴滴出行被下架后的最大受益者。

然而长达一年半的“冰封”期,巨头及其他网约车平台攻城掠地的战果似乎并不算丰厚。

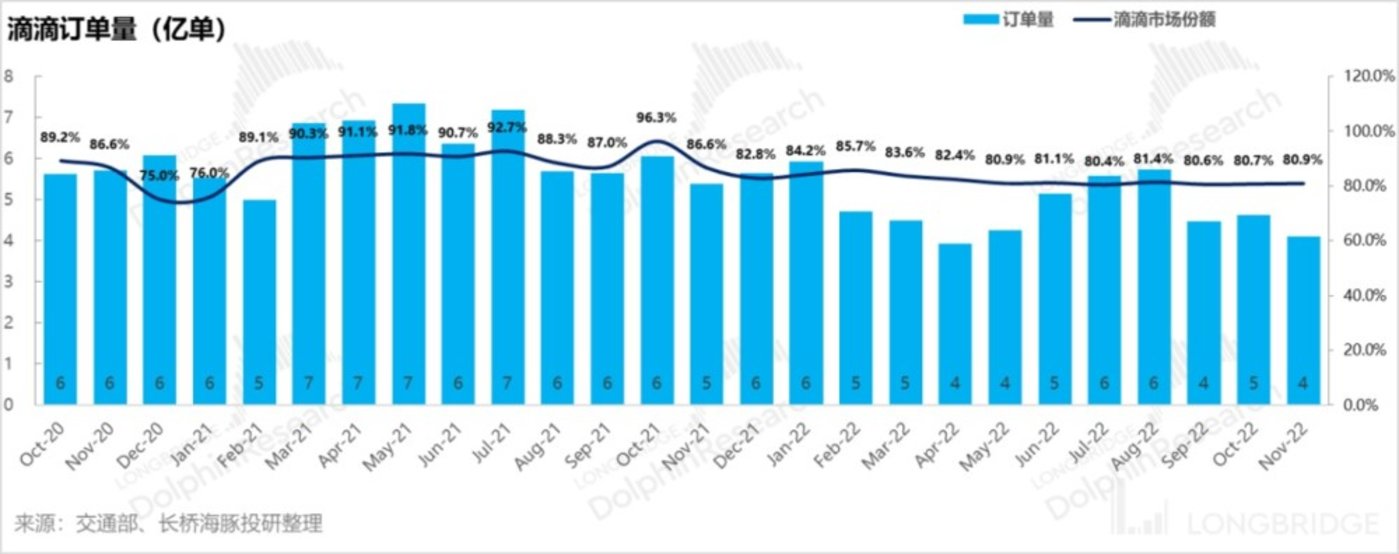

2022 年初,高德打车设定全年目标为日单量保 800 万争 1000 万,力争市场占有率超过 30%,T3 和曹操的计划则是拿下 20% 市场份额,按照他们的计划,滴滴估计所剩的市场份额仅为 30% 左右。可事实却打了脸,从目前交通部的数据来看,滴滴下架之前其网约车订单量市占率大约是在 90% 左右,下架之后大概十个月之内从 90% 掉到了 80-81% 之间,2022 年的市占率基本稳定在了 80% 这个水准上。

其中一部分原因在于滴滴出行小程序承接了不少滴滴出行 APP 的流量和订单;根据易观千帆数据显示,滴滴出行小程序的活跃人数从 2021 年 8 月的 1.2968 亿增长到 2022 年 10 月的 1.4309 亿,尤其是自 6 月起,活跃人数相对稳定。

更主要的是,曹操出行、T3 出行、阳光出行等网约车参与者的数据增长,更多的来源于高德、百度等聚合平台,而非自身独立 APP。以 T3 出行为例,据一位司机透露,纵使其所在的城市是 T3 出行的“大本营”之一,可来自 T3 App 的订单只占所接订单的一半,另一半来自高德。

也就是说,滴滴和其他平台在流量层面依然存在着量级差距,如今滴滴重新上架,这种差距更难弥补。而且“寄生”在聚合平台上,注定曹操出行等平台的用户粘性不高,缺少用户沉淀。

当然,更本质地,网约车市场的饱和和停滞,让曹操出行们掀不起多大浪。

网约车已是一潭“死水”?

早在 2016 年左右,投资人撒出真金白银 45 亿美元,滴滴的估值达到了 400 亿美元。对比同时期的美团和今日头条,这个数字俨然透露出资本对我国网约车市场的高度看好,但是时至今日,没曾想最先触及天花板的也是网约车。

前段时间,交通运输部公布了 12 月份网约车行业运行基本情况数据,截止 12 月 31 日,在网约车驾驶员数量上,全国共有 509 万人取得了网约车驾驶证,环比 11 月增长了 1.6%;在网约车订单量上,12 月监管系统共计收到订单信息 5.04 亿单,环比 11 月下降 0.8%。虽然今年没有了疫情的影响,可用户和订单增长缓慢的趋势依旧会持续。

这也是为什么滴滴出行被下架后,网约车市场看似热闹、实则虚火的原因。

据一位 T3 专车司机所述,他一开始先跑的美团,因为名气大,但发现订单少,后来看到 T3 出行的专车,经过咨询,算下来差不多一个小时 50 元的收入。可慢慢地,他发现无论签几个平台都差不多,也就开那么几单,按流水算。

其实,曹操出行、T3 出行等垂直网约车依赖聚合平台生存,而聚合平台成为滴滴下架后最大的受益者,这本身就是网约车市场触及行业天花板的一个结果。因为网约车市场的流量接近枯竭,高德、百度、腾讯等聚合平台,占据着除滴滴外最大的流量入口,曹操出行等平台只能寄生于此,不然,仅靠自身独立的入口根本无法获得更多的流量。

从苹果 App Store 下载量来看,高德地图 2351 万次、百度地图 330 万次,而曹操、T3 等二线平台仅有十几万,如祺等玩家更是只有几千。

时至今日,以一二线城市为主的各个战区均已饱和,不再具备增长空间,与之相对的下沉市场却迟迟渗透不下去,这也是如今网约车市场发展停滞、止步不前的一个缘由。

根据北京研精毕智信息咨询的市场数据显示,2020 年我国网约车市场订单量达 62 亿左右,同比增长 10.2%,中心城市订单量为 31 亿单,占比 50% 左右。到 2021 年,全年国内网约车市场订单量增长至 83 亿,同比增长 33.9%,其中中心城市订单量达到 47 亿单左右,占网约车市场订单总量的 56.6%。

从 50% 到 56.6%,中心城市的占比提升,说明下沉市场的占比反而在减少,这可能和滴滴出行的下架有关,但也侧面证实了其他玩家对下沉市场的无措,他们既不能真正抢夺滴滴的市场,更难以取代根深蒂固的出租车产业。

有些司机已经重新回流到滴滴,他们称,“相比其他平台,滴滴更好用,系统定位精准,算法也更厉害,不过现在打车平台多,我只能多平台接单。”

跳不出的“西西弗斯困局”

虽然百度、高德等聚合平台通过把其他玩家拉入伙,弥补了运力上的不足,成功收割滴滴的市场份额,可对比这个网约车市场上的“王者”,聚合型玩家的体量目前还是太小。更何况,滴滴本身也是个聚合型平台,去年 7 月,甚至连曹操出行也选择接入滴滴特惠和花小猪。

而根据交通部最新发布的数据,2022 年 12 月聚合平台订单量已达到 1.31 亿单,按订单合规率由高到低的分别是滴滴出行、美团打车、高德打车、携程用车、花小猪出行、百度打车、腾讯出行,排名第一的仍然是滴滴。

可这未尝不是滴滴的悲哀,从确立自己在市场的绝对地位后,滴滴就像是陷入了“西西弗斯困局”,在其将“石头”推向山顶时,“石头”在山顶的不稳定状态注定了它会向下滚落。

滴滴的不稳定,一方面表现在在整个网约车市场上,滴滴一家独大,甚至找不到一个可以称得上是对手的企业,这让该行业所承担的监管风险自然全都聚焦到滴滴身上;对比同时期的巨头,外卖行业除了美团还有饿了么,短视频领域除了抖音还有快手,唯有滴滴,把对手吞并后再无有力的竞争者。

即使现在滴滴重新恢复新用户注册,并不意味着它头上的审查和监管压力消失。

去年 7 月,网络安全审查相关行政处罚决定出炉,对滴滴处人民币 80.26 亿元罚款,而直至最近,滴滴才正式恢复新用户注册,这中间隔了将近半年。摆在它面前的,还有上市问题,半年来滴滴赴港上市屡有波折,可未有进展。

另一方面,业务的单一性,让滴滴在日益饱和的网约车市场上越发没有想象力,同时也成为了滴滴与其他互联网巨头相互较量的最大掣肘;

这个问题在去年已经暴露得尤为明显。受疫情影响,去年网约车市场一片惨淡,据网约车监管信息交互系统统计,12 月,网约车监管信息交互系统共收到订单信息 5.04 亿单,环比下降 0.8%,而 12 个月份中,其中一半时间中网约车监管信息交互系统收到的订单信息呈环比负增长状态。

相对应地,我们看到,滴滴 2022 年每月的订单量整体出现了下滑,1 月-4 月,下滑最快,5 月-8 月的订单量虽然逐步回升,可是很快便回落。滴滴依赖的是订单抽佣,其去年的业绩可想而知,因此,急于上市的它估计又将面临一份难看的财报。

追根究底,当其他互联网巨头依附自身核心业务逐渐将商业链条延伸到其他领域并打通,重新构建起新的业务生态,滴滴却一直没有找到符合其自身的、达成闭环的商业逻辑。

犹如西西弗斯困局,总是徒劳无功。

而这不仅困住了滴滴,也困住了所有网约车市场的玩家。