文美股研究社

北京时间 2 月 3 日清晨,星巴克发布其 2023 财年第一季度报告,盘后收盘价报 107 美元,跌幅 1.97%,总市值 1253 亿美元。

财报显示,星巴克 Q1 净营收 87.1 亿美元,同比上涨 8.2%,净利润 8.55 亿美元,同比增长 4.8%,非公认会计准则下每股收益为 0.75 美元。分地区来看,北美地区的净利润同比增长 12%,但包括中国市场在内的国际地区净利润下滑 20%。

此前,市场预期 Q1 净营收 87.8 亿美元,实际非公认会计准则下每股收益为 0.77 美元。星巴克业绩虽然整体实现增长,但仍未达到市场预期。具体而言,国际市场对星巴克业绩增长形成拖累,尤其是随着目前中国市场内卷加剧,星巴克或将面临更大挑战。那么,其又能否扳回一局,守住阵地,止住下跌趋势呢?仔细分析完这份财报或许会有所答案。

中国为主的国际市场业绩下滑,地区收入结构性差异愈发凸显

财报显示,北美市场(包括美国本土和加拿大)依然是营业收入的主力军,占比 74.6%,高于 2022 财年年报中的 72.5%。具体而言,北美市场 Q1 共实现营收 65.5 亿美元,同比增长 14%,可比店铺销售额增长 10%,其中平均客单价贡献9%,交易数量增长贡献1%。

而国际地区的业绩情况则难言乐观,Q1 国际地区净营收 16.8 亿美元,同比减少 10%,可比店铺销售额下降 13%,交易数量下降 12%,客单价下降1%。而在国际地区中,中国是星巴克最大的海外市场。数据显示,Q1 星巴克新增 459 家门店,季末全球门店总数达到 36170 家,其中,美国门店 15952 家,中国门店 6090 家,两地区的门店总量占全球的 61%。

关于国际地区业绩下滑的原因,主要还是受到疫情影响,中国地区出现大规模闭店,居民外出次数减少,使得星巴克面临经营困境,在 2023 财年 Q1 全球同店销售额增长5% 的情况下,中国区域同店销售额骤降 29%,非常惨淡。

不难看出,星巴克在北美和国际地区的收入差异在进一步扩大。北美地区作为当前星巴克的成熟市场和收入主要来源地,在营业收入总额、净利润和客单价交易数量等关键指标上的表现依然可圈可点。虽然国际市场表现不佳,但不影响该地区收入和利润规模的稳步增长,这也是未来公司股价走势和成长性的筑底基础。

但国际地区尤其是公司重点布局并寄予厚望的中国市场的糟糕表现仍会拖累整体业绩,对星巴克的长期发展产生不可忽视的影响,需要给予关注。

中国市场内卷加剧,差异化竞争成为制敌绝招

在 2022 年的投资者活动中,星巴克重磅公布在未来三个财年的诸多行动规划和远期愿景。其中主要包括 2022-2025 财年内,全球门店可比销售额要达到7%,年收入增长达到 10%-12%,在本次活动中,星巴克浓墨重彩地展示了其在中国地区的宏大愿景,未来三年新增门店 50%,达到 9000 家,净收入和营业利润达到之前的 2 倍和 4 倍,并计划投资 14.6 亿元建造专属于中国地区的数字技术创新中心。

图片来源:星巴克官网

远景美好,但现实残酷。Q1 季报中披露的信息显示,国际地区营业利润率为 14.3%,与北美市场的 18.5% 相差 4 个百分点。虽然没有具体披露中国区域可比店铺销售额下降 29% 的具体构成,但根据星巴克的定价机制和产品体系的内容,不难猜出其中国店铺的日常交易数量下滑严重。

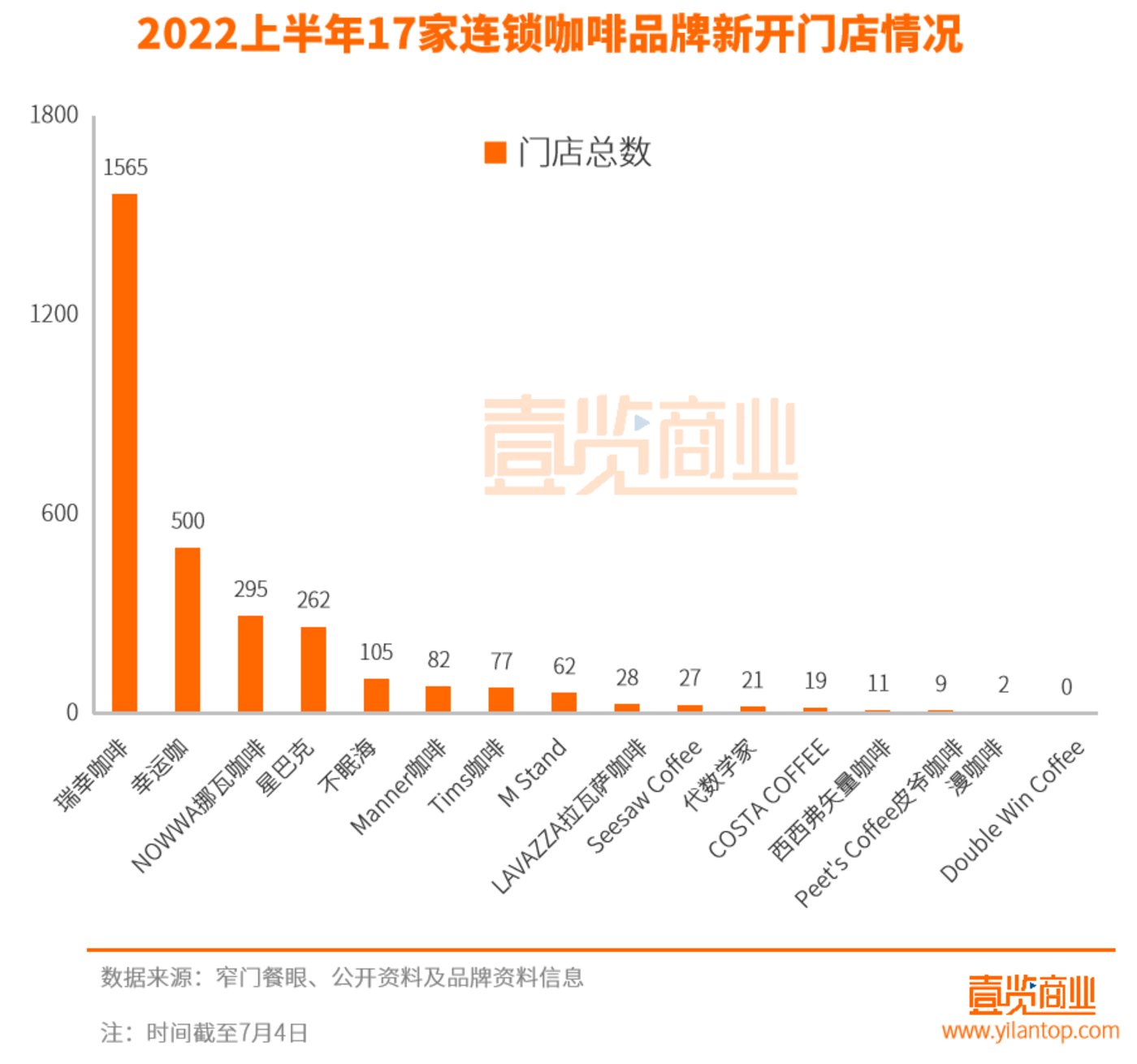

而抛开新冠疫情这种公共事件对所有咖啡品牌的共同影响,下滑背后还有中国市场竞争态势的进一步加剧,归根结底是包含现磨咖啡在内的各家提供的咖啡类饮品在口感和品质方面的差别虽然存在但并不悬殊,如瑞幸等本土品牌普遍采用和星巴克同等级的阿拉卡比咖啡豆,而蜜雪冰城旗下的幸运咖主打性价比也参与其中,门槛较低的咖啡连锁销售使得近年来不少创业品牌和成熟茶饮的咖啡子品牌杀进星巴克的市场领域,不断蚕食其原有的市场份额。

产品同质化严重的背景下,差异化竞争则成为塑造独特的品牌内涵和客户群体的取胜关键。在这方面,星巴克有着巨大优势。

首先是市占率方面,根据 Euromonitor 数据,2018 年星巴克在中国现制咖啡市场占有率为 59.2%,稳居行业龙头地位。2020 年,星巴克市场占有率下降为 36.4%,虽然被蚕食,但依旧是门店数量最多的连锁咖啡运营商,拥有覆盖范围更广的城市群和消费群体,这也成为其良好业绩的“护城河”。

其次,会员体系建设方面,星巴克 2010 年上线会员体系,如今已经十分成熟。Q1 财报显示,截至 2023 年 1 月初,公司在储值卡和忠诚会员计划方面的递延收入总额为 20.3 亿美元,同比增长 3.7%。据此可知,星巴克拥有较高的客户黏性和单客户重复消费吸引力。

抓住数字化发展大趋势,业绩回升可期

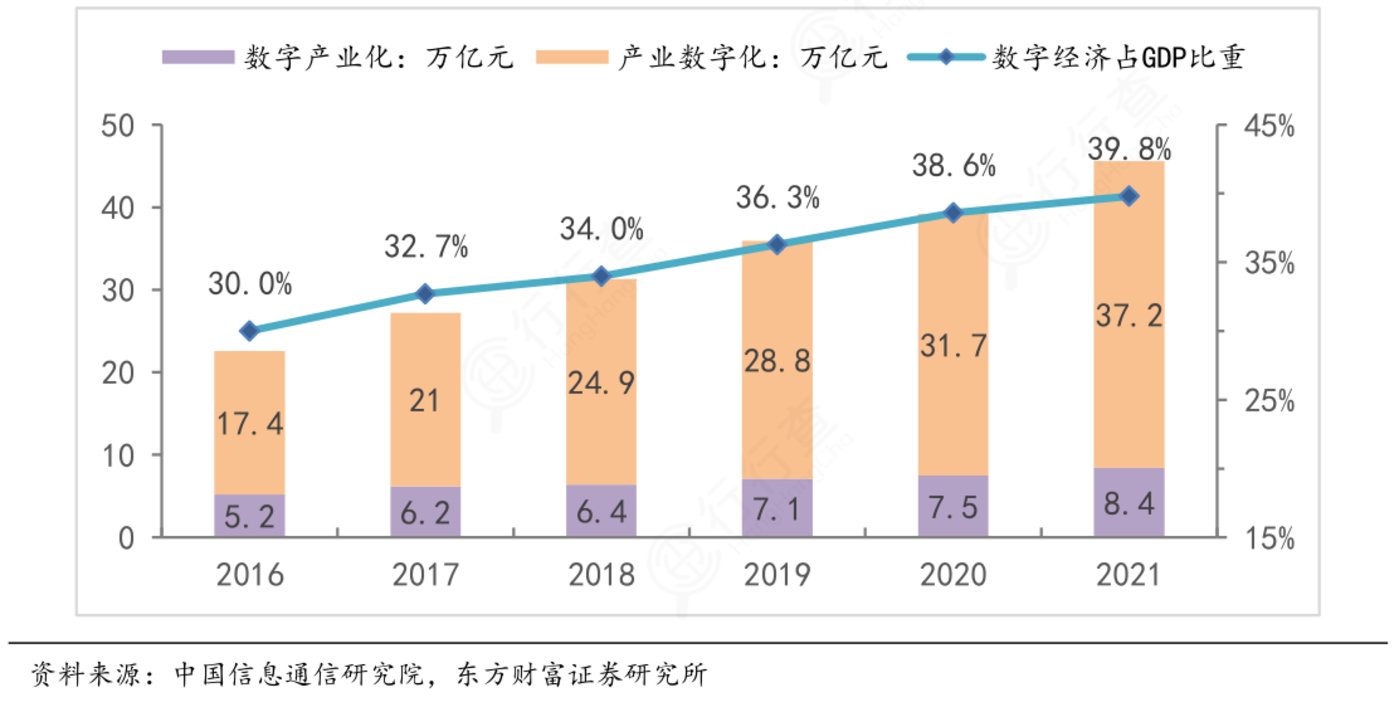

数字经济浪潮逐渐成为驱动经济高质量发展的重要因素,根据中国信通院的研究数据,到 2021 年,产业数字化和数字产业化的规模占中国 GDP 的比重接近 40%。

星巴克作为最早进入中国餐饮服务的国外连锁品牌,其数字化发轫较早,具备很好的前期技术储备和战略思维指引。

星巴克在 2017 年 9 月就完成全部门店支持微信和支付宝移动支付的全部工作。同年 12 月,和阿里巴巴合作在上海门店首次实现 AR 大型场景识别技术的商业化应用。2018 年和阿里巴巴合作上线“专星送”服务,实现 30 分钟送达的外卖服务。2020 年,星巴克中国推出“咖快”概念店,采取“在线点,到店取”的模式,优化了顾客自助消费的流程,有效缓解了周边门店的制作压力,提升了整体的服务质量。

可以看到,星巴克在战略层面具备积极尝试并全面拥抱数字化和新零售的眼光,目前在数字化手段应用上与时俱进,确实取得一定成效。据财报披露,2023 财年 Q1,星巴克中国“专星送”销售额同比增长 24%,销售占比为 29%,达到历史最高水平。这也预示着星巴克有望走在行业前列,引领餐饮零售端的数字化改革发展。

但从商业角度分析,数字化发展需要长期的资金和人力投入,成本端支出的增加无疑会使业绩承压,尤其是在新冠肺炎疫情和美国通胀水平走高导致供应链成本上涨的特殊时期。星巴克 Q1 季报显示,运营费用方面,一般和管理费用同比上涨 10%,其中对技术的投资占比 50.9%。主要由供应链成本上涨导致的产品和分销成本同比上涨 11%,员工福利和培训支出增加导致店铺运营成本上涨 7.8%。不过,在发展面前,成本支出若能转化为实实在在的经济效益,某种程度上可忽略不计。

尽管 2023 财年 Q1 中国市场的表现不佳,星巴克仍充满信心:“正如我们上次财报电话会中所说的,2022 财年第四季度,尽管中国很多大城市都出现了疫情相关的人员流动限制,但我们的复苏势能积极向好。”根据财报可知,一月份星巴克中国同店销售额环比大幅攀升,每周环比客流量强劲改善,尤其是在春节假期期间,门店同店销售额环比大幅上升。由此可以预想到,随着市场回暖,加之在数字技术方面的投入,星巴克中国市场整体业绩或将转好。

结语

星巴克作为一家面向全球 83 个市场提供咖啡餐饮服务的连锁品牌,其主要收入来源是北美市场,在该市场有着良好的议价权,可以通过提高客单价来对冲通货膨胀水平的上升,即使在有着巨大下沉空间的中国市场表现不佳,也并不会触及公司基本盘。盘后的微跌也验证了市场投资者对于暂时不及市场预期的容忍,以及对星巴克未来走势的乐观预期。短期之内财务和经营情况彻底恶化的可能性较小。而在以中国为主的国际市场中,星巴克虽然未取得理想业绩,但通过优秀的会员客户黏性和数字化运营和服务手段,有望在疫情形势发生根本性转变后迎来新一轮升级。