文陈成 陈子儒

编辑 付晓玲曹宾玲

数据支持洞见数据研究院

时隔六年,雷军又一次站在了小米的“低谷”上。

2022 年春节后的第一个管理层会议上,面对一众高管,雷军将高端化战略形容为“小米发展的生死之战”。

无独有偶,前一年的小米春季新品发布会上,在眼含热泪喊出:“愿意押上人生所有的战绩和声誉,为小米汽车而战”的同时,特意放了一张 2016 年小米手机的誓师大会照,上面“形势严峻”四个大字,触目惊心。

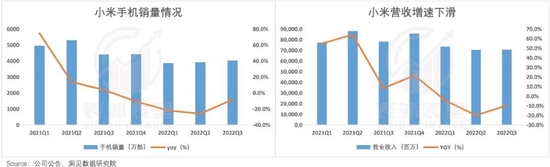

焦灼和迫切的背后,是持续恶化的手机业务形势,是断崖式下滑的业绩增速。

如下图,2021Q2 开始,小米的手机销量增速和营收增速,双双持续下滑,并相继呈现负增长。

这样的表现,当然可以“甩锅”经济大环境,但也有产业和公司层面因素。

其实,类似的发展问题,2016 年就曾上演过——彼时引起国际投资大佬追捧的小米,遭遇当期手机销量不增反减的严峻情况:同比上一年减少 1000 多万台。

那是小米的第一个谷底,究其原因在于行业供应链端局限条件发生改变。

随着智能手机快速发展,供应商话语权越来越大,比如要求手机企业的预测下单量时间,从提前两三个月,调整到提前一年甚至更长,这让手机厂商供给严重承压。

举例来说,以前小米总裁林斌经常靠与三星屏幕供应负责人喝酒、拉近乎,成功加单,但后面只是主管或高管去,往往要不到货。囿于此,到 2016 年,小米仅上半年就有三个月处于缺货状态。

形势严峻下,雷军亲自出来接管供应链,经常出差去外地拜访供应商,在战略高度上跟核心供应商达成“更高级别”的一致。

与此同时,渠道方面也在补课:在全国开设了几百家小米之家线下店,开启了新零售模式。

就这样,在雷军带领下,小米熬过了被舆论、同行看衰的 2016 年,在 2017 年实现了逆转。

如今,小米再次走到了悬崖边上。

那么,这一轮里雷军与新团队是否能再次力挽狂澜呢?本文将从其锚定的高端化、渠道和造车三个层面,深度拆解其边际改善的情况。

现实引力的噪音,决定行业高端化涅槃的韧性

近两年,手机行业一个典型的现象是,几大厂商掌舵者频频在公开渠道发表“苹果 PK 论”。

荣耀 CEO 赵明在荣耀 50 发布会上强调:高端市场是荣耀未来肯定要突破的市场,荣耀在中国最核心的竞争对手就是苹果。

vivo 高管同期面对数十家媒体说道:相信未来在高端市场,能与苹果有对抗的能力。

雷军在 2022 年年初高层会议上更是踌躇满志:小米手机和体验要全面对标 iPhone,3 年内拿下国产高端手机市场份额第一。

而这一逻辑的背后,和环境的变化有关。

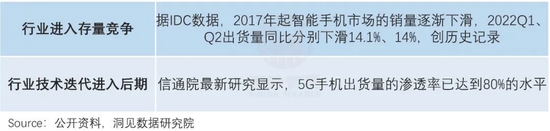

具体理解起来就是,一方面,手机行业从增量市场转向存量市场,相比中低端市场,尚处真空的高端市场,更有“厮杀”价值;

另一方面,5G 换机周期逐渐见顶,根据 4G 周期经验,技术迭代到后期,消费者会更追捧差异化、高端化产品。

这在数据上已有印证。可以看到,2021Q2 之后,小米、oppo、vivo 等大众品牌,市占率持续下滑。与之相反,苹果市占率持续上升。

但就当前的反馈看,迫切性和决心在效果转化上有限。

如下图,2021Q2-2022Q2,整个安卓阵营的中国高端市场份额,不升反降,没能撼动苹果分毫。具体到企业个体,近乎全军覆没(当然,华为受到一定的制裁影响)。

那么,为什么会这样呢?小米高端化的转机又在哪里呢?不妨从底层架构出发,来具体看看。

所谓高端化,说白了就是提高自己的品牌溢价。而按照“品牌计分板”理论,要提升溢价程度,在时间积淀维度之外,主要看两点:一是产品力表现;二是品牌形象塑造。

就产品力来说,苹果、三星、华为等的崛起,印证了芯片技术是手机产品高端化的核心要素之一。

以华为为例,2010 年左右任正非就提出“华为要开始做品牌了”,然而集中精锐、闭关两年,推出的多款P系列高端机,在终端市场接连碰壁。

时任海思 CTO 的一位高管提到,当时“金主爸爸”(终端公司)认为,为了保证手机的技术优势,高端和中端用的是全球最优秀公司的芯片,给海思的定位还是瞄准低端。

也就是说,P系列价格上去了,技术认知没跟上。

虽然高层顶住压力,拍板要求坚持瞄准高端,但后续几年始终没太大起色。甚至麒麟处理器面世后的前几代,也因为技术局限,市场认可度有限。

直到 2015 年,麒麟 950 在时间上领先高通骁龙 820,才有了与高通骁龙掰手腕的能力。之后,又经过海量验证和几轮迭代,麒麟 980 终于大体追平同时代芯片技术。

如此产品力构建“马拉松”跑下来,才有了华为后来的高端形象定位,以及国内市场市占率的持续走高。

回到小米,其在产品力提升上也是类似的方向,且其比华为刚开始的研发周期更短:

2014 年开启自研芯片,2017 年 2 月即发布第一款 28nm 制造工艺手机 SoC 芯片澎湃 S1;相比之下,华为从立项到推出商用海思 K3V2,用了 6 年。

这让业内对小米的自研认知就此建立——毕竟其是苹果、三星、华为之后,全球第四家能够自研 SoC 手机芯片的手机厂商。

不过,产品力筑起壁垒后的效果固然喜人,要构建起来却并不容易,需要海量投入。

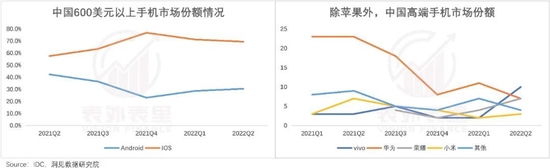

数据显示,华为 2012 年之后的研发费用率稳步增长,平均维持在 14% 左右。且从 2018 年开始,其在研发上的绝对投入,持续突破千亿级。

这其中对芯片上的资源倾斜不设限,比如孟晚舟曾对上述海思的 CFO 说道:“海思是公司的未来,你不能想着节约费用,而是要搞清楚怎么能更好地支持业务大发展。”

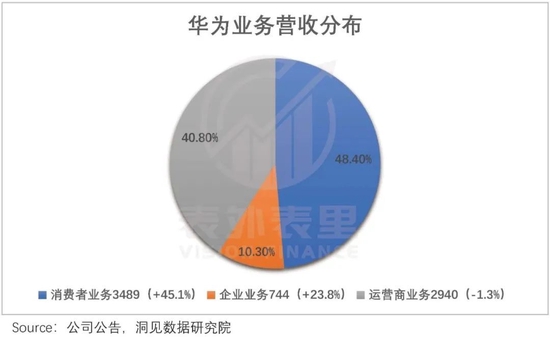

而华为之所以能持续大手笔投资研发,是数十年积累起的体量和架构体系,在多元化营收结构在资金以及容错率上的支撑。

发展时间不足其三分之一,低利润生意模式,同时还要顾及资本市场心情、财报表现的小米,注定很难做到这样的巨量投入。

举例来说,澎湃 S1 问世之后,市场对其第二代 SoC 芯片澎湃 S2(16nm 制程工艺)的升级面世,充满期待。但直到今天,澎湃 S2 芯片都未能面世。

“没跑通”的小米,不是不努力:

据业内人士爆料,从 2017 年 3 月到 2019 年底,小米为澎湃 S2 芯片流片(试生产),前后修改设计了 6 次。

然而每次修改的投入都高达几千万元,让小米的财务严重承压:松果科技已经付不起台积电的流片费用了。

众所周知,2018 年正值小米冲刺 IPO 的节点,上市之后更是要持续为投资人负责,如此大规模投入,对市场来说,显然不是加分项。

现实引力面前,可以看到,小米的研发费用率在 2021 年宣布造车之前,维持在4% 以下的平衡点。

另一方面,研发方向也做了调整。2021 年 3 月,小米发布了第一款自研 ISP 芯片(图像信号处理器)澎湃 C1。

如此意味着其从极高难度的手机 SoC 芯片,转向小而精 ISP 芯片领域,不再与高通、苹果、华为等“氪金”玩家硬碰硬,而是以积累经验和技术为主。

当下来说,这种从边际出发改善产品力,不失为更理性选择。不过,产品力只是一方面,高端化要立起来,品牌形象塑造也很重要。

一般来说,品牌形象形成的前提是:公司形象、用户形象和产品形象三者达成共识。如此一来,固有品牌形象若要重新定位,相当于要将三要素全部颠覆、然后再打造。

两相对比下,很多企业在改变调性时,往往选择更省力的方式——推出新品牌,从零培养。

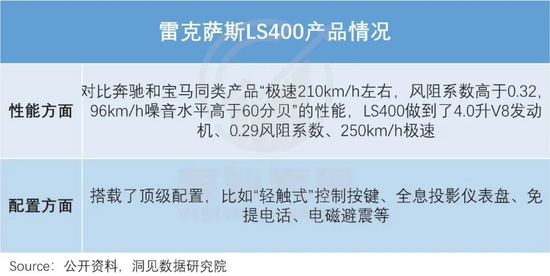

以汽车行业走性价比路线的丰田为例,其 1989 年高端化转型,在形象塑造上和之前的定位完全区隔开:

以全新的豪华汽车品牌雷克萨斯,来作为切入;

首款车 LS400 车型,各种技术指标一上来就拉满,定价还只有同类产品奔驰 W126、宝马 E32 的约一半;

一开始只针对美国用户出售,而且广告宣传以及车身上,刻意隐藏丰田印记,独立构建雷克萨斯品牌营销及销售体系。

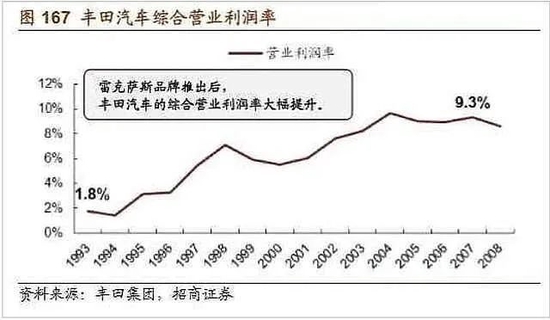

直到在美国站稳脚跟——1993 之后,拉动丰田的营业利润率持续飙升,才于 2005 年开启日本本土销售,“出口转内销”转身。

相比之下,小米的高端化是更难的模式——将主品牌小米,直接升级为高端品牌(中低端需求转给新品牌红米承接),打破已有定位再塑造。

挑战更高难度,意味着过程会遇到更多问题:

·公司形象:在组织架构及文化转型上需要时间。如 2020 年闹出小米一边高喊全面转型高端,另一边高管公开表示“未来的市场,得屌丝者得天下”。

·用户形象:营销定位并不完全清晰。如近年来,小米的代言人从吴 XX,到梁朝伟,又到王源,显得对目标用户摇摆。

·产品形象:受限于芯片技术,高端产品口碑塑造走了不少弯路。而从上述看,后续或逐渐边际改善。

梳理下来,大环境倒逼高端化转型背景下,小米足够上进、也不缺努力,但囿于现实引力,产品力提升以及高端化形象打造,短期边际改善,但长期任重道远。

与此相比,在差异化路线上,释放的信号更积极。

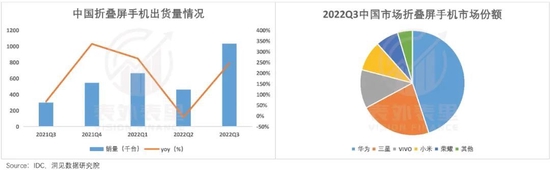

可以看到,和手机大盘持续下跌相反,折叠屏细分赛道逆势高增长。这被安卓阵营视为开辟高端化产品线的重要机会——包括新的软硬件内容、新的供应链体系等。

只是就阶段性结果看,红利还是在华为这边:市场份额达 44.9%,占据国内折叠屏市场第一;相比之下,小米市占率仅为 9.3%,排在第四。

当然,高端化承压不是小米一家遇到的问题,而是业内厂商面临的共性现实,并且在有确切落地信号前,这种情况或是常态。

而在高端化转型考验长期想象力之下,小米短中期想抬高身价,还要回归到市场增长故事。

多样化市场“变天”,辛苦一场被摘“桃子”

此前,市场对小米 5G 周期突破 4G 周期成长性限制,实现增长持续性的预期锚定之一,是海外市场的高增长接力。

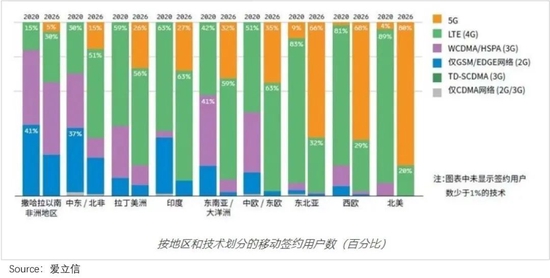

可以看到,小米的海外布局,有处于 4G 渗透期的印度、西欧和拉美市场,也有 2G、3G 为主导的中东和非洲市场。

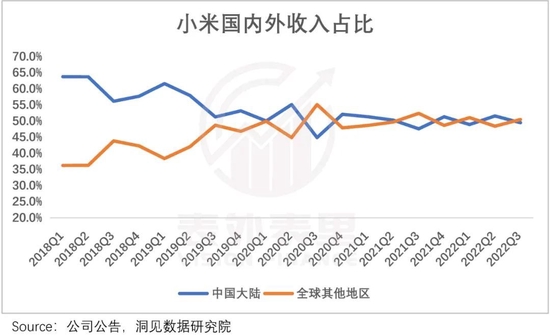

多样化的地区换机爆发周期,拉动收入稳定增长——截至 2021Q3,小米海外市场相比国内市场收入增长强劲,前者占比 52.4%,后者为 47.6%。

由此线性外推,随着各个地区分别进入新的周期或阶段——3G 的转 4G,4G 的转 5G,成长性可期。

而从具体扩展情况看,这却有逻辑支撑。

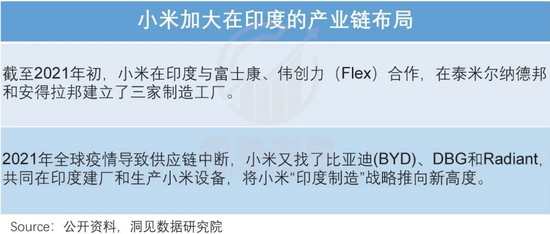

2020 年年中,海外主力市场印度高举政策大棒,很多相关公司在压力之下,或退出,或选择收缩战线。如据荣耀 CEO 赵明披露,荣耀印度团队已经撤出。

小米却逆势而为,进一步“本土化”产业链投入,以适应“印度制造”。

数据显示,截至 2021 年上半年,小米大约 75% 的手机零部件由印度本地制造,电视机则是 100% 印度本土制造。

同期,在第二大主力欧洲市场上,小米扭转擅长公开市场的路劲依赖,针对欧洲手机终端由运营商把控的特性,成立专门的运营商团队,专项服务于各种技术准入标准调整。

“本土化”下,2021 年,欧洲市场成为拉动小米海外市场的营收增量——2021Q1,小米 3550 万的海外出货量中,欧洲及新兴市场销量达到 2500 万台。

一位小米海外人士在采访中表示,欧洲市场的未来目标是,销量与印度对半分。

但事与愿违,如下图,2021Q4 以来,小米海外市场的收入贡献,一直没有太大变化。

而之所以会这样,看看 2022 年的海外大势就知道了。

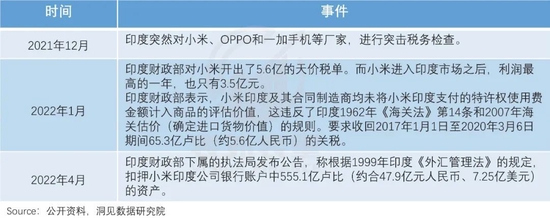

印度来说,尽管已经极力本土化制造,但 2021 年年底开始,小米仍在税务方面,屡屡受到打压——突击检查、天价税单、扣押资产。

针对天价税单,小米方面披露回应称:小米在全球范围内坚持合法合规经营,并遵守经营地的相关法律法规。

但即便在法律层面清白,最终其大概率还是要接下这笔罚单。毕竟将外资企业养肥了,通过税收来打击,是印度政府的老把戏,沃达丰、富士康等都被这样摆过一道。

而统计显示,自 1995 年 1 月 1 日,印度修订“反倾销法”以来,截至 2019 年,印度对外发起了 972 次反倾销调查,位居全球第一。

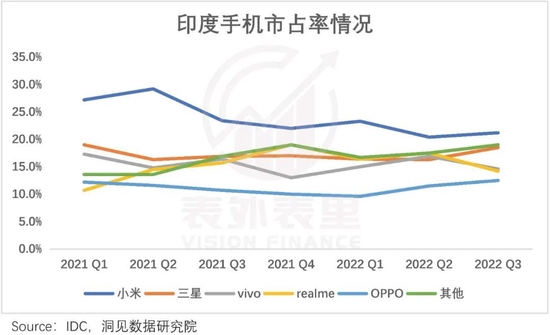

承压政策的影响,反馈到数据上,2022Q1 之后,小米在印度手机市场的市占率持续下降。

欧洲市场类似,外部压力影响巨大。

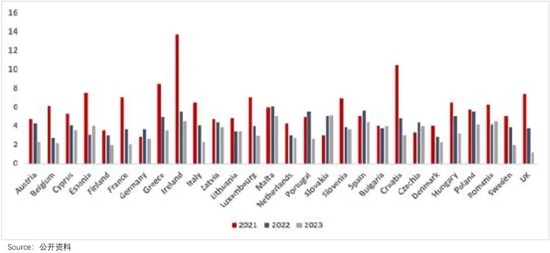

有机构通过对经济影响的拟合分析显示,2022-2023 年,英国、法国及意大利等主要欧洲经济体,将持续受到供给瓶颈和地缘冲突(俄乌战争)的显著影响。

与此同时,欧洲面临持续上升的通胀压力:2022 年欧元区平均通胀率或接近6%,英国的平均通胀率或攀升至7% 以上。

这对消费品行业的影响不言而喻。小米 2022Q3 电话会议中提到:在欧洲,我们手机的市占率上升了,但宏观经济下行下,对增长是有影响的。

而其他被小米拉入射程范围,重点关注的地区如非洲、拉美,也有疫情等宏观环境影响经济的因素。

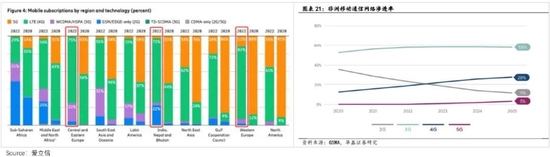

不过,宏观因素虽不可控,但毕竟属于短期因素。更严峻的是,预期的海外市场相继进入新技术周期,腾挪换机增长红利,并没有如期发展。

如下图,印度、欧洲市场等转向 5G 周期的地区,从渗透率看,处于非常早期的建设阶段。而非洲等 2G、3G 转 4G 地区,4G 移动网络的渗透率在放缓。

总的来看,囿于宏观层面的限制以及换机周期切换红利的释放不佳,在一定的时间周期内,小米手机业务海外市场的拉涨承压。

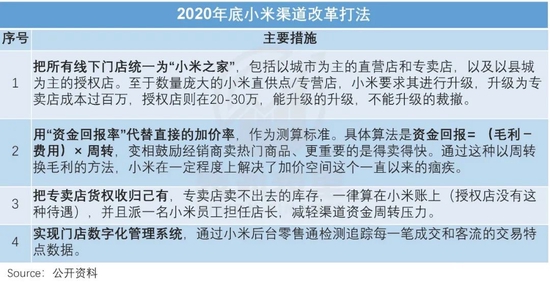

当然,除了海外市场,对线上起家的小米来说,业绩增长的持续性还有一个出口——下沉市场红利。

据机构数据,截至 2020 年,中国依然有超过 70% 的手机是从线下渠道销售。

事实上,3G 换挡 4G 后期,小米之所以业绩乏力,没“吃上”下沉市场红利正是原因之一。为此,2017 年小米开始门店布局,但拓展并不是很顺利。

核心问题出在:渠道的利润过低以及售后服务不完善等,如有代理商表示,“卖一部小米手机才挣几十块,还不够功夫钱。”

对此“顽疾”,2020 年底,小米大刀阔斧调整了线下各业态,一方面,以卖爆品提高周转换毛利、提升 ROI,让渠道商愿意卖;另一方面,以完善服务,影响消费者的购买选择。

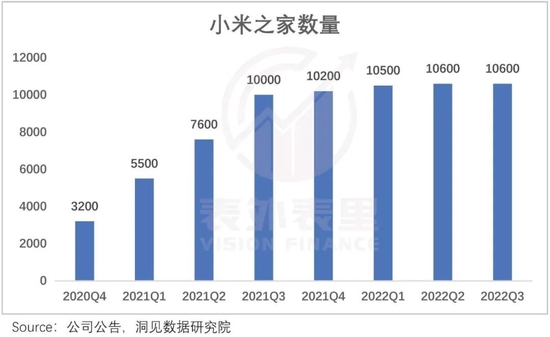

两大问题得以改善下,小米的线下渠道拓展有了突破性进展。如下图,截至 2021 年 11 月,小米线下渠道已达 10000 家。

这让小米信心大增,彼时还是小米高级副总裁的卢伟冰表示:计划在未来的2-3 年内,将开到 3 万家门店。

但结果再次脱离预期,可以看到,进入 2022 年之后,小米之家门店增长不振,三个季度加起来增加了 400 家。

据一位知乎博主观察:“来小米之家的人,实际上都是摸一摸,看一看,给面子的人会离开小米之家后下单,不给面子的当场京东下单一台,然后离开等着收货了。”

而小米 2022Q3 电话会议也提到:有一半的手机是通过线上渠道发货的。

如此来看,是人们对小米的心智抵消了苦心创造的加价空间,这或对小米在经销商群体建立的信心,产生冲击。

总的来看,宏观层面叠加换机周期放缓影响下,海外手机业务一定时间内面临增长压力;国内线下渠道短暂突破,又陷入不振,确定性不明晰。

基本盘增长故事想象空间受限,也就不难理解小米为何对造车如此迫切。

重押汽车业务,雷军斗志不减

雷军对造车的看重,不仅在屡屡的出圈发言和表态上。

据内部员工表示,重押注汽车后,雷军在小米科技园办公时,大约三分之二的时间都会待在小米汽车业务所在的办公楼里。

一个月前完成高层“新老交替”的同时,更是透露出将手机业务全权交给新一任小米总裁卢伟冰管理,以便雷军释放更多的精力在造车业务上。

这背后除了对新增长曲线的迫切,还有对发展前景的笃定。

去年 10 月,雷军发推特称:“我认为,当电动汽车行业成熟时,世界前五大品牌将占据 80% 以上的市场份额。我们成功的唯一途径是成为前五名之一。”

为此,小米四面出击。

技术上,在雷军的规划中,小米造车锚定自动驾驶技术,全栈自研算法,目标是 2024 年进入自动驾驶行业第一阵营。

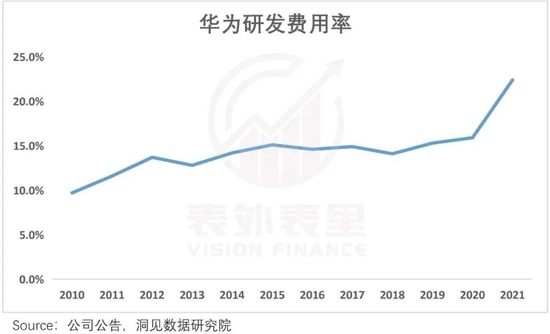

这在资源支持上已有反馈。如下图,2022Q3 小米研发开支由去年同期的 32 亿元升至 41 亿元,同比上涨 25.7%。

据电话会议:增长的研发投入,正是智能电动汽车等创新业务相关的研发开支增加所致。

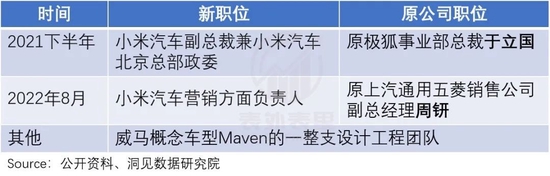

除了研发资金的优先倾斜,小米不惜四处重金挖人,扩充汽车相关人才储备。有猎头透露,小米给出的薪资比市面的高出近 20%-30%。

另外,在供应链上,小米投资了超过 50 家汽车供应链企业,大到锂电池基础材料、LED 车灯模组、电源芯片,小到滤波器、蓝牙等细枝末节,都考虑在内。

如此大规模投入以及优先级下,效果显著:

·截至 2022 年底,小米汽车团队预计将超过 600 人。

·去年 10 月,有媒体爆料,雷军透露,小米汽车首台工程车已正式下线。

·此外,小米汽车在电池、自动驾驶等领域也有专利曝光。

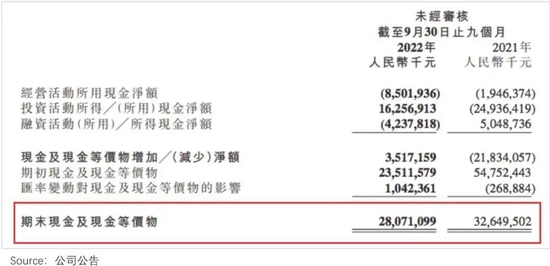

但另一方面,也进一步加剧了小米资金压力。如下图,截至 2022 年 9 月 30 日,小米期末现金及现金等价物为 280.71 亿元,相较上年同期下滑 14.02%。

更严峻的是,即便投入速度如此赶,留给小米的时间可能也不多,如一位投资人说道,“小米汽车登场的时候,都是决赛时候了。”

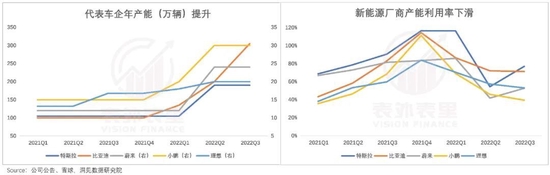

具体来说,我们在《蔚小理们进入“饥饿游戏”》一文论述过,新能源汽车行业红利期已过,代表车企产能大量释放,整体进入产能过剩阶段。

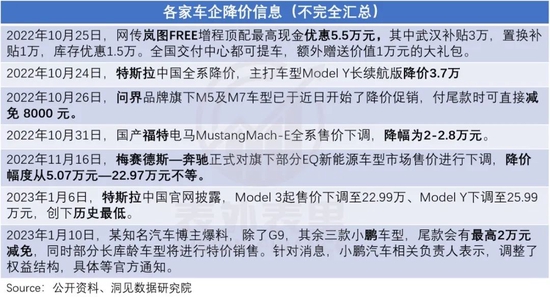

而产品供给高、市场需求不足的下一步,就是降价抢单。

如下图,这在去年下半年到今年,已是事实,且降价范围不断扩大。比如,特斯拉已经在国内降价 6 次,Model 3、Model Y 价格创历史最低。

晚点的最新披露显示,小米第一款车分为两个版本,内部讨论一个版本定位 26 万-30 万元,另一个版本在 35 万元以上。前者的定位区间,正是此前特斯拉们的价格锚定区间。

而据小米 2021 年年报,小米汽车预计要在 2024 年上半年才能正式量产,那时的竞争环境或更残酷。

另外,从消费端来看,雷军在微博上做过的一个问卷调查显示,在 1.7 万人的投票中,超过 1.1 万人希望小米汽车第一辆车的定价低于 15 万元;支持小米汽车定价在 30 万元以上的仅有 1200 余人,不足一成。

这一定程度意味着,小米当下的受众需求,与其汽车供给面向的用户群,可能不太匹配。

总的来看,当下市场对汽车行业的预期,已不复从前:产能出清之下,想象空间已然被压缩。在此背景下,重押该赛道,自然难免受大趋势的影响。

正如王传福谈到小米造车时所说的,“丢失了钱不重要,丢失了时间就很重要了。”

新年第一天,雷军在内部信上表示:2023 年对于小米而言,是开启全新发展周期的一年,也是一系列深刻的变革进入深水区之时。

就小米手里目前的牌来看:高端化转型,局限于现实引力,短期边际改善,但长期任重道远;渠道拓展上,宏观层面叠加换机周期放缓,海外渠道增长想象空间遭遇考验;汽车业务在行业产能出清背景下,难免负重前行。几重压力叠加,业绩弹性承压明显。

也就是说,沉重的现实引力,让所有出击的动作仿佛被施了一道“减速咒”。