小阳人猛增,让互联网医疗概念股大涨,不过号称7×24 小时下单,28 分钟内送药上门的叮当快药始终撩不动二级市场的心。疯狂烧钱、对三方平台的过度依赖,叮当快药到底能走多远?

作者 李鑫

来源 豹变

随着管控措施放开,小阳人们猛增,让过去常见的退烧药、感冒药“一药难求”。为此大家各显神通,有人不惜花不菲的价格购买海外仿制药,有人则会去昂贵的私立医院碰运气。

互联网高度发达的今天,更多人则在手机里各大购药平台上蹲守,试图让互联网的强连接,提升自己买药的概率。

敏感的资本市场似乎已洞悉一切。近期随着整体回暖,互联网医疗概念股几乎集体大涨——阿里健康短短 33 个交易日,便从 3 港币飙涨至短期高点 10.14 港币,涨幅超过 220%;京东健康和平安好医生也不甘示弱,同期涨幅均超过 120%。

然而,任何繁荣之下,总有人赶不上趟,资本显然对 9 月刚刚上市的同板块公司——叮当健康不太感冒,叮当健康板块下最为大众熟知的是线上买药平台叮当快药。上市以来,叮当健康一直在 11.5 元附近窄幅震荡,同行大涨与其无关,更糟糕的是其日均成交量小的可怜,只有 800 万出头,一些股民戏称其已成“死股”。

在北京感染高峰期,叮当快药还被消费者反映,有大批量泰诺林陈列药架上,但药师称无药可售,且不知道价格,由此引发网友讨伐。最终官方出面澄清:这些药品尚未入库,当时无法对其销售。

叮当快药做的到底是怎样一门生意?为什么在同行大涨之际,叮当快药撩不动二级市场的心?

杨文龙的算盘

成立于 2014 年的叮当快药,创始人为医药制造商仁和药业原董事长杨文龙。仁和药业曾打造过妇炎洁、闪亮滴眼液等知名子品牌。

叮当快药号称无论刮风下雨,7×24 小时都能下单,28 分钟内送药上门。当年这一价值主张,吸引不少投资机构捧场。上市前,叮当快药一共发起了 7 轮融资,自 2016 年起,其融资节奏大约为每年一次,累计融资超过 30 亿元。

虽然叮当快药和仁和药业没有股权关系,但从战略逻辑的角度,前者可以看做杨文龙事业的第二曲线。

在 2017 年叮当快药的一次发布会上,杨文龙表示,仁和一直以来坚持 OTC 的市场销售,之所以 2015 年初始做叮当快药,更多的是试图将自己进行产业、服务、销售升级。“以前仁和的销售是(先)工业生产,最初供应给医药公司;到后来产业升级,从工业供到终端,现在是从工业直接供到用户。”

可以看出,叮当快药本质是杨文龙以医药制造为基本盘,衍生出来的医药渠道。而衍生,正是第二曲线诞生的关键逻辑。

但在当时,全国已经有 40 万家线下药店、近 100 万家各类医疗机构,杨文龙的渠道战略如何做出特色?

有句话叫每一次结构性变化,都会涌现新的商业机会。当年移动互联网横空出世,进而涌现出的 O2O 模式便是如此。根据 IT 桔子统计,仅 2014 年,中国 O2O 领域融资数就超过 260 起,占总融资数的 13% 左右。

所谓 O2O,简单理解就是按摩、理发、甚至吃火锅,都可以网上下单、服务上门。

而在医药领域,叮当快药等一众企业也采用了类似打法。2015 年叮当快药 APP 正式推出时,周围已有快方送药、药快好和药给力等一众对手。这批企业创业的破局点都是同一个字——快。希望通过互联网平台,提供 1 小时药品送达服务,让药店“没有难做的生意”“患者没有难买的药”。相比之下,叮当快药打出的口号是“28 分钟”。

医药 O2O 企业初期的打法,都是轻资产的平台撮合模式,这种模式的优点显而易见,轻资产、容易快速扩张。

不过,这种模式很难真正保证配送品质——如果线下药房不积极配合,那么很难做到 28 分钟、7*24 小时,“快”就不能满足;如果药店倾向上线自己的高毛利产品,那么消费者未必能买到合适的产品。

叮当快药也意识到了这个问题,从 2016 年开始,叮当快药的经营逻辑发生根基式反转——业务由轻变重,开始大规模自建药店(也称智慧药房)和物流配送团队。根据招股书,截至 2022 年 3 月 31 日,叮当快药已在中国 17 个城市建立 351 个智慧药房网络,专业配送骑手团队超 2600 名。

从参与主体来看,叮当健康建立了一个由用户、配送队伍、药房、制药公司及医疗专业人员等参与者组成的协作系统。

比如在制药企业端,叮当快药从 2015 年起联合多家药企成立联盟,希望做到工厂直达消费者,降低联盟会员整体制造业采购成本,进而降低药品价格。

时任叮当快药 CEO 王立成 2017 年曾表示,叮当智慧药房单店产出当时相当于传统3-4 个药房,且华北地区已经实现盈利。

在这个模式下,叮当快药作为渠道当然也为杨文龙医药制造基本盘提供了一定的销售便利。

根据叮当健康招股书和 2022 年半年报,公司从 2018 年至 2022 年 6 月 30 日,从上市公司仁和药业采购的药品金额分别为 1.44 亿元、3.37 亿元、3.96 亿元、1.90 亿元和 1.15 亿元。占叮当健康成本的比例分别为 41.86%、41.8%、27.09%、7.55% 和 8.68%,占仁和药业医药销售收入比例为 3.3%、7.44%、9.8%、3.92%、4.5%。

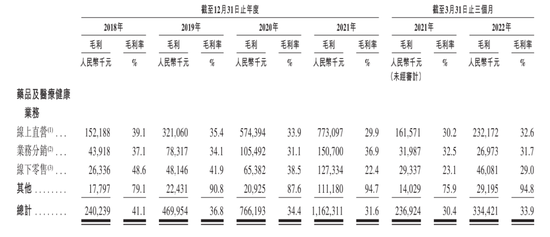

具体业务形态方面,叮当健康的核心业务为药品及医疗健康业务,占比超 95%。这部分业务又一分为三——快药(药品销售)、在线医生诊疗、慢性病与健康管理等服务。其中,后两者为快药业务带来提供一定的订单转化。

如果从渠道的维度来看,叮当健康的核心收入来自线上,占比接近 7 成。

不过,虽然叮当快药成为当年那一批玩家中少有的活下来,且上市的企业,但是公司活得并不是很好。

烧钱换增长

翻开财报,我们会发现,叮当快药的收入增长十分凶悍。

2018 年,叮当快药的营收还只有 5.85 亿元,但到 2021 年增长到了 36.79 亿元,3 年增长超过 5 倍,似乎是妥妥的成长股。

但这成长是有代价的。收入增长的同时,叮当快药的亏损也像洪水决堤一路放大。2018 年至 2021 年,叮当快药的净利润分别为-1.08 亿元,-2.77 亿元,-9.24 亿元,-15.79 亿元,净利率看上去不忍直视,从-18.4% 一路扩大到 -42.9%。

当然,这个亏损有优先股和股权激励费用的扰动,但即便扣除上述因素,叮当快药的表现依然不容乐观。

钱亏哪儿去了?我们可以从毛利率、履约开支、销售开支等三大要素找寻答案。

毛利率是反映企业盈利能力的关键指标,表示每产生 1 元收入扣除销售成本后,有多少钱可以用于支付经营期间各项费用(比如研发、营销推广),进而形成盈利。

叮当快药的毛利率总体处于下滑态势。2018 年至 2022 年一季度,毛利率分别为 41.1%、36.8%、34.4%、31.6% 及 33.9%。

对于毛利率下滑,叮当快药有自己的解释。

首先是产品组合的变化,更具体地说,其低毛利率业务比例正上升。

叮当快药的核心业务药品销售,包括处方药和非处方药,其中处方药毛利率低于后者。之所以处方药毛利率偏低,主要原因是国家医保控费和医药集中采购,使得处方药价格相比非处方药受到更严格的监管。

叮当快药在招股书中表示,2021 年处方药市场整体毛利率介于 10% 至 20%。但叮当快药表示,处方药外流是趋势,公司为了捕捉趋势,处方药销售比例有所提升。(注:所谓处方药外流是指医院开具处方后,患者可以凭借处方在医院外开药。)

其次,补贴也是压制毛利率的关键因素,换种说法就是:叮当快药的增长是烧钱烧出来的。2018 年至 2021 年,叮当快药通过在线直营向用户的补贴总额直线上升,分别为 8280 万元、2.08 亿元、4.12 亿元、7.23 亿元。在线直营的补贴比率分别为 17.5%、18.7%、19.6%、21.9%。

需要注意的是,叮当快药每份在线直营订单的补贴金额越来越多,从 2018 年每单补贴 8.8 元,到 2021 年涨到 12.8 元。

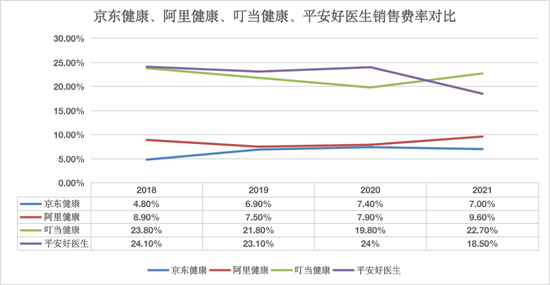

此外,叮当快药的销售及市场推广开支和履约开支也相当费钱。

2018 年以来,叮当快药的销售及市场推广开支占收入的比重常年在 20% 以上,2018-2021 年分别为 24.1%、21.8%、19.8%、22.7%。这一数据,明显高于同行的京东健康、阿里健康、平安好医生。这使得叮当快药自营线上平台的平均用户获取成本,从 2018 年的 5.9 元,一路飙涨至 2021 年的 18.2 元。

最后来看支付骑手及第三方承运商的履约费用。2018 年叮当快药这一开支比例曾达到过 16.7%,2011 年仍然达到 11.2%。

我们会发现,叮当快药是典型的烧钱换增长模式,而从逐渐增加的每单补贴金额和获客成本来看,烧钱的效率正逐步下降。

为什么会这样?答案自然是激烈的竞争。

为大平台“添砖加瓦”?

关于商业竞争,有这么一个老段子:一条商业街,如果来的是犹太人,A会开修车行、B会开餐馆、C会开超市……总之不同的犹太人会做不一样的生意,习惯避开竞争。

近几年创业界,也不断有观点强调,创业要错位竞争,尤其是别和巨头硬碰硬,至少初期别被巨头盯上。

很难说好事还是坏事,叮当健康跳进的数字大健康赛道,巨头林立。

说好事在于,中国拥有庞大的数字大健康市场。根据弗若斯特沙利文报告,2021 年这一市场规模为 4674 亿元,预期 2025 年将快速增长至人民币 1.6 万亿元,2021 年至 2025 年的复合年增长率高达为 35.2%。

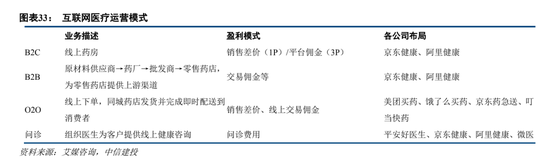

数字大健康市场细分领域众多,主要包括数字零售药房、在线诊疗、在线消费医疗及医疗信息技术基础设施。如果按交易量计,数字零售药房市场占比最大,2021 年商品成交金额为 2626 亿元人民币,预期于 2025 年将达到 6923 亿元,2021 年至 2025 年的复合年增长率为 27.4%。

但这么庞大的市场,显然不只叮当快药一个玩家。国内仅垂直业务的港股上市公司就有京东健康、阿里健康、平安好医生三家。此外,美团买药、饿了么买药业务模式也在旁虎视眈眈。

根据艾媒咨询数据,2021 年上半年中国医药电商平台使用率前五分别是阿里健康(46.8%)、美团(38.3%)、京东健康(37.9%)、叮当快药(25.3%)、健客网(17.2%)。

从收入体量来看,截至 2021 年,京东健康、阿里健康、平安好医生的收入分别为 308.27 亿元、205.78 亿元、73.34 亿元。相比之下,叮当快药的 2021 年收入只有 36.88 亿。

叮当健康在其招股书中也坦言,竞争对手可能比自己有更长的经营历史、更高的品牌知名度、更好的供应商关系、更大的用户群、更高的地区渗透率或更多的财务、技术或营销资源;竞争对手或可从供应商处获得更有利的条件,将更多的资源用于营销及促销活动,采用更激进的定价或库存政策,并将更多的资源用于其网站、移动应用程序及系统开发。

这或许可以解释为什么叮当快药资金利用效率会下降。

除了和对手体量、资源悬殊,竞争不占优势,叮当健康还对第三方平台这个强大对手构成依赖,这为其长期发展埋下隐患。

在叮当快药的订单分布渠道中,线上部分分为自营平台和第三方平台。

所谓第三方平台,是以美团、饿了么为代表的各大平台。这些平台的打法是,在首页单独开放一个“买药”频道,同时整合一众连锁和当地零售药房。叮当健康也有线下门店,因而也选择入驻上述平台。

这意味着,叮当健康和美团是一种竞争合作关系。叮当健康每一笔来自美团等平台的订单,都要向后者缴纳一定的比例佣金,这笔费用在叮当健康市场推广开支的细项中,被列为技术服务费。根据叮当健康招股说明书,仅 2021 年便缴纳了近 1 亿元的佣金。结合其 2021 年来自三方平台 17.95 亿元的收入,可算出以上三方平台对其抽佣比率约为 5.6%。

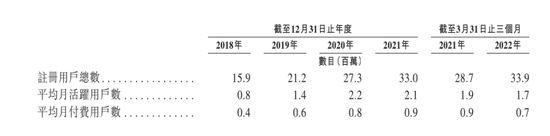

值得注意的是,叮当健康依赖三方在线平台的程度呈直线上升,2018 年至 2022 年第一季度,来自第三方平台的销售订单收入占线上直营总收入的比重,已经从 48.0% 逐年升至 72.6%,似乎已成了大平台的附庸。

相比之下,其自有平台的平均月活跃和付费用户数甚至在下滑。截至 2022 年第一季度,这两组数据分别为 170 万和 70 万人,同比下滑 10% 和 22%。

借助 2022 年末疫情放开,线上买药需求激增,叮当买药也通过一些手段想将用户往自有平台导流。

在高速增长期,借助新的流量渠道,增大曝光度、提升销售收入无可厚非。但对第三方平台的依赖程度达到 70% 以上,一旦平台政策发生变化,也将对叮当健康产生显著影响。

所以,叮当健康是一种尴尬的存在,看似在高增长,实则背后是仿佛看不到头的烧钱;看似价值主张独特,但其实命运绑定在更大的三方平台上,为大平台的繁荣添砖加瓦。

如今全民免疫闯关,互联网医疗企业似乎再迎发展契机,叮当健康能否走出烧钱和依赖大平台的泥潭?