2022 年蔚小理三家内忧叠加外患,关于他们是不是掉队的讨论一直不少。新能源汽车江湖大洗牌,蔚小理还能走多远?

作者 李鑫

编辑 邢昀

来源豹变

“创业绝对不是一个好玩的事情,90% 以上一定会死,能活下来的绝对是祖坟冒青烟……”有关创业的凶险,小米创始人雷军曾如此描述。

要说“冒青烟”,在电动汽车领域,最早上市,也是关注度最高的国内造车新势力——蔚来、理想、小鹏应该都算是雷军说的那批幸运儿。

这三家公司都成功上市,手握百亿资金,作为行业领头羊受到最多关注。最近网络曝光的一段视频中李斌点评“蔚小理”称:“‘蔚小理’都能活,而且都能活得不错”。

不过,这三家公司也不断遭遇压力,2022 年更是内忧叠加外患,比如理想困于悬挂断裂和频发的自燃问题;小鹏 G9 上市遭遇选装质疑,并引发组织架构调整;蔚来,销量掉队,市值大缩水。

在活下去之外,如何才能活得好,成为造车新势力们正在经受的考验。

如何活下去?

讨论蔚小理的前景,我们不妨回顾一下三家战略演进过程。

先来看蔚来。蔚来成立于 2014 年 11 月,早期战略定位切入点和特斯拉很像,定位豪华车。

创始人李斌算是造势高手,成立之初,便组建蔚来车队,夺得国际汽联电动方程式世界锦标赛年度车手总冠军。

2016 年,蔚来推出 EP9 超跑,创造了纽伯格林 Nordschleife 全电动汽车圈速纪录,成为量产车最快圈速保持者。

就像小米造手机前,先用米 UI 和市场形成链接互动,以上动作都算李斌造势的前奏。

蔚来真正大规模进入市场是在 2018 年。2018 年 6 月,蔚来开始交付 ES8。

随后几年,蔚来又陆续推出了五座高性能 SUV ES6,五座高级智能轿跑 EC6,智能电动轿车 ET7、ET5 。今年 6 月底,蔚来还马不停蹄地发布了定价 48.6 万元起的中大型五座 SUV——ES7。ET7、ET5、ES7 三款车型均采用的蔚来最新平台 NT2.0。

从总体来看,蔚来目前的布局很清晰,锁住 30 万以上的中高端价格带,卡位轿车、SUV 两大品类扩展。

除了布局高端车型,蔚来也算是比较有创新精神。比如同行主推充电,蔚来则强调换电;当同行最多只有个带车联网远程遥控的功能型 APP 时,蔚来把 APP 做成了蔚来高管、员工、车主等可以互动的社区。后续,蔚来还将采取多品牌战略,推出大众市场全新子品牌阿尔卑斯(ALPS),卡位 20 万-30 万的大众市场。

和蔚来类似,成立于 2015 年的理想同样定位中高端,但打法略有差异。

在创业初期,创始人李想希望以 SEV——一种低续航里程,只能供1-2 人乘坐的智能短途电动交通工具作为战略切入点,但后由于政策原因,小车项目不得不告停。

面对老项目失败、资金有限,深知不能胡乱出手的李想采取极度聚焦的策略,把产品的关键要素锁定在了增程技术以及奶爸群体,在 2018 年推出了定价 32.8 万元的爆款车型理想 ONE。

理想 ONE 成功后,李想继续将战略延续,在今年 6 月和 9 月相继推出理想 L9 和被称作理想 ONE 改款车型的 L8,以及配置稍低的 L7。理想将其车型矩阵和居室户型做了个类比:理想 L9 是 180 平米的“大三居”,理想 ONE/L8 是 120 平米的“三居”,理想 L7 是 120 平米的“大两居”,理想 L6 是 90 平米的“两居”。

第二季度电话会议上,理想汽车创始人李想曾透露,未来将在每 10 万价格区间都将推出一款爆款产品,同时包括增程式和纯电动,产品方案与苹果 iPhone 非常类似,不同产品在不同的价位,精准满足不同的消费需求。

不同于蔚来和理想立足中高端,成立于 2014 年 7 月的小鹏,策略是先卡位大众市场,突出智能化。

2022 年以前,小鹏先后推出 G3、P7、P5 等车型,这些车型的核心产品价格带,定位在平均单价 20 万元附近。智能化方面,小鹏给人印象最深的技术是城市 NGP 辅助驾驶系统。这套自动辅助驾驶系统可以根据导航路线,在城市自行进行加减速、变道超车、避让障碍物、识别红绿灯等。

之所以如此布局,背后其实有何小鹏不小的野心。何小鹏 2017 年在给‘极客公园前沿社’做分享时也谈到,他坚信今天科技与数字化,能够完全颠覆现在的出行行业。小鹏汽车未来的定位,是做全球的出行运营商和大型的制造商。

不过,卡位大众市场的小鹏,目前盈利能力一般,毛利率只略超 10%,而蔚来、理想则在 20% 左右。为了拉高毛利率,提升企业赚钱能力,也为了让产品矩阵更丰富,今年 9 月 22 日小鹏发布了中大型 5 座 SUV 小鹏 G9。

总的来看,三家的起手式各不相同,打法差异较大。

那么现在三家企业都处境如何?

从收入利润表现来看,三家已经取得了一定的收入体量。

造车新势力财务情况/豹变

截至今年第三季度,三家企业中蔚来单季度营收最高,为 130 亿元,随后是理想 93.4 亿元,小鹏 68.23 亿元。但利润方面,在高强度的销售管理费用和研发费用作用下,三家企业经营利润仍未转正,蔚来亏损最大达-39 亿元,随后依次是小鹏-21.77 亿元,理想-21.3 亿元。

蔚小理的弯道之年

在今年 8 月底的成都车展上,蔚来总裁秦力洪表示:“作为先发者的蔚来,正在进入弯道期,出弯后速度会重新回来。”

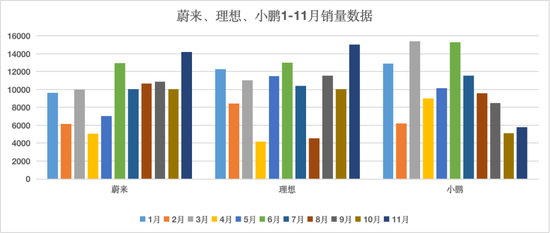

其实,从三家车企前 11 个月的销量分布来看,不只是蔚来,2022 年也是理想和小鹏的过弯年。

所谓过弯,指的是车企新老车型换代时,会面临的交付数阵痛。

上文已提到,今年是蔚来的产品大年,有三款新车陆续交付,且这三款车都基于的是蔚来最新平台 NT2.0。

所谓的汽车平台,可以理解成汽车的母体,基于母体,可以衍生出不同车型。

新平台下的产品力往往更优秀。李斌此前说,以 ES8 目前的硬件架构(NT1.0),其传感器和运算能力无法实现 L4 级自动驾驶,也绝不会宣布可以做到 L3。而 NT2.0 作为蔚来研发的新一代技术平台,它将承载先进的量产自动驾驶技术。

但新产品发布了,老产品的订单在“买新不买旧”的心理作用下,往往会逐级下滑。所以我们会看到,蔚来前 5 个月的交付量均没有突破 10000 台,总体数据不太好看。

造车新势力销量情况/豹变

理想的交付量同样具有戏剧性,剔除 4 月份的疫情停摆影响,8 月理想的新车交付数只有 4571 辆,并且全部为理想 ONE。和动辄销量过万的过去相比,这一数据大幅下滑近 60%。

为什么会出现这种情况?原因有二。首先,当时理想创始人李想在微博上称:“等 L8 的现阶段就别买 ONE 了”,劝退了部分消费者。

其次,理想 6 月底召开的 L9 发布会后,原来想买理想 ONE 的消费者被李想的营销打动后,改成购买 L9,两大因素共振导致理想 ONE 订单剧烈下滑。这曾让理想管理层始料未及,毕竟 34.98 万元的理想 ONE 和 45.98 万的理想 L9 差 11 万,理应覆盖不同群体。

随后,理想快速推出 L8、L7 试图遏制住订单转移苗头,这才逐步走出弯道。但 L8、L7 发布后,市场也有一些人担心,这两款车会不会又把 L9 的订单抢走,形成车型变多,但交付数没有实质变化的“窝里斗”。考虑到 L9 订单比较充分,这一现象暂未显露,但值得持续跟踪。

小鹏的过弯,则蕴含着一丝凶险。如上图所示,自 6 月以来,小鹏的销量便持续下滑。这波下滑中,伴随着小鹏的持续挽救。比如今年 5 月,小鹏将旗下原本需要花费 2 万元的智能驾驶系统(NGP)调整为了免费为车主标配以变相降价。再比如今年 7 月中旬,小鹏线下诸多门店推出优惠活动,当消费者选购车辆时提供现金优惠和赠送相应的选装权益。

而被小鹏寄予厚望的 G9,则遭遇发布风波和缓慢的产能爬坡。G9 发布后,就被指型号多得“让人看花眼”,更糟糕的是,其前期宣传的所谓核心卖点,都需要加钱选装,中低配车型还没有选装的权利。

舆论压力下,小鹏不得不连夜改组合、降价增配。至于产能爬坡,11 月应该是 G9 完整的交付月,但在订单有 1 万多的背景下,11 月 G9 只交付了 1546 辆。根据第三季度业绩说明会,小鹏预期四季度总体销量在2-2.1 万辆之间,这意味着公司要到 12 月才能勉强回到 1 万台左右,届时 G9 交付数才能有实质改善。

即将打硬仗

展望未来,蔚小理面临的环境比过去要更严峻。

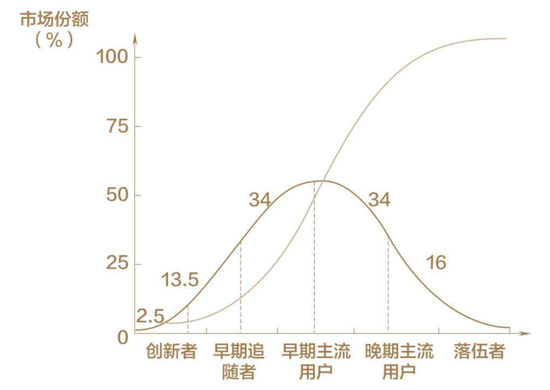

美国著名传播和社会学家埃弗雷特·罗杰斯(Everett Rogers)在他广为流传的创新扩散理论中提出,用户市场由五个群体构成:创新者、早期追随者、早期主流用户、晚期主流用户和落伍者。

如下图所示,“创新者”人数最少,大概占到总市场的 2.5%,但他们是新产品的最先购买者和试用者,对主流市场具有显著的引领作用。早期追随者大约为 13.5%,早期和晚期主流用户大约分别占 34%,落伍者占据 16%。

很显然,市场已经明确进入争夺早期主流用户的阶段。根据中汽协数据,今年 11 月,新能源汽车的渗透率已经达到 33.8%。1-11 月累计渗透率也达到 25%。

在这个阶段,核心拼的是产品交付能力和性价比,这是场硬仗。

目前,蔚小理相对准备不足。比如在影响车企交付量最显著的因素——供应链管理方面,传统车企优势显著。比亚迪除了轮胎和玻璃外,其他的都可以自行生产。其他厂商也各显神通,在相关重要部件取得突破。有的能造电池,比如长城和广汽;有的在芯片等关键部件获得突破,比如吉利研发出了中国第一颗 7nm 车规级 SOC 芯片。

对比之下,蔚小理上游布局不深。东吴证券在一篇研报中指出:三家公司目前在芯片方面均采用英伟达解决方案,座舱普遍采用高通芯片;传感器方面毫米波雷达、制动等零部件部分主要使用博世的产品;电池方面均与宁德时代合作。操作系统及相关软件算法等则以自研为主。

这意味着,一旦出现意外,蔚小理在交付上,仍将会受到显著影响。这对于拼杀主流市场相当不利。

技术维度方面,蔚小理曾经打出差异化的智能能力,也正被传统车企拉齐。比如,长城旗下毫末智行全栈自研的城市版智慧领航辅助系统 NOH 即将量产,在 8 月的成都车展上,搭载城市 NOH 的摩卡 DHT-PHEV 已经亮相。

再比如华为与赛力斯集团深度合作的“问界”系列,在华为鸿蒙系统的加持下,也有不俗表现。同济大学汽车学院与设计创意学院教授马钧测评后曾表示:“最明显感受就是流畅,能做到这一点很不容易。”

性价比方面,特斯拉的降价,也让竞争加剧成为不争事实。

先是 10 月 24 日和 11 月 8 日,特斯拉中国相继降价。随后有媒体报道,在经历过两次促销后,特斯拉的订单增量仍不及预期,年底前会推出新的降价手段。特斯拉回应称,“降价”属于不实消息。

不过,对于特斯拉的辟谣尤其是降价谣言都要多个心眼,因为谣言真的会成为“遥遥领先的预言”。事实是,到了 12 月 7 日,特斯拉对外发布消息称,国内消费者在 12 月购买现车并完成交付,可享受 6000 元现车福利,实际上这就是一种变相降价。

有关价格对大众市场的影响,7 月 7 日,国家信息中心副主任徐长明在一场行业论坛上曾列举数据称,早年进口特斯拉 Model 3 比同级别燃油车宝马 3 系、奔驰C级车等贵 5 万至 6 万元时,Model 3 单月销量只在一两千台徘徊。但当 2020 年 1 月 Model 3 在国产后不断降价,比竞品燃油车价格便宜 10% 甚至 20% 时,Model 3 销量迅速爆发。1 万、2 万、3 万月度销量门槛轻松迈过。

考虑到特斯拉的财务数据已反映其具备品牌和规模效应护城河,它的降价,将使得其他企业非常难受。不降价卖不出去,降价则微利或亏损更严重。

所以总的来看,如今蔚小理虽然一定程度上跨过了品牌知名度不足的问题,但进入新阶段,面临的新挑战不会少。

好在,三家公司都有百亿的现金储备,有相对充裕的空间试错腾挪。

而面对即将到来的硬仗,三家企业如何应对,将决定他们在走得远的同时能不能活得更好。